2022年税制改正大綱のポイント①

政権与党である自由民主党と公明党は12月10日、2022年度与党税制改正大綱を発表しました。今回はこの改正大綱の中でも法人税に注目し、改正の主な内容と狙いを解説し、次回その実現可能性について考察します。

1.与党税制大綱とは

与党税制大綱とは、自民、公明両党の税制調査会、与党税制調査会(与党税調)が翌年度以降に実施する新しい税制内容についてまとめた文書です。政府はこの大綱をもとに税制改正法案を作り、国会の承認を得ます。実態は党の一機関に過ぎませんが、与党が民意を代表するということで、ほぼ税制改正の内容がここで議論されています。政府側にも政府税制調査会(政府税調)がありますが、中長期的な税制について議論する機関と位置づけることで、住み分けを図っています。このため、与党税制大綱がほぼ2022年度の税制の基本となります。

それでは2022年度の法人税関連のポイントを解説いたします。

2.法人税関連の改正ポイント

(1)賃上げ減税

岸田内閣の掲げる「成長と分配」を税制面から支えるため「賃上げ税制」が拡充されます。企業の賃上げ額の一部を法人税額から控除する所得拡大促進税制、いわゆる「賃上げ税制」自体は安倍内閣の2013年度に創設されました。当初は給与等⽀給額の増加額について、原則 10%の税額控除を認めるという優遇税制でスタートしましたが、以後、給与総額増加要件の緩和や雇用促進税制との重複適用などの改正、税額控除枠の拡充などが繰り返されてきました。

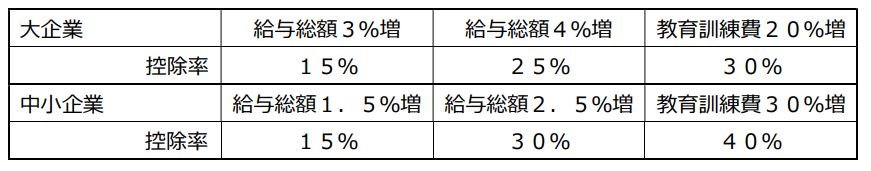

2022年度は給与総額をベースに見た賃上げ率に応じ、大企業は最大で30%、中小企業は同40%の税額控除枠が与えられることになりました。現在の最大控除率がそれぞれ20%、25%であり、岸田政権の看板政策を支えるべく大幅な引き上げとなっています。

ただし、控除率には段階的な条件が適用されます。大企業は前年から継続雇用者の給与総額を3%以上増やせば給与総額の増加分の15%を、4%以上増やせば10%上乗せした25%が控除可能となります。さらに教育訓練費を前年度から20%増やせば最大控除率の30%が適用されます。中小企業は、継続する雇用者だけでなく新規雇用者も含む全体の給与総額を前年比1.5%以上増やせば増加分の15%を、2.5%以上増やせば30%が控除できます。教育訓練費を前年比10%増やせば40%の最大控除が受けられます。

既に賃上げ税制自体は10年弱にわたり続けられてきましたが、目に見える成果を上げてきたとは言えません。その要因については次回詳しく検討しますが、岸田内閣の看板政策である「成長と分配」を税制面で支えるため過去最大の控除率を適用することになりました。また、賃上げや設備投資に消極的な企業に対して、研究開発などに関する投資減税の優遇を停止する措置を強化します。具体的には給与総額の伸びが22年度は0.5%、その後は1%に届かず設備投資額も一定以上を超えていない場合は減税の対象から外されることになり、賃上げしない企業への懲罰的な措置となります。

(2)オープンイノベーション促進税制

20年度に創設されたスタートアップ企業への出資を促す税制優遇、いわゆる「オープンイノベーション促進税制」は22年度も継続されます。国内外の非上場企業に対し出資した場合、大企業なら1億円以上、中小企業だと1000万円以上出資した場合、出資額の25%を課税所得から差し引くことができます。なお、出資を受け入れる企業は、高い生産性が見込まれる事業または事業の開拓を目指した事業活動を行うなどの「イノベーション要件」を満たす必要があり、利用したい企業は経産省への申請が必要です。

22年度の改正では現在の出資要件を緩和します。出資を受け入れる企業は従来まで「設立後10年未満」の非上場企業としていましたが、「設立後15年未満」と対象を広げます。出資する側の株式保有期間も「5年以上」から「3年以上」に短縮します。

「オープンイノベーション促進税制」は、欧米に比べ育ちにくいと言われているスタートアップ企業への資金供給の活性化を促し、日本経済の発展につなげることが狙いとされています。大きく増えている企業の内部留保を積極的にイノベーション投資に向かわせるべく、税制面でも後押しするものです。その実効性については次回考察したいと思いますが、税制面だけでなく、資本市場整備、外国の高度人材確保、産学協同、企業文化変革など総合的な政策が必要なものと考えます。

(3)5G投資促進税制

2年間の時限措置で、新たな通信インフラの早急な整備を税制面で支える「5G投資促進税制」は24年度まで延長が決まりました。但し、携帯大手の控除率は段階的に減少させ、都市部の基地局整備の控除率は、21年度は15%でしたが、22年度は9%、23年度は5%、24年度は3%と段階的に引き下げられます(地方部は15%、9%、3%)。

工場生産ラインや物流倉庫の制御、遠隔診療などに利用されるローカル5Gは、22年度は据え置き、23年度から9%、3%と引き下げられます。

投資促進税制の多くは最高控除率10%で制度設計されており、通信インフラ整備の為、引き続き政府としても支援していくとの姿勢を打ち出しています。

(4)コロナ関連支援

新型コロナウイルスの影響を軽減するため設けられた特例措置の大半は、継続が決まりました。中小企業の交際費の損金算入は2021年度末が期限となっていましたが、23年度末まで期限が延びます。19年度の中小企業の交際費総額は3兆円あまりで、そのほとんどが損金に計上されています。

また、30万円未満の設備・備品購入費用の全額損金計上できる特例も延長されます。毎年減価償却せずとも一括で処理できることから、パソコンやタブレットの購入などで利用されています。

航空会社に対しての燃料税の軽減措置も継続されます。2011年度以降の燃料税は1キロリットルあたり18,000円でしたが、昨年度は新型コロナ対策として9,000円に引き下げました。2022年度は13,000円に引き上げますが、減税措置は継続します。

(5)固定資産税

固定資産税の軽減措置地も、商業地に限定して継続が決まりました。但し、21年度は地価が上昇しても据え置きでしたが、22年度は商業地に限って地価上昇に伴う税額の上昇幅を通常の半分に抑えます。

固定資産税は地方自治体の主要財源であり、19年度で総額9兆4000億円と市町村税の約4割を占めます。特に都市部より町村の依存度が高く、政令指定都市および東京23区などは全税収の36%ですが、町村部では50%を占めます。据え置きを主張する公明党と、地方自治体の税収を重要視して税額の引き上げと財政での事業者支援を求めた自民党が最も対立した論点でしたが、最終的に折衷案である上昇幅の50%でまとまりました。試算ベースではありますが、想定の税額上昇総額に対し500億円程度の減収となります。

他にも税制改正項目はありますが、法人税関連に絞ると上記5点の改正ポイントの影響が大きいと思われます。次回は「賃上げ税制」と「オープンイノベーション促進税制」を中心に、その有効性について検討します。