債権管理の方法と管理表の作り方

債権とは、すなわち債権者が債務者に対して、一定の行為をするよう要求できる権利です。

債権管理とは、不良債権となることを防ぐために債権を管理することです。

このコラムでは、債権管理について、また債権管理のシステムについてご紹介します。

≫【無料】債権管理の書式テンプレートをダウンロード数順に見る

債権とは

債権と聞くと何となくマイナスやリスクというイメージがあるかもしれません。会社を運営していると常に付きまとうものです。一般的には、金銭を貸した方が、借りた方に対して、その返還を請求する権利です。AさんがBさんに、100万円貸し出した際には、AさんはBさんに100万円を請求する債権を有しているとなります。

また、次のケースでも債権となり、多くの企業では頻繁に発生しているものです。株式会社Cが、株式会社Dと契約し、月額10万円で会計ソフトのシステムを導入しました。4月からの契約が始まりますが、4月利用した料金は5月末日に支払う契約となっています。

あまりイメージがないかと思いますが、売掛金と呼ばれるものも実は売掛債権と呼ばれ、債権の一つになります。そのため、株式会社Dは、株式会社C社から5月末日に料金の支払いがあるまでは債権を保有することになります。

≫【無料】債権管理の書式テンプレートをダウンロード数順に見る

債権管理とは

債権とは、現金化する前の状態です。そのため、しっかり管理しなければ資産として持つべき現金が手元に入ってこないことになり、企業としては大きな損失となってしまいます。

大きくは、どの企業に対しての債権なのか、売上げ(債権の金額)はいくらなのか、入金はいつなのか、入金は済んでいるのかなどを管理していく必要があります。債権管理に関しては、経理を中心とした管理部だけでなく、営業部にも認識を持ってもらう必要があります。

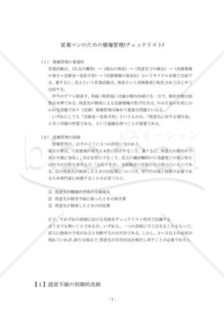

債権管理のエクセルシステムの作り方

債権管理は必ず可視化して行いましょう。企業の規模や業種によって様々かと思いますが、テンプレートなどをうまく活用しましょう。

参考までに下記に記載のテンプレートをおススメいたします。表に関しては、業務フローに併せて項目を作っていくといいでしょう。債権が発生するにはまず売上げとして計上するものが必要です。管理表も売上伝票を出発点として作成しましょう。

また、商品に関しても金額やラインナップが変わらないようでしたら商品番号などで管理し、伝票と紐づけしておくと入力がスムーズです。また、顧客ごとの管理ができていると営業担当とのやり取りが軽減されるので、顧客の登録ともに入金管理も紐づけておくと管理しやすく、未入金が発生した場合も営業担当までの連絡がスムーズです。

未入金に関しても、顧客ごとに入金サイクルの違いがあるので入金期日に関しても確認と管理がしやすいものがいいでしょう。

≫債権管理_01

営業マンのための債権管理の方法

営業マンは、契約と売上げの獲得には興味が高いですが、どの業種でも、売掛金・債権の管理には疎いことが多いです。まずは、営業マンに売掛金が債権であるという認識を持ってもらうことから始めましょう。

そして、債権管理の重要性を喚起させましょう。その意識の有無で顧客への対応が変わってきます。納品後に入金がないということが会社にとっては大きなリスクであり、与信が通ったからといって顧客が将来的に安定しているとは限りません。

契約後も顧客の経営状況には常にアンテナを張っておく必要があります。管理部では顧客との接点が持ちにくいため営業担当に一任することになると思います。顧客の経営状態を判断する指標を作成すると早めのリスク回避が可能となります。経営不振の初期・中期・末期に分けて項目を作成し営業マンに確認させるといいでしょう。

詳細な項目はテンプレートで確認してみてください。

≫【無料】債権管理の書式テンプレートをダウンロード数順に見る

不良債権とは

顧客が倒産などによって回収が困難な債権を不良債権といいます。毎月納品し、入金期日に遅れたことがない企業から入金がない場合は、経理担当のミスということもあるかと思いますが、しっかりと顧客の経営状態を確認する必要があります。

倒産寸前の状態で資金が回らなくなり、入金ができないという可能性もあります。営業マンを含め会社として不良債権を作らない体制を構築しましょう。

債権が回収できない場合

顧客の資金難や、関係性の悪化から債権が回収困難になった場合は、金額や期間により対策を変えていきましょう。自社へのダメージが大きそうなものに関しては、弁護士などに業務委託することが望ましいでしょう。

金額が小さいものに関しては、顧客への電話や訪問による入金依頼をまず行い、対応がないようだと内容証明郵便で催促状・督促状を状況に合せて送るといいでしょう。顧客にも危機感と事案の重要性を認識してもらいましょう。

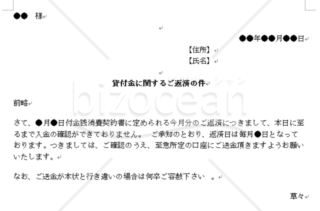

催促状の書き方

電話や訪問での対応がいただけない場合、まず、催促状を先方へ送りましょう。催促状へ記載すべき内容は、テンプレートを参考に、以下の記載があるといいでしょう。

- 顧客名(代表者名も記載)

- 日付

- 発行者の情報(住所・代表者氏名)

- いつ入金分の催促なのか

- 当初の予定入金日はいつなのか

- 希望するネクストアクション(新たな入金期日など)

≫督促状

≫【無料】債権管理の書式テンプレートをダウンロード数順に見る

債権譲渡とは

債権譲渡とは、債権を第三者に譲渡することです。

例えば、顧客からの支払いがなく債権が回収できない状態が続いているとします。債権が回収できないと現金が会社に入らないので損失が出てしまいます。その損失を防ぐ手段の一つとして債権譲渡があります。あなたの顧客が、取引先に債権を持っていた場合、その債権をあなたの会社への支払いに充てることができます。

あなたの会社=A

あなたの会社の顧客=B

Bの顧客=C

とすると、CがBに支払うべき債権を、BがAに支払うべき債権に充てることができます。

債権回収会社とは

債権回収会社は国から指定を受けている必要があります。債権回収会社は、法務省のHPでも確認ができます。全国に90社弱しかなく、それ以外の会社は債権回収を行うことができません。

まとめ

督促や債券回収会社というステータスになると、回収のために会社として費用が新たに発生してきます。不良債権にならないように、日々の債権管理をしっかり行うことが重要です。