ベンチャー企業が投資を受ける際の投資契約・株主間契約について①

事業を早い段階で成長させるためには、外部から資金提供を受けることも検討に値します。

その際の一般的な資金提供者としては、日本政策金融公庫、銀行、信用金庫などの金融機関や個人・機関投資家が主な存在となります。

この資金提供者に対し、どのような義務を負うのかについては、資金提供者との契約内容によって決まりますが、大別すると調達した資金について返還義務があるかないかのいずれかに該当することになります。

この点は創業間もないベンチャー企業についても同様といえますが、資金調達を試みるベンチャー企業が今までにない新たな事業を行おうとすればするほど、事業が成功する可能性が不確かなことから、調達する資金は借入れとして調達するのではなく、直接返還する義務を負わない資金として、「資本」の性質を有していることが望ましいです。

そこで、本稿では、ベンチャー企業が行う資金調達の中でも、借入れによる資金調達ではなく、投資(出資)による資金調達の際に利用されることが多い、投資契約および株主間契約について解説していきたいと思います。

1.ベンチャー企業が投資を受けるまでの流れ

前述のとおり、ベンチャー企業が採るべき資金調達の方法としては、調達した資金について返還する義務を負わない資本(エクイティ)の形式が望ましいです。特に事業を始めて間もないシードステージにいる企業であれば、事業として継続できるかどうか不確実であり、ベンチャー企業が行う事業の新規性が高ければ高いほど、起業直後に安定した収益を計画的に得ることは困難な場合が多く、(信用の問題から借入れができるかどうかは別として)借入れによる資金調達のように、一定の時期に弁済する必要がある返済計画は立てにくいことから、借入れによる資金調達の形式は採りづらくなります。

なお、資本としての資金を提供する主な資金提供者としては、家族や知人のほかに個人投資家(エンジェル投資家)、ベンチャーキャピタル(VC)やコーポレートベンチャーキャピタル(CVC)などが該当し、様々な場所で語られるように資金提供を受けやすい環境が整備されていくことはベンチャー企業の成長に必要不可欠な要素となります。

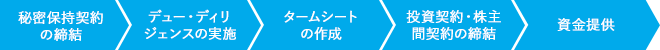

次に、株式会社が新たに株式を発行して資金調達する場合には、会社法が定める手順を踏む必要がありますが(会199条~)、ベンチャー投資実務においては、会社法が定める手順のほかに「投資契約(Share Purchase Agreement)」および「株主間契約(shareholders agreement)」を締結する事例が多くなっています。各々の具体的な内容は後述いたしますが、投資契約と株主間契約は、別々に締結することが望ましいと考えられています。また、これらの契約締結のほかにも、実際に資金提供を受けるまでには、以下のようないくつかの過程を経ることが多くなっています。

+ 会社法が定める手順

(1)秘密保持契約の締結

秘密保持契約とは、営業秘密などの一般に公開されていない情報を開示するにあたり、相手方に対し、開示した情報を第三者へ開示することなどを禁止(秘密保持)する契約をいいます。

投資家は、ベンチャー企業に投資するか否かを判断するにあたり、当該ベンチャー企業が事業化を目指している内容を知らなければ、通常は投資判断をすることができません。そのことからも、ベンチャー企業に対し、情報提供を求めることになりますが、ベンチャー企業としても、最終的に出資を受けられるかどうか確定していない状況において自社が保有する営業秘密を開示することに抵抗を覚えるのは当然のことといえます。秘密保持契約は、これらの懸念を払拭するために、ベンチャー企業の営業秘密を保護していくことを目的としています[1]。

これに対し、実務上は、秘密保持契約が締結されずに出資に関する交渉が進むことも示唆されています[2]。その理由として、アイデア段階の内容について秘密保持契約を締結することが投資家にとって過度な負担になり、投資対象から避けられてしまうことがあるためとされています。

しかし、取引上の地位がベンチャー企業に優越している出資者が、正当な理由がないのに、取引の相手方であるベンチャー企業に対し、秘密保持契約を締結しないまま営業秘密の無償開示等を要請する場合であって、当該ベンチャー企業が今後の取引に与える影響等を懸念してそれを受け入れざるを得ない場合には、正常な商慣習に照らして不当に不利益を与えることとなるおそれがあり、優越的地位の濫用として問題になるおそれがあると指摘されている[3]こともありますので、投資家も過度な要求は慎むべきです。

いずれにしても、ベンチャー企業としては投資家が今後協働していくパートナーとしてふさわしいかどうかも含め、総合的な観点から、秘密保持契約の締結の要否を判断していくことになるのが、実務上も妥当な判断ではないかと考えます。

(2)デュー・ディリジェンスの実施

デュー・ディリジェンス(Due Diligence、以下「DD」と表示します。)は、投資家がベンチャー企業に対して行う投資実行の是非に関する調査です。調査対象となる分野によって、法務DD(ベンチャー企業の会社運営に関する調査)、財務DD(ベンチャー企業の財務内容に関する調査)やビジネスDD(ベンチャー企業の事業内容に関する調査)などがあります。

DDを細かく実施することで投資家はベンチャー企業投資に対する投資リスクを低減することはできるかもしれませんが、その分、調査費用や調査に要する時間が増加します。また、ベンチャー企業からしても出資を受ける際に、DD実施の負担は少ないに越したことはありません。これらの関係から、投資家がベンチャー企業(特にシードやアーリーステージ)に投資する場合にはDDを一定の範囲に絞って行うケースは多くあります。具体的にどの範囲までDDを実施するかは、その投資案件ごとに異なるため、詳述することは難しいですが、一般的には、DDを補完するために投資契約においても「表明保証」の規定は活用されています。

(3)タームシートの作成

タームシートは、投資契約や株主間契約の内容のうち主要な条件について、表形式でまとめ、かつ、簡素に記載されている書面です。この書面について、一般に法的拘束力はなく、投資契約等を円滑に進めるために用いるものと理解されています[4]。当事者間において、タームシートの内容について交渉がなされ、確定した後に、投資契約及び株主間契約は締結されることになり、その後資金提供がされるというのが、一般的な資金提供までの流れといえます。

2.おわりに

次号より、投資契約および株主間契約に記載されやすい各条項の意味内容を解説していくこととします。

以上

脚注

1.別の目的として、ある投資家がベンチャー企業への投資を検討しているという事実自体も秘密情報の範囲に含めるかを検討すべきことを指摘する文献もあります。松尾・桃尾・難波法律事務所編『ベンチャー企業による資金調達の法務』92頁(商事法務、2019年)

2.磯崎哲也『起業のファイナンス〔増補改訂版〕』285頁(日本実業出版社、2015年)や宍戸善一=ベンチャー・ロー・フォーラム編『ベンチャー企業の法務・財務戦略』32頁〔マイケル・J・コーバー〕(商事法務、2010年)

3.栗谷康正=水上啓「スタートアップの取引慣行に関する実態調査報告書の概要について」NBL1187号7頁(2021年)

4.経済産業省(一般社団法人日本ベンチャーキャピタル協会・みずほ情報総研株式会社(協力:リンクパートナーズ法律事務所))「我が国における健全なベンチャー投資に係る契約の主たる留意事項」17頁(2018年)