繰延税金負債とは? 具体例とケース別の仕訳方法をわかりやすく解説

税効果会計において重要な勘定科目の1つに、「繰延税金負債」があります。

主に会計上の利益が税務上の所得を上回る際に使用する勘定科目で、実際に使用するケースは多くないため、いざ登場すると処理に戸惑ってしまう人もいるでしょう。

この記事では、繰延税金負債の概要や具体的な会計処理を解説します。繰延税金負債として計上する例もいくつか紹介するので、ぜひ参考にしてください。

繰延税金負債とは

税効果会計を適用している企業の、会計上の利益が税務上の利益(課税所得)を上回り、差額が生じる場合があります。

この差額は翌会計期間以降に解消されますが、このときの処理に使用する勘定科目のことを「繰延税金負債」と言います。

繰延税金負債が発生する状況はすなわち、その会計期間に納付すべき税金の支払いの一部を、延期してもらっているようなものです。

そのため、未払いになっている税金を、貸借対照表の「負債」として記録するのです。

また、繰延税金負債と同じく、「繰延税金資産」が発生する場合もあります。繰延税金負債と繰延税金資産の両方が発生している場合は、相殺が必要です。

しかし、もし自社に親会社または子会社がある場合は企業間での相殺は行わず、企業ごとに相殺しなければなりません。

なお「税効果会計」は、会計上の利益で生じた税金を適切な会計期間に配分する方法です。

繰延税金負債の具体例

では実際に、繰延税金負債が発生するケースを見ていきましょう。

繰延税金負債が発生するケースは多くありませんが、大まかには「企業会計と課税所得計算に差額が生じ、税金の支払いに影響する場合に使用する」と考えると分かりやすいでしょう。

1.その他有価証券評価差額金

ある企業の株式をその他有価証券として保有していて、その評価額が入手時より上がっていたものの売却しなかった場合、繰延税金負債が発生します。

評価額が上がったことで、会計上は未実現の評価益が出ていることになります。

ただし、実際に売却したわけではないため、税務上の所得は増えていないことになるのです。

しかし、もし今後この株式を売却した場合は課税対象となり、相応の税金を支払わなければなりません。

そのため、税金相当の金額を繰延税金負債として計上します。

2.固定資産圧縮積立金・特別償却準備金

固定資産や事業用の設備を圧縮記帳の積立金方式で取得したときに発生する「圧縮積立金」と「特別償却準備金」も、繰延税金負債の対象となります。

固定資産圧縮積立金

固定資産を取得する際に補助金・助成金などを受給すると、その金額分の収益が入ってきたと捉えられます。

しかし、その場合は補助金・助成金を受け取った年だけ所得が増えて税負担が増えてしまい、補助金・助成金の効果が薄れてしまうのです。

この対策に使用するのが「圧縮記帳」という方法です。

圧縮記帳をしてその会計期間中に取得した固定資産の取得価額を減額することで、税負担を減らします。

圧縮記帳には「積立金方式」と「直接減額方式」の2つがありますが、このうち積立金方式を選択する場合に使用する勘定科目が「圧縮積立金」です。

特別償却準備金

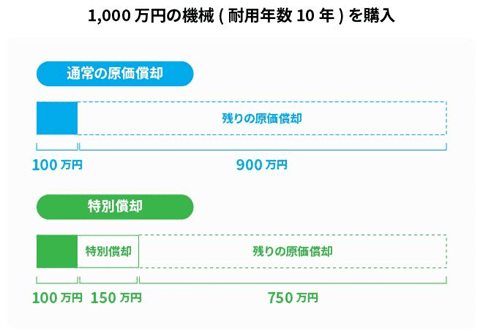

特別償却準備金とは、要件を満たすと利用できる減価償却の制度「特別償却」を使った場合に利用する勘定科目のことです。中小企業にのみ、適用が認められています。

特別償却を利用すると、上記のように通常の減価償却より多額の費用を、初年度に経費として計上できます。取得した資産を早期に費用として計上することで、課税のタイミングを遅らせているのです。

3.繰延ヘッジ損益

為替予約を始めとしたヘッジ手段に評価差益が発生した場合、その他有価証券評価差額金と同様の理由で繰延税金負債(繰延ヘッジ損益)が発生します。

ヘッジ会計とは、ヘッジ対象に係る損益とヘッジ手段に係る損益を同一の会計期間に認識し、ヘッジの効果を会計に反映させるための特殊な会計処理です。

ヘッジ会計は原則、ヘッジ手段に係る損益を、ヘッジ対象に係る損益が認識されるまで純資産の部で繰り延べる「繰延ヘッジ」という方法を採ります。

4.前払年金費用

企業内の年金資産の金額が退職給付債務の金額を上回った場合、その超過額を「前払年金費用」として処理するケースがあります。この前払年金費用に係る税効果も、繰延税金負債に計上してください。

たとえば、自社に企業型確定拠出年金(DC)の制度があり、その総額が退職給付債務の総額よりも高くなる場合、前払年金費用が発生する可能性があります。

5.その他の準備金・積立金

上記以外の準備金や積立金も、繰延税金負債が計上されるケースがあります。

何らかの準備金・積立金の計上によって、翌会計期間の税負担が多くなる場合は、繰延税金負債に該当するか確認してみてください。

繰延税金負債の仕訳方法

繰延税金負債を計上するケースは、比較的少なめです。代表的な例を、2つ紹介します。

その他有価証券評価差額金が発生した場合

自社が取得した株式の評価額が入手時より上がっていたが、売却しなかった場合の仕訳方法は以下のとおりです。

(例)

A社が当期に取得したその他有価証券が、決算日に値上がりしていた。なお、取得価額は10,000円、決算日の時価は12,000円であり、A社の実効税率は30%である。

|

借方 |

貸方 |

||

|---|---|---|---|

|

投資有価証券 |

2,000 |

繰延税金負債 |

600 |

|

その他有価証券評価差額金 |

1,400 |

||

繰延ヘッジ損益が発生した場合

続いて、繰延ヘッジ損益が発生した場合の仕訳方法を解説します。

(例)

A社は当期に、輸出取引に関して10,000ドルの為替予約(ドル売り)を行った。なお、予約レートは1ドル=110円、決算日レートは1ドル=100円であり、A社の実効税率は30%である。また、ヘッジ会計の要件は満たしている。

|

借方 |

貸方 |

||

|---|---|---|---|

|

為替予約 |

100,000 |

繰延税金負債 |

30,000 |

|

繰延ヘッジ損益 |

70,000 |

||

繰延税金負債についてのまとめ

繰延税金負債は税効果会計で使われる科目で、会計上の利益と税務上の利益(課税所得)の差額を処理するためのものです。

使用するケースは限られているものの、どのケースでも処理が複雑になるため、正確な会計処理が重要です。

なお、繰延税金負債はあくまでも税金の支払いを先延ばししているに過ぎません。税金の支払いが免除されるわけではない点も、あわせて押さえておきましょう。