生前贈与とは? メリットや注意点、税金の計算方法を解説

親族の誰かが亡くなったとき、その財産を相続すると相続税がかかります。この相続税の節税方法として「生前贈与」を聞いたことがある方も多いでしょう。

存命中に少しずつ財産を贈与する「生前贈与」は、活用の仕方によっては相続税の節税につながります。生前贈与の概要と、節税する方法について解説します。

生前贈与とは

生前贈与とは、生きているうちに自分の財産を他の人へ贈与し、引き継ぐ方法です。自分が生きている間に生前贈与をすることで、相続税の節税ができます。

生前贈与での贈与税の課税方式は「暦年課税」と「相続時精算課税」の2つがあります。

贈与税の課税方式1.暦年課税

暦年課税とは、1年間に贈与された金額に応じて課税される方式のことです。「暦年贈与」とも呼ばれています。

暦年課税の特徴としては、以下の3点が挙げられます。

- 贈与者・受贈者(贈与を受ける人)ともに制約がない

- 非課税限度額は毎年設定される

- 特別な手続きがいらない

それぞれについて、順に解説します。

適用条件

暦年課税では、贈与者・受贈者ともに明確な条件はなく、誰でも利用できます。

また、贈与する財産の種類にも定めはありません。

非課税限度額

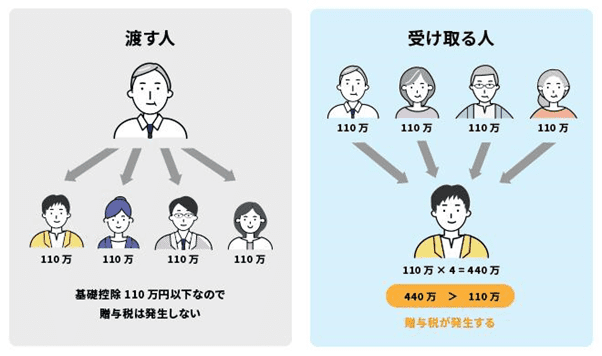

暦年課税の非課税限度額は、受贈者1人につき年間110万円です。

これは、贈与税の基礎控除の仕組みを基に成り立っています。受贈者がある年の1月1日~12月31日の期間中に財産を贈与された場合、そこから基礎控除額である110万円を差し引いた残りの金額に贈与税が課されます。そのため、暦年課税の非課税限度額は110万円となるのです。

ただし、ある人が複数人から贈与され、その累計額が年間110万円を超えた場合は、超えた金額は贈与税の対象となります。

申告手続きの方法

暦年課税を選択する場合、特別な手続きは不要です。

前述のとおり、暦年課税は贈与税の基礎控除の仕組みを利用して生前贈与をおこなう方式です。非課税限度額内に収まっていれば、税務署への申告も必要ありません。

贈与額が年間110万円を超えた場合は、超えた金額にのみ贈与税が課されます。その際は、税務署への贈与税申告手続きが必要です。

贈与税の課税方式2.相続時精算課税

相続時精算課税とは、原則60歳以上の父母・祖父母から、18歳以上の子・孫に贈与する際に利用できる制度です。

暦年課税とは、大きく以下の3点が異なります。

- 適用条件が定められている

- 贈与者の他界後に相続税を支払う必要がある

- 税務署への届出が必要

それぞれについて、順に解説します。

適用条件

相続時精算課税には、以下の適用条件をすべて満たす必要があります。

- 贈与者:贈与をした年の1月1日において60歳以上の父母・祖父母

- 受贈者:贈与を受ける年の1月1日において18歳以上の、贈与者の子・孫(原則)

贈与する財産の種類や一度に贈与する金額、贈与回数には制限がありません。また、場合によっては子や孫以外でも生前贈与が認められることがあります。

なお、相続時精算課税を利用した場合、以降は暦年課税を選択できなくなります。

非課税限度額

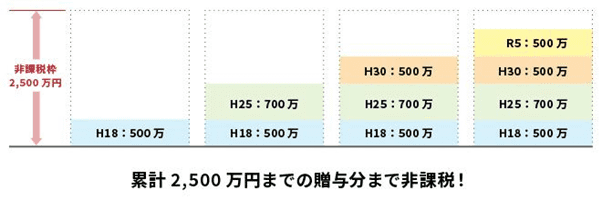

相続時精算課税の非課税限度額は、贈与者1人につき2,500万円までです。たとえば祖父母から孫1人に生前贈与をする場合、それぞれ累計2,500万円までなら非課税で贈与できます。

贈与の回数に限度はなく、一度に2,500万円の贈与をしても、500万円を5回に分けても構いません。

ただし、この2,500万円という金額は贈与者1人の一生涯に割り当てられているものであり、年度が変わっても更新されることはありません。1年で2,500万円の贈与をした場合は、次回以降に贈与する分に関しては20%の課税がされます。

また、贈与者の他界後に相続税の支払いが必要です。このときの相続税は、贈与者の他界後に相続した財産と生前贈与の金額を合算した金額に応じて発生します。

つまり、生前に2,000万円、他界後に3,000万円を相続した場合、その合計である5,000万円に相続税が発生するのです。

申告手続きの方法

相続時精算課税を選択する場合は、受贈者から管轄税務署への届出が必要です。

このとき、「相続時精算課税選択届出書」と、受贈者の戸籍謄本を始めとした書類を用意し、贈与税の申告書に添付して提出しなくてはなりません。提出期限は、受贈者が贈与を受けた年の翌年2月1日~3月15日です。もしこの提出期限を過ぎてしまうと、その年は相続時精算課税を選択できません。

通常、税金の計算には宥恕規定(ゆうじょきてい)という、各自の事情を考慮した救済措置のようなものがあります。しかし、精算課税制度にはそれがありません。期日を過ぎたものは暦年課税と見なされて贈与税が課税されるため、余裕を持って提出しましょう。

参考:国税庁「No.4103 相続時精算課税の選択」

生前贈与のメリット

生前贈与をおこなうことには、以下のメリットがあります。

暦年課税で基礎控除が受けられる

暦年課税を選択する場合、年間110万円の基礎控除を受けられます。毎年、110万円分の非課税限度額の枠を得られると言っても良いでしょう。

そのため、毎年この金額内で贈与をしていけば、税金をかけずに贈与ができます。

相続税を節税できる

生前贈与をして贈与者の財産を減らしておくことで、財産相続時(被相続人の他界後)に支払う相続税の節税もできます。

まず「相続」とは、他界した人(被相続人)が保有していた財産を引き継ぐことです。相続税は、この相続をした財産の総額に対して課税されます。

相続税も贈与税と同じく基礎控除があり、それを超えた分には課税されます。そのため生前贈与をせず、相続のみで財産を引き継ぐ場合、多額の贈与税が課されることになるのです。

相続でのトラブルを防げる

生前贈与をしておくことで、相続時のトラブル回避にもつながります。

いざ相続をするとなった場合、誰がいくら相続するのか、本人の意志はどうだったのかなどが争点となり、親族間でトラブルになることは珍しくありません。

しかし、生前贈与は文字通り贈与者が生きている間におこなう贈与です。生きている間に、贈与者本人の意志の元で贈与ができるため、こうした相続のトラブルも起きにくいでしょう。もし起きてしまったとしても、贈与者が受贈者と話し合うこともできるため、大事にはなりにくいと考えられます。

特定の人に贈与できる

もし家族以外に財産を譲りたい場合にも、生前贈与は有効です。

財産を相続する人を「法定相続人」と呼びます。この法定相続人になれるのは、被相続人(他界した人)から見て以下のいずれかに該当する人のみとなっています。

- 配偶者

- 子

- 孫(ただし子が既に亡くなっている場合に限る)

- 父母・祖父母

- 兄弟姉妹や甥姪

そのため、相続ではこうした間柄の人以外には財産は渡せないのです。

しかし生前贈与のうち暦年課税は、受贈者についての定めはありません。つまり、上記のような間柄に該当しない人にも財産を譲れるのです。本人が希望する人に財産を渡せる点も、メリットと言えるでしょう。

生前贈与をおこなう際の注意点

生前贈与にはさまざまなメリットがありますが、進め方によっては生前贈与で思うようなメリットが得られなかったり、通常の相続と同様に課税されたりすることがあります。

生前贈与を検討する際は、これから解説する内容も把握しておきましょう。

暦年課税と相続時精算課税の併用は不可

生前贈与の2つの方法は、併用ができません。

前提として、特に何の届け出もしていない場合は暦年課税を選択していると見なされます。相続時精算課税を選択すると、その先一生使える累計2,500万円の非課税枠が与えられ、以降は暦年課税への変更が不可となるのです。

再度それぞれの違いをまとめると、以下のとおりです。

|

暦年課税 |

相続時精算課税 |

|

|---|---|---|

|

受贈者になれる人 |

誰でも可(家族以外でもOK) |

原則、贈与者の18歳以上の子か孫 |

|

非課税限度額 |

受贈者1人につき年間110万円 |

贈与者1人につき一生涯で2,500万円 |

|

税務署への申告 |

贈与額が非課税限度額内であれば不要 |

贈与額を問わず必要 |

両方の特徴を知ったうえで、より実情に合うほうを選ぶと良いでしょう。

定額贈与と見なされるリスクがある

「定額贈与」とは、「毎年100万円を10年間、総額1,000万円を渡す」といった契約(約束)を贈与者と受贈者で結んだうえでおこなう贈与のことです。

このような契約ありきの贈与は「贈与者には、受贈者に1,000万円をもらう権利を契約を通して与えた」と見なされます。そのため、定額の贈与を一定期間続けていたり、総額が決まっているように見えたりすると、生前贈与とは認められない可能性があるのです。

対策としては、以下が挙げられます。

- トータルの金額や期間を記載しない贈与契約書を、毎年作成する

- 贈与額を毎年変える

参考:国税庁「No.4402 贈与税がかかる場合」

名義預金と捉えられる可能性もある

「名義預金」は、贈与者本人の名義とは異なる口座に預金をすることです。たとえば祖父が孫のために孫名義の口座に定額を振り込み続けていたとして、その事実を孫が知らない場合は名義預金と捉えられます。

贈与で重要なことは、贈与者には贈与の意思が、受贈者には贈与を受ける意思があることです。もし受贈者が贈与されている事実を知らなければ、そもそも贈与として成り立たなくなるのです。

対策としては、こちらも贈与契約書を作成する方法があります。受贈者がいつでも預金を引き出せる状態にしておくことも有効です。また、贈与税申告をすることでも対策は可能です。

贈与者の生前の財産も相続税の課税対象になる

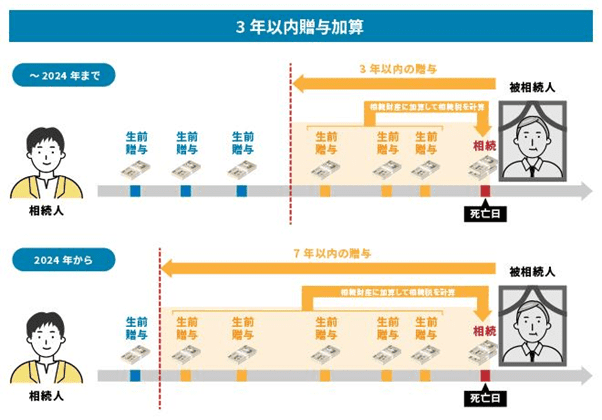

暦年課税を選択していて贈与者が他界した場合、その3年前までに贈与された財産は相続税の課税対象になります。

贈与者が他界した場合、その財産には相続税が課されます。このとき、死亡日からさかのぼって3年前までに行われた生前贈与についても、相続財産と見なして相続税が加算されるのです。

暦年課税は年間110万円までなら非課税です。しかし、3年以内に行われた贈与であれば、非課税限度額以下の贈与であっても、相続税の課税対象になります。

なお2024年度からは、この年数が7年に拡大されます。生前贈与は長い時間をかけて、少しずつ進めるのが得策だと言えるでしょう。

参考:国税庁「No.4161 贈与財産の加算と税額控除(暦年課税)」

遺留分を侵害しないように配慮する

加えて、ほかの相続人の遺留分を侵害しないように注意が必要です。

相続人となる人には最低限の相続額が定められており、これを「遺留分」と言います。生前贈与によってほかの相続人の遺留分を侵害したと見なされてしまうと、一部が生前贈与として認められず、その部分の財産が遺留分の権利を持つ人に行ってしまうのです。

遺留分の侵害を申し立てる人は「本来、法定相続分の相続財産をもらえる権利」を有しているにも関わらず財産をもらえなかった人です。遺留分を侵害してしまうとほぼ確実にトラブルになるため、注意しましょう。

生前贈与の節税効果を高める方法

これまで紹介した方法以外で、生前贈与に使うとより節税効果が高まる方法を解説します。

これらの方法で得られる非課税限度額は、生前贈与の非課税限度額とは別に設けられるものです。節税したい場合は、ぜひ積極的に利用しましょう。

教育資金の一括贈与をする

子や孫の教育資金を一括で贈与すると、贈与税の非課税限度額が拡大されます。

これは進学にともなって発生する入学金や授業料にあてるために贈与した場合に適用されるもので、贈与税の非課税限度額が受贈者1人につき最大1,500万円までになります。

ただし、塾や予備校、習い事などの費用にあてる目的で贈与する場合は、非課税限度額は500万円までです。また、金融機関を通じて贈与することと、教育資金にあてたことが分かる領収書を金融機関に提出してチェックを受けることも条件です。

なお、この施策の適用期間は2026年3月31日までとなっています。

参考:文部科学省「教育資金の一括贈与に係る贈与税非課税措置について」

住宅資金として一括贈与する

住宅の新築・取得用の資金として、子や孫に一括贈与する方法もあります。良質な住宅を取得して暮らすことを目的とした施策で、贈与税の非課税限度額が最大1,000万円までになります。

ただし一括贈与として認められるためには、設定されている住宅の要件を満たさなくてはなりません。また、取得する住宅の種類によっては、非課税限度額が500万円になるケースもあります。

なお、この施策の適用期間は2023年12月31日までです。

参考:国土交通省「住宅取得等資金に係る贈与税の非課税措置」

孫に贈与する

相続まで視野に入れた生前贈与をおこなうなら、子ではなく孫に贈与する方法も良いでしょう。

先ほど「3年以内贈与加算」について解説しましたが、この対象となるのは法定相続人のみです。基本的に法定相続人とはならない孫であれば、財産のさかのぼりを気にせず贈与でき、後々の相続税対策にも成り得ます。

ただし、孫が遺言書や生命保険受取人などの何らかの形で相続に関与してしまうと、上記の3年内加算ルールの対象になってしまうため注意が必要です。孫への贈与を考える際は、この部分まで気を付ける必要があります。

生前贈与についてのまとめ

生前贈与をうまく活用することで、相続税が節約できます。生前贈与の方法には、少額を定期的に贈与していく暦年課税と、固定の非課税限度額内で贈与する相続時精算課税があります。それぞれ受贈者の条件や税務署への申告の要否が異なるため、どちらにするかはよく検討しましょう。

また、国が主導する施策を活用して一括贈与をおこなうのも手です。自分や家族の財産を見直し、一番良い相続方法を検討してみてください。

【書式のテンプレートをお探しなら】