第1回:所得税の確定申告とは

今回より、複数回にわたって確定申告について説明をします。

第1回となる本コラムでは、所得税の確定申告について取り上げます。

確定申告が必要な人や確定申告をしたほうがいい人、副業についての注意点などにも触れているので、参考にしてください。

【関連記事はこちら】

所得税の確定申告とは

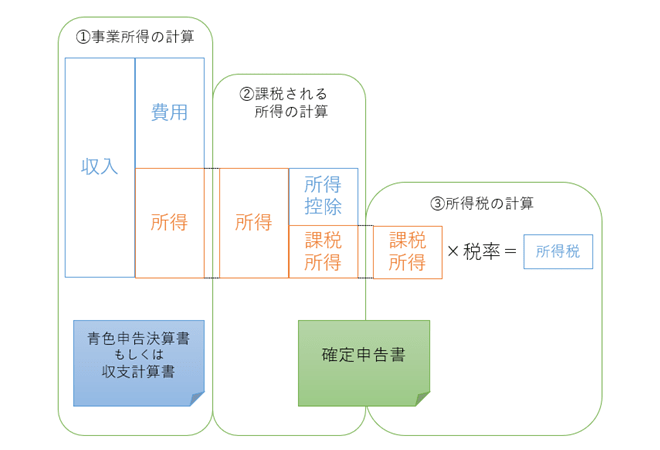

所得税の確定申告とは、1年間に稼いだ所得を計算して、その所得にかかる税金を国に申告する手続きをいいます。

所得とは、わかりやすく表現すると、利益のことをいいます。売上から経費を引いたものです。

この所得に対して、所得税の法律上、認められる控除額を引いて、課税される所得を計算します。

【確定申告のイメージ】

所得の種類

確定申告は、所得に対しての税金を納める手続きです。なお、所得は発生形態に応じて10種類に分類されています。

| 種類 | 概要・代表例 | |

|---|---|---|

| 事業所得 | 商・工業や漁業、農業、自由職業などの自営業から生ずる所得 | |

| 不動産所得 | 土地や建物、船舶や航空機などの貸付けから生ずる所得 | |

| 利子所得 | 公社債や預貯金の利子などの所得 | |

| 配当所得 | 法人から受ける剰余金の配当、公募株式等証券投資信託の収益の分配などの所得 | |

| 給与所得 | 俸給や給料、賃金、賞与、歳費などの所得 | |

| 雑所得 | 公的 年金等 |

国民年金、厚生年金、確定給付企業年金、確定拠出企業年金、恩給、一定の外国年金などの所得 |

| その他 | 原稿料や講演料、生命保険の年金など他の所得に当てはまらない所得 | |

| 譲渡所得 | 土地や建物、借地権、株式等を譲渡したことによる所得 | |

| 一時所得 | 生命保険の一時金、賞金や懸賞当せん金などの所得 | |

| 山林所得 | 所有期間が5年を超える山林(立木)を伐採して譲渡したことなどによる所得 | |

| 退職所得 | 退職金、一時恩給、確定給付企業年金法及び確定拠出年金法による一時払の老齢給付金などの所得 | |

参考:国税庁「所得の種類と課税方法」

確定申告が必要な人

確定申告が必要な人は、確定申告によって納めるべき税額がある人です。

個人事業主や自営業の方などの事業所得が代表例ですが、そのほかに、以下のような人は、確定申告の必要があります。

- 事業収入のある人

- 給与の年収が2000万円を超える人

- 主たる給与所得があり、副業の利益が20万円を超える人

- 2か所から給与を得ている人

- 不動産収入のある人

- 株取引で源泉徴収口座を利用していない人

- 保険の解約返戻金を受け取った人

- 退職所得があり退職所得の受給に関する申告書を提出していない人

- 先物取引や仮想通貨取引を行っている人

- 公的年金の収入が400万円を超える人

- 土地や家屋を売却した人

- 金地金を売却した人 など

確定申告をしたほうがいい人

確定申告をしたほうがいい人は、申告をすることによって有利になる可能性がある人です。

具体的には、次のような人は検討が必要です。

- その年に退職をして、就職していない人

- 住宅ローンを利用して土地や家屋を取得等した人

- 医療費の支払いが10万円を超える人

- ワンストップ納税特例を利用せず、ふるさと納税をした人

- 上場株式等の売却損がある人

- 事業を行っていて、赤字になる人 など

副業20万円の落とし穴

主たる給与所得があり、副業の利益が20万円以下の人は、確定申告をする必要がありません。つまり、副業に関しては、所得税がかからないことになります。

ところで、医療費などがあり、確定申告をしたい場合があると思います。ただ、この場合は、副業に関しても申告に織り込む必要があります。

なぜなら、副業に関して確定申告が不要とされているだけであり、申告をした場合は、それを除外する理由はないからです。

こういう場合は、あらかじめ、確定申告によって、返ってくる所得税と増える所得税を試算してから申告を行いたいものです。

なお、住民税に関しては、確定申告不要な副業であっても、別途各自治体へ申告する必要があります。

会社に副業が分かってしまう場合

会社に副業をしていることを隠したい場合があると思いますが、なぜ分かってしまうことがあるのでしょうか。それは住民税が増えるからです。

会社は、その人にかかってくる住民税を給与から天引きして、各自治体に支払っています。なお、その住民税は、昨年の収入によって決まってきます。

昨年の収入を把握している会社からすると、各自治体からの住民税の通知が、その人の給与と比較して多い場合、他に収入がある、つまり「副業をしているのでは」と疑いたくなるかもしれません。

そうならないために、給与所得以外の所得にかかる住民税を、給与から天引きにしてもらうのではなく、自分で納付する方法があります。具体的には、確定申告書の第2表にその選択をする項目があります。

確定申告の期限

確定申告の期限は、申告年度の翌年3月15日と決められています。ただし、その日が平日でない場合は、3月16日以降、初めての平日が提出期限になります。なお、納税の期限も、提出期限と同じです。

確定申告の期限を過ぎてしまった場合

確定申告の期限を過ぎてしまった場合も、すみやかに申告することが必要になります。この場合、原則として期限後申告として取り扱われます。

(新型コロナウイルスによる申告期限の個別延長)

新型コロナウイルスの影響により、令和5年3月15日(水)までに申告することができないときは、所轄税務署長宛に「災害による申告、納付等の期限延長申請書」を提出し、やむを得ない事情があると認められ、その承認を受けることができれば、災害(新型コロナウイルスの影響)がやんだ日から2か月の範囲内で個別指定による期限延長が認められます。

やむを得ない事情の一例として、納税者ご本人や経理の方、申告をお願いしている税理士さんや担当職員さんなど、経理や申告に関わっている人が感染したことにより、期限までに申告することが困難になる場合などが考えられます。

期限後申告のペナルティ

期限後申告を行うと、原則として次のようなペナルティが課されます。

青色申告の承認取消し

2年連続で確定申告の申告期限に遅れてしまうと、青色申告の承認を取り消されてしまいます。この場合、2期目に提出した申告書は、白色申告書の提出があったものとみなされます。

青色申告特別控除が65万円(55万円)から10万円へ減額

法定期限までに確定申告を行わないと、青色申告特別控除65万円もしくは55万円を適用できず、10万円に減額されてしまいます。

延滞税

申告期限の翌日から、実際に納付した日までの日数に対する利息的性格の税金です。

なお、参考値として、直近の延滞税割合は、下記の通りになります。

令和3年1月1日以後の割合で、期限から2か月までは、

- 令和4年1月1日から令和4年12月31日までの期間は、年2.4パーセント

- 令和3年1月1日から令和3年12月31日までの期間は、年2.5パーセント

- 令和4年1月1日から令和4年12月31日までの期間は、年8.7パーセント

- 令和3年1月1日から令和3年12月31日までの期間は、年8.8パーセント

無申告加算税

申告しなかったことに対するペナルティです。加算税の割合は、次のようになっております。

① 税務署の調査を受けて、期限後申告を行った場合

|

納付すべき税額 |

加算税割合 |

|---|---|

|

50万円以下の部分 |

15% |

|

50万円超の部分 |

20% |

② 調査の事前通知の後に、期限後申告を行った場合 ※1

|

納付すべき税額 |

加算税割合 |

|---|---|

|

50万円以下の部分 |

10% |

|

50万円超の部分 |

15% |

③ 法定申告期限から1月経過後、税務署の調査前に自主的申告を行った場合

|

納付すべき税額 |

加算税割合 |

|---|---|

|

50万円以下の部分 |

5% |

|

50万円超の部分 |

④ 法定申告期限から1カ月以内に自主的申告を行った場合で、期限内申告をする意思があったと認められる場合 ※2

|

納付すべき税額 |

加算税割合 |

|---|---|

|

50万円以下の部分 |

なし |

|

50万円超の部分 |

なし |

※1 事前通知とは、税務調査を行う場合、税務署の職員が電話等によって、その旨を税理士や納税者に行うことをいいます。通知後、調査が始まる前までに、修正申告を行った場合、本来の過少申告加算税が軽減されることになります。

※2 期限内申告があったと認められる場合とは、法定納期限までに、その期限後申告の税金全額を納付し、かつ、過去5年間に加算税等を課されたことがないこと等をいいます。

法定期限までに申告をしなかったことにより、無申告加算税が課されます。たとえ申告するつもりであったとしても、期限までに申告をしなければ無申告です。

したがって、何としても申告することが重要になります。円滑な申告ができるように、日々の取引の証拠書類(請求書、領収証等)の保存はしっかりしておくことが大切です。

申告を間違えてしまった場合

申告した数字に誤りがあった場合、訂正手続きをすみやかに行う必要があります。この場合、税額が増えるときは「修正申告書」を、逆に減るときは、「更正の請求書」というものを提出します。

ここでは、修正申告を行う場合に課される税金について見ていきたいと思います。

延滞税

期限後申告のペナルティ同様、延滞税も課されます。ただし、修正申告の場合は、追加で納めなければならない税金に対して課されます。

なお、計算期間の起算日は法定申告期限からです。

過少申告加算税

① 税務署の調査を受けて、修正申告を行った場合

|

過少申告加算税 |

加算税割合 |

|---|---|

|

原則 |

10% |

|

当初の申告税額もしくは50万円のいずれか多い額を超える部分 |

15% |

② 税務署の調査通知を受ける前に、自主的修正申告を行った場合

税務署の調査を受ける前に、自主的修正申告を行えば、過少申告加算税はかかりません。

ただし、調査の事前通知があった後に修正申告を行った場合は、5%(当初申告税額もしくは50万円のいずれか多い額を超える部分は10%)の過少申告加算税が課されます。

申告内容や資料等に虚偽記載等があった場合

重加算税

申告内容に虚偽の内容が含まれていたり、隠ぺい行為があった場合などは、過少申告加算税や無申告加算税に代えて、重加算税が課される場合があります。

|

当初申告の有無 |

過去5年以内に無申告加算税または重加算税が課された事実の有無 |

|

|---|---|---|

|

なし |

あり |

|

|

過少申告加算税に代えて |

35% |

45% |

|

無申告加算税に代えて |

40% |

50% |

「過少申告加算税に代えて」とは

本来納めるべき税額よりも少なく申告していた場合には、過少申告加算税が課されます。

過少申告加算税の対象になる部分のうち、不正な行為や隠ぺい等によって過少申告を行っていたと認められる部分には重加算税の対象となります。過少申告加算税と重加算税は併用されませんので、「過少申告加算税に代えて」という表現になります。

「無申告加算税に代えて」もほぼ同じ考え方です。無申告加算税の対象となる場合に、その計算基礎に不正な行為や隠ぺい等があったときは、その隠ぺいがあったと認められる部分に対しては、無申告加算税に代えて重加算税が課されます。

おわりに

申告をしないこと等のデメリットを中心に、記載させていただきました。

ところで、申告をするメリットもあります。申告することによって税金を払うことは、信用を得ることにつながります。逆に無申告であれば、所得を証明することができないので、住宅ローンも組みにくいですし、銀行借入もできないでしょう。

所得税を納めなければいけない人にとっては、確定申告をすることも義務になりますが、その反面のメリットがあることも意識したいですね。