貸倒引当金とは? 勘定科目や計算方法・仕訳をわかりやすく解説

「貸倒引当金」は、債権の回収が難しくなった場合に備えて計上しておく経費で、企業の経営におけるリスクを事前に想定して用意するものです。ただし、計上前に理解すべきポイントが多く、扱いには注意が必要となります。

貸倒引当金の概要や関連する勘定科目、仕訳例など知っておきたい知識を紹介します。

貸倒引当金とは?

「貸倒引当金(かしだおれひきあてきん)」とは、売掛金・貸付金などが回収不能になることを見積もって確保しておく経費のことです。期末になっても回収できていない債権があり、次期にも回収できない場合に備えて用意しておきます。

なお、貸倒引当金を計上することを「繰入(くりいれ)」と言います。

貸倒引当金を設定する目的

貸倒引当金は、帳簿の整合性を保つために設定します。

企業においては、1年間の取引状況を正確に把握し、生じた費用と利益を相違なく記録する必要があります。言い換えれば、貸借対照表の借方と貸方を一致させなくてはならないということです。

しかし、たとえば取引先が自社への売掛金や買付金を残したまま倒産してしまうと、そうした金額を回収することはできなくなってしまいます。この際、未回収の費用を補う何らかの費用を用意し、帳尻を合わせなければなりません。このとき使うのが、貸倒引当金です。

ただし、貸倒引当金は未回収の費用が発生する前に、見積金額を計上しておくことに過ぎません。そのため、場合によっては使用しないこともあります。

貸倒損失との違い

似た言葉に、「貸倒損失」もあります。これは、債務者の資産状況や支払い能力の不足によって、回収が不可能と確定した金額のことを指します。

貸倒引当金は、回収不能になる金額を見積もって算出したものです。一方、貸倒損失は回収不能であることが確定した金額です。処理の際も別の費用で帳尻を合わせることはなく、損金として計上します。

参考:国税庁「No.5320 貸倒損失として処理できる場合」

貸倒引当金の対象になるもの・ならないもの

回収ができなくなった債権がすべて貸倒引当金の対象となるかというと、そうではありません。対象となるものとそうでないものを、それぞれ解説します。

対象債権

貸倒引当金として計上できる債権は、一例として以下が挙げられます。

- 売掛金・貸付金

- 各種未収金(加工料、請負金、手数料、地代家賃など)

- 立替金

- 受取手形

判断の目安としては、その債権が「回収が前提であり、自社の経営を支える資産であること」です。

参考:国税庁「No.5500 一括評価金銭債権に係る貸倒引当金の対象となる金銭債権の範囲」

対象外の債権

一方、以下のような債権は、貸倒引当金の対象とはなりません。

- 預貯金とその未収利子

- 保証金・敷金・預け金

- 手付金・前渡金

- 前払給料・前払交際費など一時的な仮払金

自社から他社に渡しているといったように、事業を行ううえで発生したもの以外は貸倒引当金の対象外となります。こうした債権は自社の経営を支える資産とは見なされないため、回収できなくても貸倒引当金を充てることはできないのです。

貸倒引当金が認められるケース

貸倒引当金は、回収不能の債権が発生したら無条件で使える訳ではありません。貸倒引当金として認められるケースを解説します。

資本金1億円以下の中小企業

まず、自社が資本1億円以下の中小企業である場合です。

法人税法では、貸倒引当金の限度額は「一括評価金銭債権」と「個別評価金銭債権」とに区別して計算できると定められています。つまり、回収不能になった債権の種類に応じて使い分けることが認められているのです。

中小企業においては、債権の回収可否に着目してどちらかを選択します。財政状態に重大な問題がない債権者に対するものは、一括評価金銭債権を選択します。

一方、財政状態に問題があり、回収が難しい債権者に対しては個別評価金銭債権を選ぶのです。

なお、大企業や、大企業の完全子会社である中小企業の場合は、貸倒引当金は利用できません。貸倒引当金を会計上計上することは可能で、むしろ計上するのが好ましいとされていますが、税務上損金には計上できないのです。

参考:中小企業庁「貸倒損失・貸倒引当金」は、どのように取り扱いますか?」

個人事業主

個人事業主は以下のとおり、確定申告をどの方法で行っているかで計上できる債権が変わります。

- 一括評価金銭債権:青色申告者のみ

- 個別評価金銭債権:青色・白色申告者

また、このとき算出した繰入額は、経費として計上できます。

貸倒引当金の計算方法

貸倒引当金の計算方法はいくつかあります。

一括評価金銭債権として処理する場合は原則、「実績繰入率」に基づいて算出しますが、場合によっては「法定繰入率」を利用することもあります。また、債権によっては、個別評価金銭債権を選択しても構いません。

それぞれの計算方法と、選択されるケースを解説します。

実績繰入率に基づく方法

貸倒引当金を計算する際、原則として採用される計算方法です。一括評価金銭債権を選択する際に使用します。なお、この規定は法人税のものです。

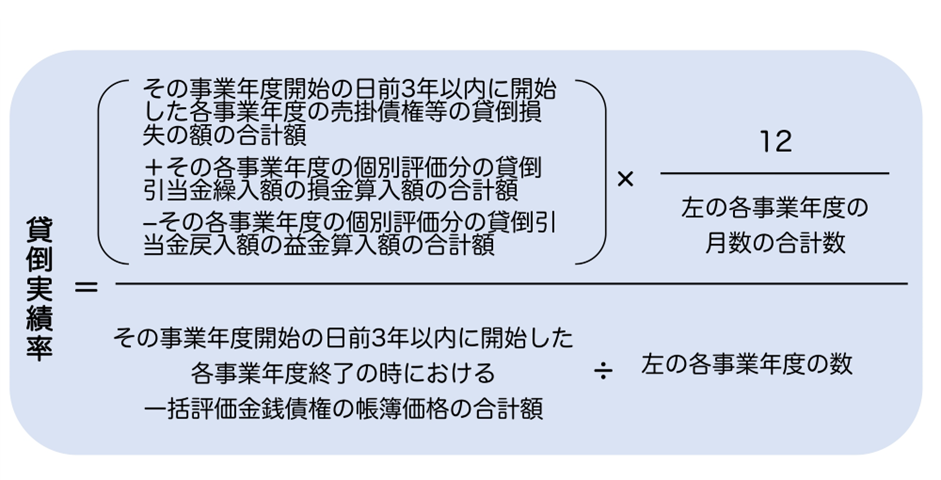

このときの計算式は、以下のとおりです。

繰入限度額 = 期末一括評価金銭債権の帳簿価額の合計額 × 貸倒実績率

貸倒実績率は、次の算式に従って、小数点以下4位未満を切り上げて計算します。

法定繰入率を利用する方法

中小企業の場合は、上記の貸倒実績率を利用する方法に加えて、「法定繰入率」を利用することも特例として認められています。これは、各企業の業種によって定められた繰入率を使って算出する方法です。

計算式は、以下のとおりです。

繰入限度額

=(期末一括評価金銭債権の帳簿価額の合計額 – 実質的に債権とみられないものの金額) × 法定繰入率

法定繰入率は、以下を参照します。

|

業種 |

法定繰入率 |

|---|---|

|

卸売業および小売業 (飲食店業および料理店業を含むもの) ※割賦販売小売業を除く |

10/1000 |

|

製造業 |

8/1000 |

|

金融業および保険業 |

3/1000 |

|

割賦販売小売業ならびに包括信用購入あっせん業 および個別信用購入あっせん業 |

7/1000 |

|

その他の事業 |

6/1000 |

参考:国税庁「No.5501 一括評価金銭債権に係る貸倒引当金の設定」

実績繰入率を使うか、法定繰入率を使うかは自由に選択できます。税金を少なくしたいのであれば両方の繰入率で計算し、より多く計上できるほうを選ぶと良いでしょう。

なお個人事業主の場合、繰入率は原則5.5%(金融業の場合は3.3%)となります。

個別評価金銭債権として処理する方法

回収不能になった債権に対する貸倒引当金は、相手先や勘定科目に応じて個別計算も可能です。これを「個別評価金銭債権」といいます。

個別評価金銭債権は、通常の債権とは異なり、何らかの問題を抱えている債権だと考えられます。このときの貸倒引当金は、通常の債権より多めに計上しておかなければなりません。そのため、債権ごとに計算する必要があるのです。

繰入率に決まりはなく、債権の金額の50%相当を引当金とできる場合もあります。ただしその分、税務上の要件も厳しくなっています。繰入率は、要件を満たしているかを慎重に判断してから決めましょう。

貸倒引当金に関する勘定科目

貸倒引当金を計上する際、状況に応じて以下のいずれかの勘定科目も使用します。意味や使い方が少しずつ異なるため、混同しないように注意してください。

貸倒引当金繰入

「貸倒引当金繰入(貸倒引当金繰入額)」は、貸倒れとなる金額を見積もって計上する際に使用する勘定科目です。

回収不能に備えて確保しておく金額であり、費用が発生したと考えます。そのため貸倒引当金を設定する際は、借方に記載します。

貸倒引当金戻入

「貸倒引当金戻入」は、見積もった貸倒引当金が当初より減った場合に使用する勘定科目です。回収不能な金額が想定していたより低い金額で済んだため、確保していた貸倒引当金を減額するといったケースで使用します。

貸倒引当金戻入は収益が発生したと見なすため、設定する際は貸方に記載します。

償却債権取立益

「償却債権取立益」は、前期以前に貸倒として処理した債権が、今期になって回収できた際に使用する勘定科目です。

企業は決算を迎えると、貸倒の有無も含めて記録した財務諸表を作成します。この財務諸表は一度確定してしまうと、過去にさかのぼっての修正ができません。

そのため、今期に債権が回収できた場合は新たに収益が発生したものと見なします。このとき使用するのが、償却債権取立益なのです。

貸倒引当金の仕訳方法は2種類

貸倒引当金を仕訳する際の方法は、「差額補充法」と「洗替法」の2種類があります。

差額補充法は、前期末に見積もった貸倒引当金と今期に見積もった貸倒引当金の差額を補充する方法です。補充の方法としては、戻し入れる、または繰り入れるのどちらかを利用します。

洗替法は前期末に設定していた貸倒引当金のうち、使用しなかった分を一旦ゼロに戻し、当期の収益または費用として新たに計上する方法です。

どちらの方法を選択しても構いませんが、重要なのは選択した仕訳方法を継続的に使用することです。経営状況に応じて変えることはせず、いずれかを使い続けてください。

貸倒引当金の仕訳例

では、実際にいくつかのパターンで貸倒引当金を仕訳してみましょう。

貸倒引当金が発生した場合(貸倒引当金繰入の仕訳)

債権が回収できなくなり、貸倒引当金を使う場合の仕訳例です。

未回収の債権が1万円分あり、貸倒引当金を1%と設定していた場合を考えてみましょう。なお、貸倒引当金の残高はないものとします。

このとき貸倒引当金繰入の金額は10,000×0.01=100で、100円です。仕訳は以下のとおり行います。

|

借方 |

貸方 |

||

|---|---|---|---|

|

貸倒引当金繰入 |

100 |

貸倒引当金 |

100 |

貸倒引当金を差額補充法で処理する場合

実際の貸倒額と貸倒見積額とに差があり、先に紹介した差額補充法を使用する例です。

貸倒引当金が貸倒見積額より安かった(戻入がある)ケース

当期末の貸倒見積額が5,000円、前期末に計上していた貸倒引当金の残高が9,000円であった場合を考えます。

まず、補充額を算出しましょう。補充額は貸倒見積額から貸倒引当金の残高を引いた金額なので、今回の補充額=4,000-9,000=-5,000、つまり5,000円の収益(戻入)が発生しています。そのため、仕訳は以下となります。

|

借方 |

貸方 |

||

|---|---|---|---|

|

貸倒引当金 |

5,000 |

貸倒引当金戻入 |

5,000 |

貸倒引当金が貸倒見積額より高額だった(繰入がある)ケース

同じく当期末の貸倒見積額が5,000円、前期末に計上していた貸倒引当金の残高が1,000円であった場合を考えてみましょう。

このときの補充額は、5,000-1,000=4,000で、4,000円となります。つまり、貸倒引当金が4,000円不足(繰入)していることになります。このときの仕訳は、以下のとおりです。

|

借方 |

貸方 |

||

|---|---|---|---|

|

貸倒引当金繰入 |

4,000 |

貸倒引当金 |

4,000 |

貸倒引当金を洗替法で処理する場合

貸倒引当金を洗替法で処理する場合は、また仕訳の方法が異なります。まず期末の時点で残っている貸倒引当金残高を精算する必要があるためです。

前期末に計上した貸倒引当金が3,000円、当期末の貸倒引当金が5,000円と見込まれている場合の処理を、順に解説します。

まず、前期末に計上した貸倒引当金3,000円の戻入を行い、今期末における貸倒引当金をゼロになるよう減額してください。このときは、以下のように仕訳します。

|

借方 |

貸方 |

||

|---|---|---|---|

|

貸倒引当金 |

3,000 |

貸倒引当金戻入 |

3,000 |

続いて、今期末に計上していた貸倒引当金5,000円の繰入を実施します。このときの仕訳は、以下のとおりです。

|

借方 |

貸方 |

||

|---|---|---|---|

|

貸倒引当金繰入 |

5,000 |

貸倒引当金 |

5,000 |

まとめると、洗替法での仕訳は以下のようになります。

|

借方 |

貸方 |

||

|---|---|---|---|

|

貸倒引当金 |

3,000 |

貸倒引当金戻入 |

3,000 |

|

貸倒引当金繰入 |

5,000 |

貸倒引当金 |

5,000 |

貸倒引当金についてのまとめ

貸倒引当金の処理は大企業、中小企業、個人事業主などによって計算方法が異なり、会計処理は複雑です。また、使用する勘定科目にも似た内容のものが多く、混同すると処理の際にさまざまな影響が出ます。

貸倒引当金にはルールが多いため、内容を把握したうえで適切な処理が必要です。今回解説した内容も含めて、きちんと理解しておきましょう。

【書式のテンプレートをお探しなら】