事業主貸とは? 事業主借との違いや仕訳例を解説

個人事業主は、事業とプライベートの境界が曖昧になりがちなため、お金の管理が混在してしまっていることが多くあります。

青色申告特別控除を受けるためには、混在した経費処理を適正に分類し、複式簿記で帳簿を記帳することが必要です。

「事業主勘定」は資産・負債勘定に分類される特殊な勘定科目であり「事業主貸」と「事業主借」の2つに区分されます。本記事では「事業主貸」勘定を中心に、事例を用いて解説します。

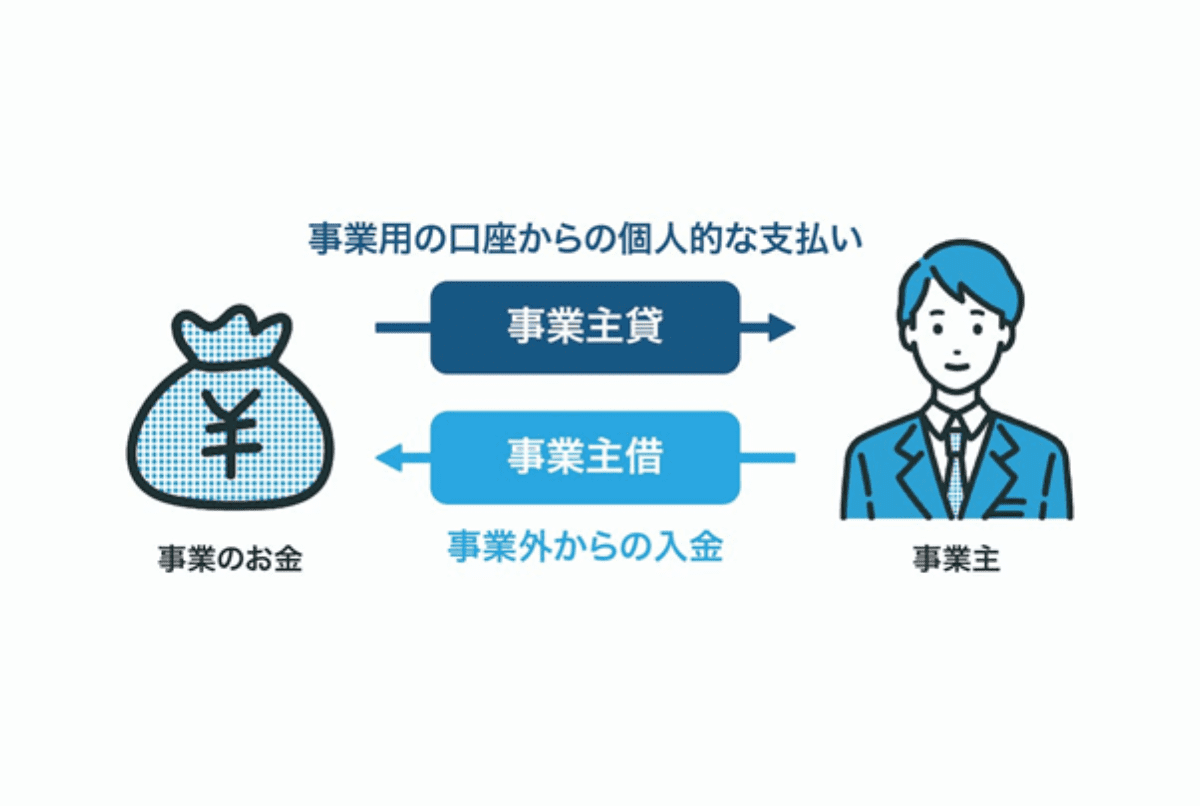

事業主貸・事業主借とは

「事業主貸(じぎょうぬしかし)」と「事業主借(じぎょうぬしかり)」は、いずれも個人事業主専用の勘定科目であり、企業法人会計で用いられることはありません。

個人事業主が青色申告特別控除を受けるためには、事業とプライベートが混在した経費処理を適切に行い、複式簿記で記帳する必要があります。

このなかで事業主勘定は「事業主貸」と「事業主借」の2つに区分され、それぞれ資産・負債勘定に分類されます。

事業主貸とは

「事業主貸」とは、個人事業主が事業用の口座から個人的な支払いのために用いる勘定科目です。

個人事業主は、売上から経費を差し引いた利益を生活費に充てることがあるため、事業用の資金と個人の生活用の資金を明確に分けたうえで、正しく帳簿を管理することが必要です。

そこで、個人の生活用のお金を管理するために「事業主貸」という勘定科目で処理を行う必要があります。たとえば、以下のようなケースです。

- 預金から生活費を引き出した時

- 所得税を事業用資金で支払った時

- 事業主個人の社会保険料や税金を支払った時

事業主借とは

一方、「事業主借」とは、個人事業主が事業外からの入金があった時に用いる勘定科目です。

個人事業主の本業以外の収入が、事業用の口座に振り込まれた時の受入に利用されます。たとえば、以下のようなケースです。

- 家計から事業用の資金を補充した時

- 事業主の副業収入が事業用口座に入金された時

- 利子所得に該当する、受取利息の入金があった時

- 譲渡所得に該当する、固定資産等の売却時の入金があった時

事業主借は、個人事業主からの一時的な借入と理解すると分かりやすいでしょう。

また、利子所得や譲渡所得など、事業所得以外の所得に関する入金も「事業主借」として処理されます。

事業主貸の仕訳例を紹介

事業主貸の具体的な仕訳を、3つの事例を用いて詳しく説明します。

預金から生活費として引き出した例

事業のお金をプライベートの生活費として引き出す例は、事業主貸の基本的な使い方です。

下記は、預金から事業資金を生活費として10万円引き出して利用した事例です。借方科目には事業主貸、借方金額には10万円と記入します。

一方、貸方科目には、生活費として引き出した普通預金、貸方金額は引き出した金額の10万円を記入します。

事業預金から生活費10万円を引き出した例

|

借方科目 |

借方金額 |

貸方科目 |

貸方金額 |

|

事業主貸 |

100,000 |

普通預金 |

100,000 |

所得税を事業用資金で支払った例

次は、所得税を事業用現金で20万円支払った事例です。所得税や住民税など事業に関係しない税金は、事業所得の経費にはならないため、事業主貸として仕訳をします。

所得税は一見、事業上の必要経費のように見えるかもしれませんが、プライベートな支出とされています。

したがって、事業用現金から所得税や住民税などを支出した場合は「事業主貸勘定」となるため、注意が必要です。

仕訳の際には、下表のように借方科目には事業主貸、借方金額には20万円と記入します。

一方、貸方科目には、所得税として引き出した普通預金、貸方金額は支払った金額の20万円を記入します。

事業預金から所得税20万円を支払った例

|

借方科目 |

借方金額 |

貸方科目 |

貸方金額 |

|

事業主貸 |

200,000 |

普通預金 |

200,000 |

なお、事業所得について課される事業税、税込経理の消費税、領収書や契約書に貼る収入印紙などは「租税公課」などとして必要経費の対象となります。

個人の社会保険料や税金の例

個人の国民年金や、国民健康保険料などの社会保険料や税金を支払うような場合も、事業主貸として記帳します。

下記は、5万円の国民年金を事業用の預金口座から支払った事例です。借方科目には事業主貸、借方金額には5万円と記入します。

一方、貸方科目には、国民年金の費用として支払った普通預金、貸方金額は支払った金額5万円を記入します。

なお、個人の国民年金や健康保険料を事業用の口座から引き出して支払った場合は、事業主貸のため事業所得としての必要経費にはできません。

しかし「社会保険料控除」として所得税における所得控除の対象にすることは可能です。

また、個人の所得税や住民税などを事業用資金から支払う場合、これらは事業主貸として帳簿に記帳されます。

このような税金は事業の必要経費として控除できないため、事業主個人の負担として計上されます。

事業預金から個人の国民年金5万円を支払った例

|

借方科目 |

借方金額 |

貸方科目 |

貸方金額 |

|

事業主貸 |

50,000 |

普通預金 |

50,000 |

事業主借の仕訳例を紹介

続いて、事業主借の具体的な仕訳を事例を用いて紹介します。

プライベート預金から事業用に金額移動した例

事業用の資金が不足したため、個人のプライベート預金から事業用口座に50万円を移動した事例です。

このようなケースでは「事業主のプライベートの預金口座から資金を借りる」と理解するとよいでしょう。こうした使い方は、事業主借の最も基本的な利用方法です。

借方科目には入金先の事業用口座である普通預金、借方金額には50万円と記入します。一方、貸方科目には事業主借、貸方金額には50万円を記入します。

個人のプライベート預金から事業用に50万円を移動した例

|

借方科目 |

借方金額 |

貸方科目 |

貸方金額 |

|

普通預金 |

500,000 |

事業主借 |

500,000 |

副業給料が事業用の口座に振り込まれた例

会社員としての給料以外に、副業の収入(給料)が事業用の口座へ3万円振り込まれた事例について説明します。

借方科目には入金先の事業用口座である普通預金、借方金額には3万円と記入します。一方、貸方科目には事業主借、貸方金額には3万円を記入します。

事業用口座に副業収入の3万円が振り込まれた例

|

借方科目 |

借方金額 |

貸方科目 |

貸方金額 |

|

普通預金 |

30,000 |

事業主借 |

30,000 |

決算時の処理

決算時の処理事例について説明します。決算時には、事業主貸と事業主借を相殺し、相殺した差額を「元入金」に振り替える処理が必要です。

この際、事業主借が事業主貸を上回る場合には、差額分だけ元入金が増加することになります。

元入金とは、個人事業主の元手となる資金で、事業に投入した資金と事業から得た資金の合計です。

企業会計における純資産の概念ですが、個人事業主の場合には、元手(資本金)と利益分(利益剰余金)を区分せず「元入金」として一括で処理され、元入金の金額は毎年変動します。

翌期首の元入金は、以下のように処理します。

翌期首の元入金=前期末の元入金+当期の損益(青色申告特別控除前)+事業主借-事業主貸

確定申告時の処理

「事業主借」は事業主からの借入を意味する一方、「事業主貸」は事業主への貸付を意味します。

決算修正時には、事業主に関する貸付と借入を相殺します。相殺後に残る「事業主借」や「事業主貸」の残高は、青色申告決算書の貸借対照表に計上する流れです。

これらの勘定の残高は、事業主に対する資産・負債のような項目であり、所得金額には影響を与えません。

事業主貸と事業主借の勘定科目は、青色申告決算書4ページ目にある貸借対照表「資産の部」の一番下に、事業主貸の12月末残高を記入します。

一方、事業主借は「負債・資本の部」の下側に12月末残高を記入します。

まとめ・事業主貸とは何か?

事業主貸は事業主が事業の資金を借りる場合、事業主借は事業主が事業に資金を貸す場合に使われます。

これらの区分は混乱しやすく管理が煩雑なため、会計ソフトを使用することで適正に管理しましょう。

事業主貸や事業主借の使用に不明な点がある場合は、税理士に相談しアドバイスを求めるとよいでしょう。