何が変わる?令和3年(2021年)税制改正 研究開発費税制の改正

3つの研究開発費税制

研究開発費税制は、次の3つの制度により構成されています((1)と(2)は選択適用)。

- (1)試験研究費の総額に係る税額控除制度(総額型 → 一般型)

- (2)中小企業技術基盤強化税制

- (3)特別試験研究に係る税額控除制度(オープンイノベーション型・OI型)

令和3年度税制改正では、活発な研究開発を後押しするとともに、企業のビジネスモデルの変革を促進する観点から、研究開発税制の全体像に改正が入りました。

本記事では、(1)~(3)ごとの令和3年度税制改正の内容と、試験研究費の定義に関する税制改正についてお伝えします。

(1)試験研究費の総額に係る税額控除制度(総額型 → 一般型)の改正

この制度は、青色申告法人の各事業年度に、損金算入される試験研究費がある場合に、その試験研究費に一定割合を乗じて計算した金額をその事業年度の法人税額から控除することを認めるものです。

新型コロナウイルス感染症の感染拡大により、売上高が減少したものの、研究開発投資を積極的に行う企業を後押しするため、令和3年4月1日から令和5年3月31日までの間に開始する各事業年度における2年間の時限措置として次の改正が行われています。

| 改正前 | 改正後 | |

|---|---|---|

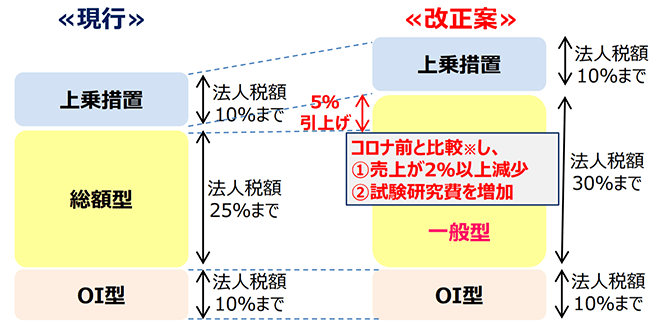

| 控除上限 | 原則法人税額の25%まで | コロナ前である基準年度(令和2年2月1日前の最後に終了した事業年度)と比較して売上2%以上減少、かつ、試験研究費を増加の場合 5%上乗せ(法人税額の30%まで) |

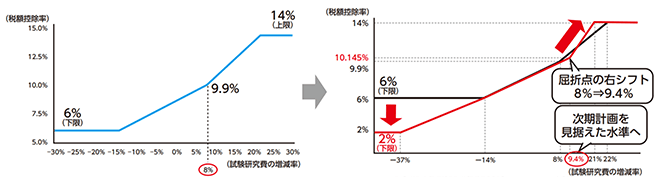

| 控除率 | 投資の増加インセンティブが効くようなメリハリのある設計 | インセンティブの効きをさらに高めるため、控除率カーブの見直しと、控除率の下限の引下げ(以下の図を参照) |

出典:財務省「令和3年度税制改正(令和3年3月)」3法人課税 P6

(2)中小企業技術基盤強化税制の改正

この制度は、中小企業者(適用除外事業者を除きます)又は農業協同組合等である青色申告法人の各事業年度において、損金算入される試験研究費がある場合に、(1)に代えて適用するときは、その試験研究費の額に一定割合を乗じて計算した金額を、その事業年度の法人税額から控除することを認めるものです。

この中小企業技術基盤強化税制についても、控除上限について、①試験研究費の総額に係る税額控除制度(総額型 → 一般型)と同様の改正が行われているため、①をご参照ください。

(1)と(2)に係る改正をふまえて、控除上限の引上げを図にしたものは以下のとおりです(控除限度となる法人税額が最大45%→50%)。

出典:経済産業省「令和3年度税制改正について」P13

(3)特別試験研究に係る税額控除制度(オープンイノベーション型・OI型)の運用改善

この制度は、青色申告法人の各事業年度において損金算入される特別試験研究費がある場合に、上記(1)や(2)の制度とは別枠で、その特別試験研究費の一定割合をその事業年度の法人税額から控除することが認められるものです。

なお、「特別試験研究費の額に係る税額控除制度」の対象となる特別試験研究費の額は、「試験研究費の総額に係る税額控除制度」又は「中小企業技術基盤強化税制」の計算の基礎からは重複するので除きます。

この制度について、①過度な「監査」手続の回避と、②共同研究の相手方の「確認」手続の合理化に関する改正が行われました。

①については、特別試験研究税額控除制度ガイドライン(下記のリンクを参照)を改定し、過度な監査業務を回避すべく、監査の方法を具体化することになりました。同ガイドラインの改定は、今後行われるものと思われます。

・経済産業省 特別試験研究費税額控除制度ガイドラインについて

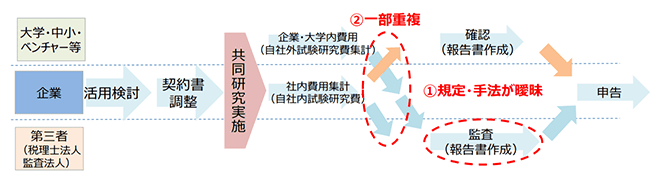

②については、現行制度では、共同研究の相手方の「確認」手続と、税理士・会計士等の第三者による「監査」とが一部重複していました。

このことを受けて、まず企業が税理士等の第三者による「監査」を受け、共同研究の相手方は「監査」で作成された報告書を基に「確認」する、という手続を、同ガイドライン改定により明確化することになりました。

経済産業省の税制改正資料に、OI型活用の流れと監査手法の明確化と相手方確認プロセスの合理化についてわかりやすく図示したものがありますので、ご参照ください。

出典:経済産業省「令和3年度税制改正について」P16

加えて、産学官連携のさらなる活性化を図るため、OI型の対象となる特別試験研究費に、国公立大学・国立研究開発法人の外部化法人との共同・委託研究に要する費用が追加され、その税額控除率が25%とされました。

また、大企業と大学等との共同研究・委託研究について、契約時の総見込額が50万円超のものに限定されるほか、中小企業者等への委託研究(控除率20%)について、「単なる外注」が対象から除外されるなどの見直しが行われました。

(4)試験研究費の範囲の見直し

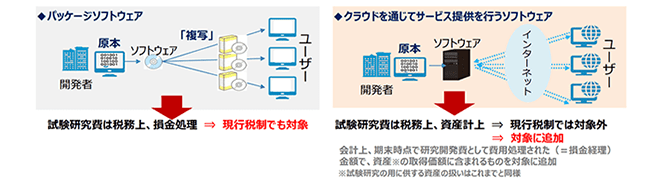

改正前の制度では、クラウドを通じてサービス提供を行うソフトウェアについては、税務上、自社利用ソフトウェアとして整理され、その研究開発費の損金算入は認められず、研究開発費税制の適用を受けることができませんでした。

令和3年度税制改正では、DX促進のためには、クラウドを活用してソフトウェアを提供する仕組みの構築が不可欠との観点から、これまで研究開発費税制の対象外となっていた、クラウドを通じてサービスを提供するソフトウェアに関する研究開発が対象に追加されることになりました。

こちらも経済産業省の税制改正資料にわかりやすく図示したものがありますのでご参照ください。

出典:経済産業省「令和3年度税制改正について」P14

より具体的には、試験研究費のうち、研究開発費として損金経理をした金額で、非試験研究用資産(棚卸資産、固定資産又は繰延資産で、事業供用の時に試験研究の用に供さないものをいいます)の取得価額に含まれるものが研究開発費税制の対象となります。

したがって、非試験研究用資産の取得時に、会計上で損金経理(費用処理)を行うことで、税務上の研究開発費税制の適用を受けることが可能になります。

ただし、税務上は取得時に損金計上(費用計上)が認められるわけではなく、資産計上することに変更はありません。そのため、会計上では損金経理(費用計上)を行ってから、税務上は資産計上(申告時に別表加算)しなければ研究開発費税制の適用を受けられないことになる点に注意が必要です。