何が変わる?令和3年(2021年)税制改正 事業承継税制の改正

中小企業の円滑な事業承継は、日本の社会課題となっています。

そういった背景のなか、法人版事業承継税制は、平成30年の税制改正で、10年間限定の特例措置が創設されました。

本記事では、この法人版事業承継税制についての令和3年度の税制改正の内容についてお伝えします。

事業承継は日本社会の喫緊の課題

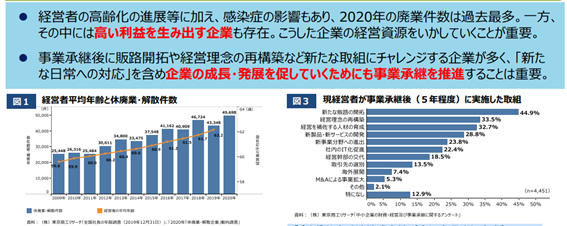

中小企業経営者の高齢化は深刻です。平成28年の統計データでは、10年間で平均引退年齢の70歳を超える経営者は約245万人で、うち、半数以上の127万人が事業承継の準備ができていないとさされていました。そのままでは中小企業の廃業が増え、2025年頃までの10年間の累計で約650万人の雇用と約22兆円のGDPが失われる可能性があるとされていました。さらに、新型コロナウイルス感染症の感染拡大の影響により、2020年の廃業件数は過去最多となりました。

出典:中小企業庁「2021年版中小企業白書・小規模企業白書 概要(案)(令和3年3月)」P10

(https://www.chusho.meti.go.jp/koukai/shingikai/soukai/2021/download/210315HS05.pdf)

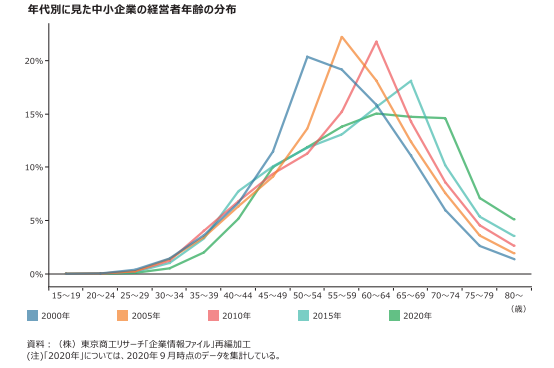

そして、2021年度中小企業白書によれば、中小企業経営者の年齢のボリュームゾーンは2000年から2015年までの15年間で52歳から67歳に移動しており、中小企業経営者の高齢化の進展がうかがえます。足元の2020年には、経営者年齢の多い層が「60歳~64歳」、「65歳~69歳」、「70歳~74歳」に分散しており、同白書では、これまで最も多い層を形成していたいわゆる「団塊の世代」の経営者が、事業承継や廃業などにより経営者を引退しはじめていることが要因ではないかと指摘しています。

ただし、70歳以上の経営者の割合は高まっていることから、事業承継が進んでいる企業と、進んでいない企業とで二極化しているのではないかとしています。

出典:2021年度中小企業白書P461に筆者が加筆

(https://www.chusho.meti.go.jp/pamflet/hakusyo/2021/PDF/chusho/04Hakusyo_part2_chap3_web.pdf)

法人版事業承継税制とは

事業承継税制とは、現経営者が後継者に自社株を相続または贈与により承継する場合に、一定の要件を満たすときには、円滑に事業承継が行えるよう、株式承継時の税負担を猶予または免除するという制度です。

中小企業・小規模企業の円滑な事業承継は国が最優先で取り組むべき課題です。国はそういった危機意識から、冒頭でお伝えしたとおり、平成30年度税制改正で10年間限定の新しい事業承継税制を措置しました。新しい事業承継税制は、従来の事業承継税制である「一般措置」をベースとして、それを抜本的拡充したもので、「特例措置」と呼ばれています。

法人版事業承継税制は、現行法上、一般措置と特別措置の2つが存在しています。しかし、後述のとおり10年間限定の特例措置の方が一般措置に比べて有利です。このため、この適用を受けることができる間に事業承継を迎えようとしている中小企業は、特例措置の適用を検討することになります。

事業承継税制の一般措置と特別措置の主な違いを表にすると次のとおりです。

|

特例措置 |

一般措置 |

|

|

対象株式 |

全株式 |

総株式数の最大2/3まで |

|

納税猶予割合 |

100% |

53%(対象株式数上限2/3×相続時猶予割合80%) |

|

雇用維持要件 (承継後5年間の要件) |

弾力化 (維持できない場合→納付不要、都道府県に理由報告等が必要) |

5年平均で80%雇用維持が必要(維持できない場合→全額納付) |

|

株を渡す側 (現経営者他) |

複数株主 |

|

|

株を受け取る側 (後継者) |

最大3人まで(3人代表) |

1人 |

|

後継者が株式売却や自主廃業する場合 |

売却時や廃業時の時価で納税額を計算 |

株価下落時でも承継時の株価で贈与・相続税を納税(過大な税負担が生じうる) |

|

承継計画の提出期限 |

必要 (平成30年4月1日から令和5年3月31日まで) |

不要 |

|

適用期限 |

平成30年1月1日から令和9年12月31日まで |

なし |

出典:国税庁「非上場株式等についての贈与税・相続税の納税猶予・免除(法人版事業承継税制)のあらまし」を筆者が加筆修正

(https://www.nta.go.jp/publication/pamph/sozoku-zoyo/201905/01.pdf)

特例措置の適用を受けることで、令和9年12月31日までの贈与等による株式承継については、税負担が実質ゼロで行うことができるようになっていますので、一般措置よりも有利に事業承継が行えます。

この特例措置の適用を受けたい場合は、令和5年3月31日までに都道府県知事へ特例承継計画書を提出しなければなりません。

計画の変更はあってもよく、また、結果的に事業承継税制を適用しないことになっても大丈夫だとされています。また、特例承継計画の作成自体もそれほど手間がかかるものではありません。適用を受ける可能性が少しでもある場合は、まずは特例承継計画書だけでも期限までに提出しておかれることをおすすめいたします。

ただし、特例承継計画書の作成には、認定経営革新等支援機関の指導及び助言が必要とされていますので、まずは顧問税理士にご相談されるとよいでしょう。

特例承継計画は、以下のWebサイトよりダウンロードすることができます。

・中小企業庁 法人版事業承継税制(特例措置)の前提となる認定に関する申請手続関係書類

https://www.chusho.meti.go.jp/zaimu/shoukei/shoukei_enkatsu_tokurei_yoshiki.htm

後継者の役員要件の緩和(令和3年度の税制改正)

改正前は、事業承継税制の適用を受けるためには、後継者について次の要件がありました。

|

贈与の場合 |

贈与時に役員の就任から3年以上を経過していること |

|

相続の場合 |

相続開始直前において、会社の役員であること(被相続人が60歳未満で死亡した場合を除く) |

後継者が会社に所属していても、役員になっているかどうかはその会社の方針などで異なってきます。この役員要件を満たしていなかったがために、事業承継税制の適用が受けられないケースが散見されました。前述のとおり、70歳以上の経営者の割合は依然として高まっていることなども相まって、この後継者の役員要件について、次のとおり改正されることになりました。

次の①又は②に該当する場合には、被相続人(先代経営者)の後継者が相続開始直前に特例認定承継会社の役員でないときでも、特例措置の適用を受けることができるようになりました。

①被相続人が70歳未満で死亡した場合(一般措置も同様に改正)

②後継者が都道府県知事の確認を受けた特例承継計画に特例後継者と記載されている者である場合

この改正により、事業承継税制の活用できる会社が増加することが期待されます。

なお、事業承継税制は毎年税制改正が入っており、また、非常に複雑な制度となっています。適用を検討するにあたっては、必ず税理士等の専門家に相談されることをおすすめします。