受取配当金の益金不算入とは? 基礎知識や計算方法を初心者向けにわかりやすく解説

受取配当金がすべて課税対象になると思っていませんか? 実は、企業が配当金を受け取った際、税法上では収益ではなく「益金不算入」として扱われ、税金が軽減されるケースがあります。

この制度は、企業が二重に課税されることを防ぐために導入されたもので、節税を図るための大切なポイントです。しかし、どのような配当金が対象となり、どのように計算すればよいのか疑問を抱える方も多いでしょう。

この記事では、専門家の意見を交えながら、受取配当金の益金不算入制度の仕組みや計算方法についてわかりやすく解説します。経理担当者の方はぜひ参考にしてください。

【この記事のポイント】

- 受取配当金の益金不算入制度は、法人間配当の二重課税を防ぐために設けられ、条件により課税所得から除外できる仕組みである。

- 益金不算入額は、配当の種類や株式保有割合に応じて異なり、完全子法人は全額、その他は保有割合ごとに所定割合で算出される。

- 計算時には短期所有株式に係る配当や負債利子を控除し、正確な区分と算式適用が節税の成否を左右する。

受取配当金の益金不算入制度とは?

株式などを所有することで、他社から受け取る配当金が受取配当金。この受取配当金を税法上収益とみなさず、課税しないのが益金不算入制度です。

まずは、受取配当金と益金不算入について解説します。

受取配当金とは?

受取配当金とは、所有する株式によって他社から受け取る配当金のことです。

配当金を支払う企業は、自社利益を原資に配当金を支払います。受取配当金のなかには、上記の株式や出資金に関する利益配当をはじめとしたものや、保有している株式投資信託の収益の分配なども含まれます。

受取配当金に該当する代表的なものは、以下の通りです。

- 株式会社などの所有している株式数や出資口数に応じて、利益などの剰余金の配当として受け取った配当金

- 中小企業組合や農業協同組合などの特別法人から支払われる配当金

- 保有している株式投資信託、証券投資信託より支払われる収益分配金

益金不算入とは?

益金算入とは、会計上の計算では収益としてみなさないものを、税法上の計算の際には収益としてみなすことをいいます。

益金不算入は益金算入とは反対で、会計上の計算では収益としてみなすものを、税法上の計算では収益としてみなさないことを指しています。

会計は決算書の作成、税務では税金額の算出と、それぞれ目的が違うことから、収益としてみなす、みなさないの捉え方に違いがあるのです。

受取配当金が益金不算入になる理由

先述しましたが、受取配当金は企業の利益を原資に支払われます。

利益とは法人税が引かれた後の項目を指すため、受取配当金を益金算入(課税)してしまうと、利益算出の際に法人税が引かれているのに、そこからさらに税金が引かれてしまうことになります。

そのため、受取配当金は税法上の計算で、原則益金不算入(税金がかからない)という取り扱いになります。

受取配当金の益金不算入の計算方法

益金不算入となる受取配当金は、基本的に

「受取配当金-短期所有株式にかかる配当金-負債利子の金額」

の計算式で算出されます。

上記に「負債利子」というワードがあります。受取配当金は益金不算入ですが、受取配当金の全額が無条件で益金不算入になるわけではありません。受取配当金を益金不算入として計算する際は、負債利子の金額を算出し、受取配当金から差し引かなくてはいけません。

負債利子と名がつく通り、その発生理由は株式を取得するために金融機関や親会社などからお金を借りることが要因となります。

実際の受取配当金から差し引かれる負債利子は、以下の方法で算出します。

支払利子の額×{(当期末の株式等の帳簿価額+前期末の株式等の帳簿価額)÷(当期末の総資産の帳簿価額+前期末の総資産の帳簿価額)}

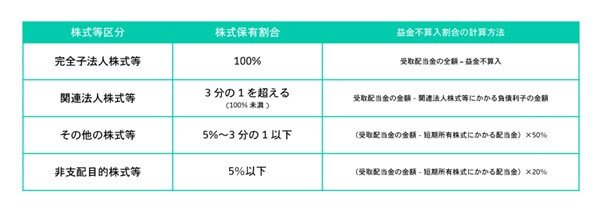

受取配当金の益金不算入の区分と保有割合

受取配当金は、株式の保有割合によって以下のような区分に分けられます。それぞれ、益金不算入として扱える割合が異なるため、注意が必要です。

- 完全子法人会社

- 関連法人株式等

- その他の株式等

- 非支配目的株式等

完全子法人会社

完全子法人会社とは、配当金を支払う法人と受け取る法人の間に、完全支配関係(配当金受取法人が支払法人の株式を100%保有している)がある状態を指します。

その際は、受取配当金の全額を益金不算入とすることができます。

関連法人株式等

関連法人株式とは、配当金受取法人が支払法人の発行済株式のうち、3分の1を超える割合の株式を保有している状態を指します。

その際、受取配当金の益金不算入額は、

「受取配当金の金額-関連法人株式等にかかる負債利子の金額」

で算出します。

その他の株式等

その他の株式とは、配当金受取法人が支払法人の発行済株式のうち、5%〜3分の1以下の割合の株式を保有している状態を指します。

このケースでの受取配当金の益金不算入額は、

「(受取配当金の金額-短期所有株式にかかる配当金)×50%」

で算出します。

非支配目的株式等

非支配目的株式とは、配当金受取法人による支払法人の発行済株式の保有割合が、5%以下の状態を指します。

この際の受取配当金の益金不算入額は、

「(受取配当金の金額-短期所有株式にかかる配当金)×20%」

で算出します。

受取配当金の益金不算入で対象・対象外になるもの

受取配当金の益金不算入では、対象になるものとならないものがあります。以下にそれぞれを紹介し、詳しく解説します。

対象になるもの

受取配当金の益金不算入で対象になるのは、以下の通りです。

- 剰余金、利益の配当・分配

前述の通り、法人税の二重課税にならないよう、原則益金不算入という取り扱いになります。 - 特定株式投資信託の収益分配額

基本的には剰余金、利益の配当などと同様の理由で、原則益金不算入という取り扱いになります。 - みなし配当

会社法上は配当とはみなされないものの、税務上は配当として扱われるものです。

適用されるケースで多いのが、企業が株主から自社の株を買い取る、自己株式の取得によるもの。買取をした企業側では自己株式の取得は売買ではなく、「資本の払い戻し」という取り扱いになります。一方で株を売却した株主側では、みなし配当の制度がないと譲渡所得とみなされ、課税されてしまいます。

このように、株を購入した側と売却した側で異なる課税処理がされるのを防ぐため、益金不算入とされています。

対象外になるもの

受取配当金の益金不算入で対象にならないものは、以下の通りです。

- 保険会社の契約者配当(法人税法 第60条)

- 協同組合等の事業分量配当等(法人税法 第60条の2)

協同組合から受けた配当金については、益金不算入の対象となりません。

国税当局により、「たとえそれが事業分量に応じた配当であったとしても、形式的には剰余金の分配だが、実質は組合員に対する売上割り戻しの性格を保つため、支払をした協同組合では損金されることから、益金不参入の対象となる受取配当金には含まれない」との取り扱いがなされています。 - 特定目的会社・投資法人の配当(租税特別措置法67条の14第6項、同15第6項)

本来、受取配当金の益金不算入制度の趣旨は、配当法人に対する法人税の二重課税を避けるものです。

しかし特定目的会社(SPC)などの場合、租税特別措置法によって支払配当金を損金参入できてしまっているため、受取配当金の益金不算入対象外となります。

受取配当金の益金不算入制度についてまとめ

株式などを所有することで、他社から支払われる受取配当金は、益金不算入として扱うことが可能なケースがあります。これが、二重課税を防ぐために導入されている、受取配当金の益金不算入制度です。

受取配当金の益金不算入は、配当の種類によって対象となるものとならないものがあります。また、益金不算入として取り扱える割合は、株式の保有割合に基づく区分によって異なります。

受取配当金の益金不算入制度を詳しく知り、自社へのメリットにつながる選択を心がけましょう。

【書式のテンプレートをお探しなら】