未実現利益とは? 基本の意味と消去方法をさまざまなケース別にわかりやすく解説

未実現利益の処理方法に悩んでいませんか? 連結会計を進めるなかで、未実現利益の消去処理が複雑に感じることもあるでしょう。

本記事では、未実現利益の基本的な概念から、具体的な消去方法までをステップバイステップで解説します。実際の事例を交えながら初心者にもわかりやすいように解説しているので、処理に自信がない方でも安心して取り組むことができます。

会計の専門家の知見を取り入れた情報をもとに、確実な処理方法を理解しましょう。

未実現利益とは

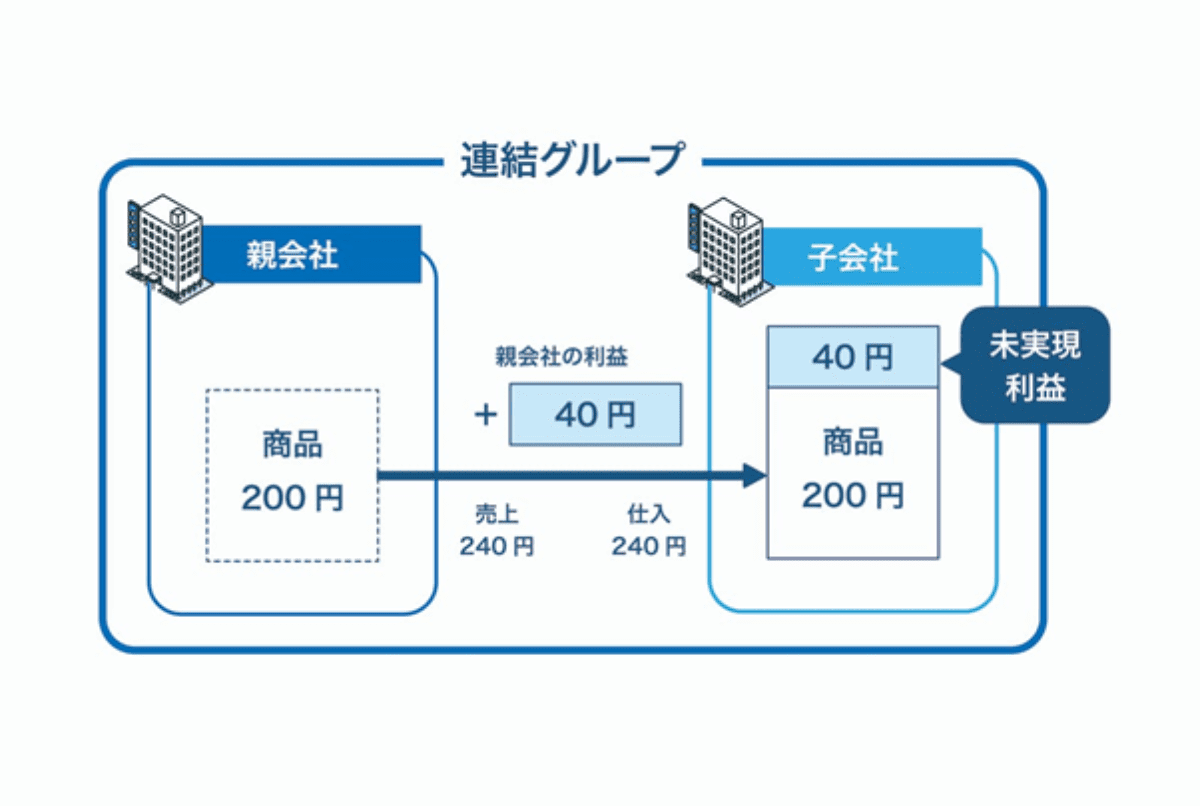

「未実現利益」とは、連結グループ会社間の取引で生じた利益のうち、連結グループの観点ではまだ利益が実現していないもののことです。

たとえば、連結グループの親会社が子会社へ商品を売却したものの、その商品がまだ子会社の在庫として残っている時に、「未実現利益が生じている」と考えます。

未実現利益の消去

未実現利益は、連結財務諸表を作る過程で消去(相殺)する必要があります。

未実現利益の消去とは

「未実現利益の消去」とは、発生している未実現利益をないものとする工程です。

連結財務諸表では、社外との取引で生じた損益や債権・債務のみを計上します。もし消去せずに連結財務諸表を作成すると、その金額分だけ利益を過大に計上してしまい、誤った金額で資産や利益が計上されてしまうのです。

消去が必要な場合

原則として、生じた未実現利益はすべて消去する必要があります。連結財務諸表作成時には、連結グループ会社間の取引を網羅的に確認して、消去漏れがないようにしましょう。

消去不要な場合

ただし、以下のケースに該当する場合、消去しなくてもよいとされています。

- 金額が小さく、消去しなくても連結財務諸表に重要な影響を与えない

- 連結グループ会社間での取引はあったものの、利益が発生していない

親会社・子会社の未実現利益の消去について

親会社・子会社の未実現利益を消去する方法は、どちらが商品を販売したかによって異なります。

親会社・子会社間の取引は、後述する「ダウンストリーム」または「アップストリーム」のいずれかになりますが、まずは、どちらに該当するかを把握するとよいでしょう。

ダウンストリーム

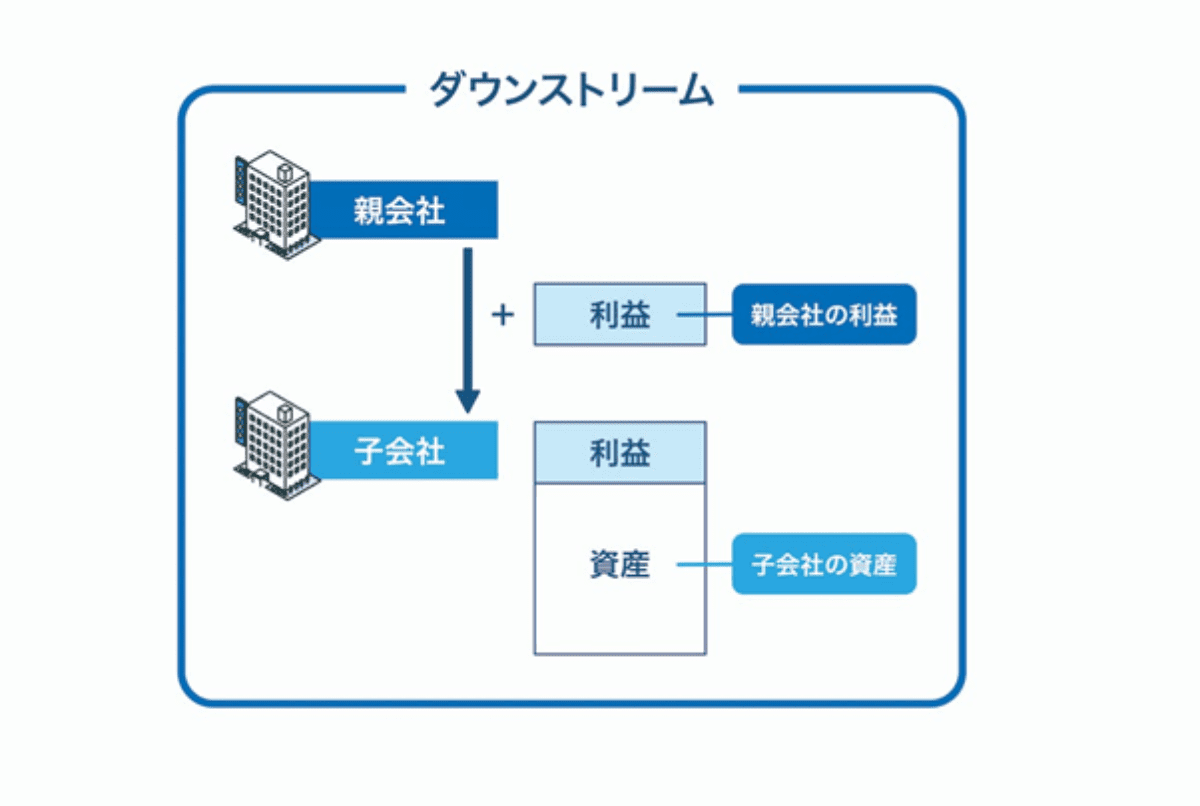

親会社から子会社への販売取引を「ダウンストリーム」と呼びます。「上流の会社から下流の会社へ販売した」という流れを想像すると、言葉の意味も取り違えづらいでしょう。

ダウンストリームの場合は、未実現利益の消去の仕訳のみ行います。

ダウンストリームの時に未実現利益を消去すると、親会社が計上した利益が減ってしまいます。しかし、連結財務諸表は親会社の立場で作るものであり、親会社の利益の減少は、親会社の株主のみが負担するとされているため、消去さえできれば問題ありません。

アップストリーム

子会社から親会社への販売取引は、「アップストリーム」と言います。こちらは「下流の会社から上流の会社に販売した」と想像してください。

アップストリームは、非支配株主が負担する未実現利益の消去額の仕訳も必要です。アップストリームの場合、未実現利益を消去すると子会社が計上した利益が減ってしまい、親会社は子会社の利益の減少を全額負担しなければなりません。

ただし、子会社には親会社以外の株主、すなわち「非支配株主」が存在するケースもあります。その場合は、非支配株主にも持株比率に応じて利益の減少分を負担させます。

未実現利益の消去の例

未実現利益を消去する場合の仕訳例を、資産の種類別に紹介します。

棚卸資産

未実現利益が計上される典型的な取引は、連結グループ会社間で行われる棚卸資産の売買取引です。この場合は、次のように対応してください。

例1:ダウンストリームの場合

(例)

親会社A社は、子会社B社(親会社持株比率80%)に100万円で仕入れた商品を120万円で販売した。期末になり、B社は商品を在庫として保有しているため、連結手続として取引の相殺・未実現利益を消去する。

|

借方 |

貸方 |

||

|---|---|---|---|

|

売上高 |

1,200,000 |

売上原価 |

1,200,000 |

|

売上原価 |

200,000 |

商品 |

200,000(※) |

(※)1,200,000-1,000,000 で算出

例2:アップストリームの場合

(例)

子会社B社(親会社持株比率80%)は、親会社A社に100万円で仕入れた商品を120万円で販売した。期末になり、A社は商品を在庫として保有しているため、連結手続として取引の相殺・未実現利益を消去する。

|

借方 |

貸方 |

||

|---|---|---|---|

|

売上高 |

1,200,000 |

売上原価 |

1,200,000 |

|

売上原価 |

200,000 |

商品 |

200,000(※1) |

|

非支配株主持分 |

40,000 |

非支配株主に帰属する当期純利益 |

40,000(※2) |

(※1)1,2000,000-1,000,000 で算出

(※2)未実現利益 200,000円 × 非支配株主持株比率 20%

固定資産

固定資産の売買取引によって生じた未実現利益も、以下のように消去する必要があります。

例1:ダウンストリームの場合

(例)

期末に親会社A社は子会社B社(親会社持株比率80%)に50万円で購入した土地を100万円で譲渡したため、連結手続として未実現利益を消去する。

|

借方 |

貸方 |

||

|---|---|---|---|

|

土地売却益 |

500,000 |

土地 |

500,000(※) |

(※)1,000,000-500,000 で算出

例2:アップストリームの場合

(例)

期末に子会社B社(親会社持株比率80%)は親会社A社に50万円で購入した土地を100万円で譲渡したため、連結手続として未実現利益を消去する。

|

借方 |

貸方 |

||

|---|---|---|---|

|

土地売却益 |

500,000 |

土地 |

500,000(※1) |

|

非支配株主持分 |

100,000 |

非支配株主に帰属する当期純利益 |

100,000(※2) |

(※1)1,000,000-500,000 で算出

(※2)未実現利益 500,000円 × 非支配株主持株比率 20%

減価償却

連結上消去した固定資産の未実現利益により、子会社の個別財務諸表ですでに計上した減価償却を修正する必要があります。

例1:ダウンストリームの場合

(例)

前期末に親会社A社は、子会社B社(親会社持株比率80%)に100万円で購入した機械装置を200万円で譲渡した。B社は当期から当該機械装置を使用しており、耐用年数5年の定額法で減価償却することとした。期末になり、連結手続として減価償却費の修正を行う。

|

借方 |

貸方 |

||

|---|---|---|---|

|

機械装置 |

200,000 |

減価償却費 |

200,000(※) |

(※)未実現利益 1,000,000 ÷ 耐用年数 5年で算出

例2:アップストリームの場合

(例)

前期末に子会社B社(親会社持株比率80%)は、親会社A社に100万円で購入した機械装置を200万円で譲渡した。A社は当期から当該機械装置を使用しており、耐用年数5年の定額法で減価償却することとした。期末になり、連結手続として減価償却費の修正を行う。

|

借方 |

貸方 |

||

|---|---|---|---|

|

機械装置 |

200,000 |

減価償却費 |

200,000(※1) |

|

非支配株主に帰属する当期純利益 |

40,000(※2) |

非支配株主持分 |

40,000 |

(※1)未実現利益 1,000,000 ÷ 耐用年数 5年で算出

(※2)減価償却費 200,000 × 非支配株主持株比率 20%

【関連記事はこちら】

減価償却とは?意味や目的、仕訳のやり方・計算方法をわかりやすく解説未実現利益についてのまとめ

連結グループ内で生じた利益をそのまま処理してしまうと、利益の過大な計上につながります。連結財務諸表を作る際は忘れずに消去して、正確な内容での作成に努めてください。

消去方法は、連結グループ内での取引状況や対象資産の種類によっても異なります。まずはどういった取引や利益があるのかを、きちんと把握しましょう。