第6回:譲渡所得~マイホーム課税を中心に~

確定申告のコラム、第6回はマイホームを売却した場合の譲渡所得について説明します。

譲渡所得とは、土地や建物などの資産を譲渡することによって生ずる所得のことです。 譲渡所得金額に対しては所得税および住民税が課税されるのですが、保有期間が5年以下か5年を超えるかによって、適用される税率が異なります。

また、マイホームを売却した場合、所有期間にかかわらず、最高3,000万円まで控除できる特例があるのですが、それが適用される要件などについても説明しています。

マイホームを売った場合の税金

マイホームを売却した場合の税金を考えます。計算式は重複しますが、下記いたします。

譲渡所得金額 = 収入金額 – (取得費 + 譲渡費用) – 特別控除額

取得費と譲渡費用

取得費

取得費とは、本体の購入費用と購入に伴って支払った費用の合計をいいます。

- 土地建物の購入代金

- 測量費

- 整地費用

- 旧建物の解体費用

- 仲介手数料

- 印紙代

- 登録免許税

- 不動産取得税 など

※建物に関しては、購入代金から所有期間中の償却費相当額を差し引いた金額が取得費となります。

譲渡費用

譲渡費用とは、土地建物を売却するために支払った費用の合計をいいます。

- 仲介手数料

- 立退料

- 更地として売却するための建物解体費用

- 印紙代 など

先祖伝来の不動産を売却した場合

特に土地に関して、先祖伝来のものだったりすると、その取得費がわからないというケースはよくあります。このような場合、取得費に金額を記載できないというわけではありません。

取得費がわからない場合の方法として、「概算取得費」を取得費とすることができます。「概算取得費」とは、売却金額の5%です。このように、実際の取得費がわからない場合は、こちらを採用することになるでしょう。

「概算取得費」の説明をさせていただいたうえで、気を付けないといけない点を記載したいと思います。それは、実際の取得費が判明している場合で、概算取得費として計算した金額のほうが大きい場合です。

実際の取得費 < 概算取得費(売却金額の5%)

先代が相場よりも安く土地を取得して、帳簿もしっかりつけていた。その後、都市開発などによって地価が高騰したのち、不動産業者に売却した。

このようなケースは、取得費も判明しており、実際の取得費を記載してもよいのですが、概算取得費のほうが高くなった場合には、こちらで申告したほうが有利になります。

つまり、概算取得費は、実際の取得費がわからない場合だけに使えるものではありません。実際の取得費がわかる場合は、概算取得費との比較をお忘れなく。

短期譲渡と長期譲渡

譲渡所得金額に対して、所得税及び住民税が課税されます。なお、保有期間が5年以下の「短期譲渡所得」か、保有期間が5年超の「長期譲渡所得」かによって、適用される税率が異なります。

(1)短期譲渡所得

|

所得税(復興特別所得税含む) |

譲渡所得金額 × 30.63% |

|

住民税 |

譲渡所得金額 × 9% |

(2)長期譲渡所得

|

所得税(復興特別所得税含む) |

譲渡所得金額 × 15.315% |

|

住民税 |

譲渡所得金額 × 5% |

計算例

譲渡所得金額が2,000万円であった場合、短期譲渡所得と長期譲渡所得でどのくらい差が出るのか計算してみます。

(1)短期譲渡所得

|

所得税(復興特別所得税含む) |

2,000万円 × 30.63% = 612.6万円 |

|

住民税 |

2,000万円 × 9% = 180万円 |

|

合計 |

792.6万円 |

(2)長期譲渡所得

|

所得税(復興特別所得税含む) |

2,000万円 × 15.315% = 306.3万円 |

|

住民税 |

2,000万円 × 5% = 100万円 |

|

合計 |

406.3万円 |

所有期間の落とし穴

所有期間のポイントは、譲渡した年の1月1日現在の所有期間が5年以下なのか、もしくは5年を超えているかで判定します。

例えば平成28年7月1日に購入した土地建物を、令和3年8月1日に売却した場合はどうでしょうか。

取得から売却まで、5年1か月経過していますが、この場合の判定日は、譲渡した年の1月1日です。したがって取得日と令和3年1月1日を所有期間としますので、4年6か月となり、短期譲渡所得と判定されてしまいます。

引用・参考:国税庁「短期譲渡所得の税額の計算」「長期譲渡所得の税額の計算」

マイホームを売った場合の特別控除

マイホームを売却した場合には、所有期間にかかわらず、最高3,000万円まで控除できる特例があります。これを、居住用財産を譲渡した場合の3,000万円の特別控除の特例といいます。

これが適用できる場合で、売却等の金額から、取得等の金額を差し引いた金額が3,000万円以下のときは、課税されません。

適用されるための要件

- ① 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること

- ② 以前に住んでいた家屋や敷地等の場合は、住まなくなった日から3年を経過する日の属する年内に売却すること

- ③ 家屋を取り壊した場合には、その敷地の譲渡契約が、取り壊した日から1年以内に締結され、住まなくなった日から3年を経過する日の属する年の年末までに売却し、かつ、取り壊しから契約締結の日までに、貸駐車場など、その他の用に供していないこと

- ④ 売却の前年及び前々年に、この3,000万円特別控除、又はマイホームの譲渡損失についての損益通算、及び繰越控除の特例の適用を受けていないこと

- ⑤ 売却の年、その前年及び前々年にマイホームの買換えや交換の特例の適用を受けていないこと

- ⑥ 売却家屋や敷地について、収用等の場合の特別控除など、他の特例を受けていないこと

- ⑦ 災害により滅失した家屋等の敷地は、住まなくなった日から3年を経過する日の属する年の年末までに売却すること

- ⑧ 売手と買手が、親子や夫婦など特別な関係でないこと

ポイントは、他の特別控除などが適用されたことがないか、現在住んでいない土地家屋などは3年以内という期限要件を満たしているか、家屋を取り壊して敷地を売る場合は1年以内に契約締結かつ3年以内に売却しているか、買手が親族等ではないかという点だと思います。

このような家屋には適用されません

- ① この特例を受けることだけを目的として入居したと認められる家屋

- ② 居住用家屋を新築する期間中の仮住まい家屋、その他一時的入居目的と認められる家屋

- ③ 別荘等、趣味娯楽目的又は保養のために保有する家屋

居住用の家屋やその敷地について認められる特例なので、一時的な仮住まいや、別荘等は適用除外となっています。

引用・参考:国税庁「マイホームを売ったときの特例」

適用されるためには、確定申告が必要です

何もしなくても、3,000万円控除が適用されるわけではありません。そうです、確定申告を行うことが要件となっています。

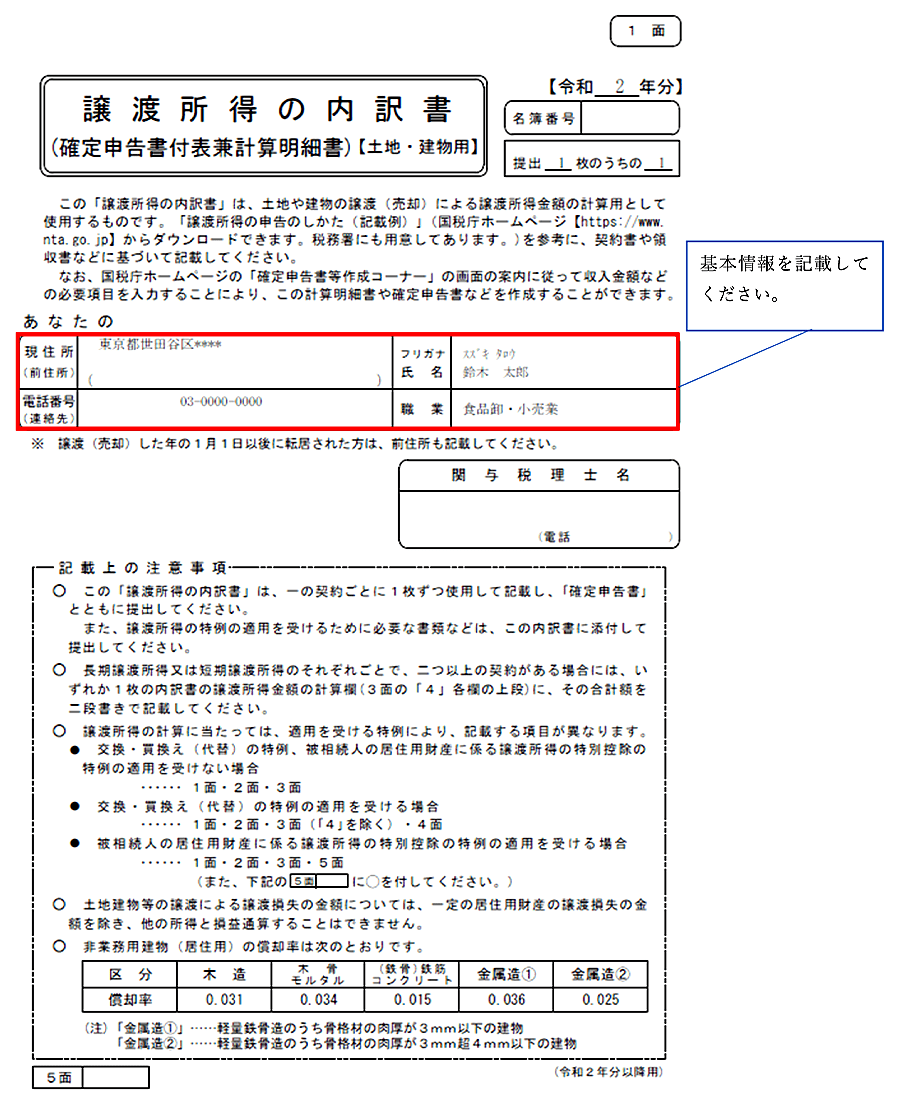

具体的には、この特例の適用を受ける旨の内容を記載等するために、「譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]」、住んでいたことを証明するために、「住民票(除票)の写し」(売却後2か月経過後発行のもの)を添付します。

確定申告書添付書類

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

- 売却した居住用財産の所在地の市区町村長から交付を受けた住民票(除票)の写し(売却した日から2か月を経過した日後に交付を受けたもの)

※その他、申告内容によっては追加の添付書類を求められることがあります。

確定申告期限に遅れてしまった場合

確定申告期限に間に合わなかったという場合もあると思います。しかし、期限後であっても、この適用を受ける旨の申告を行えば、要件を満たしている場合に限りますが、特例は適用されますので、ご安心ください。

他方、期限内に申告をしたが、この適用を受ける旨の書類の提出等を忘れてしまった場合、2回目の申告を行っても適用されない可能性が高いです。

実務的には「当初申告要件」というのですが、初めての申告に限り適用するというルールです。この3,000万円控除は当初申告要件が課されていますので、十分にご注意ください。

最後の砦

特別控除3,000万円の適用を失念して、確定申告を終えてしまった場合は、その後、適用をしたい旨の申告ができなくなります。

ただし、天災や納税者本人の責めに帰すことができないような「やむを得ない事情」がある認められる場合に限り、当初申告後の3,000万円控除が認められる場合があります。

とはいえ、当初申告はできている上でのやむを得ない事情なので、相当な理由でない限り認められることはないと思っていただいたほうがよろしいです。

3,000万円特別控除の記載例

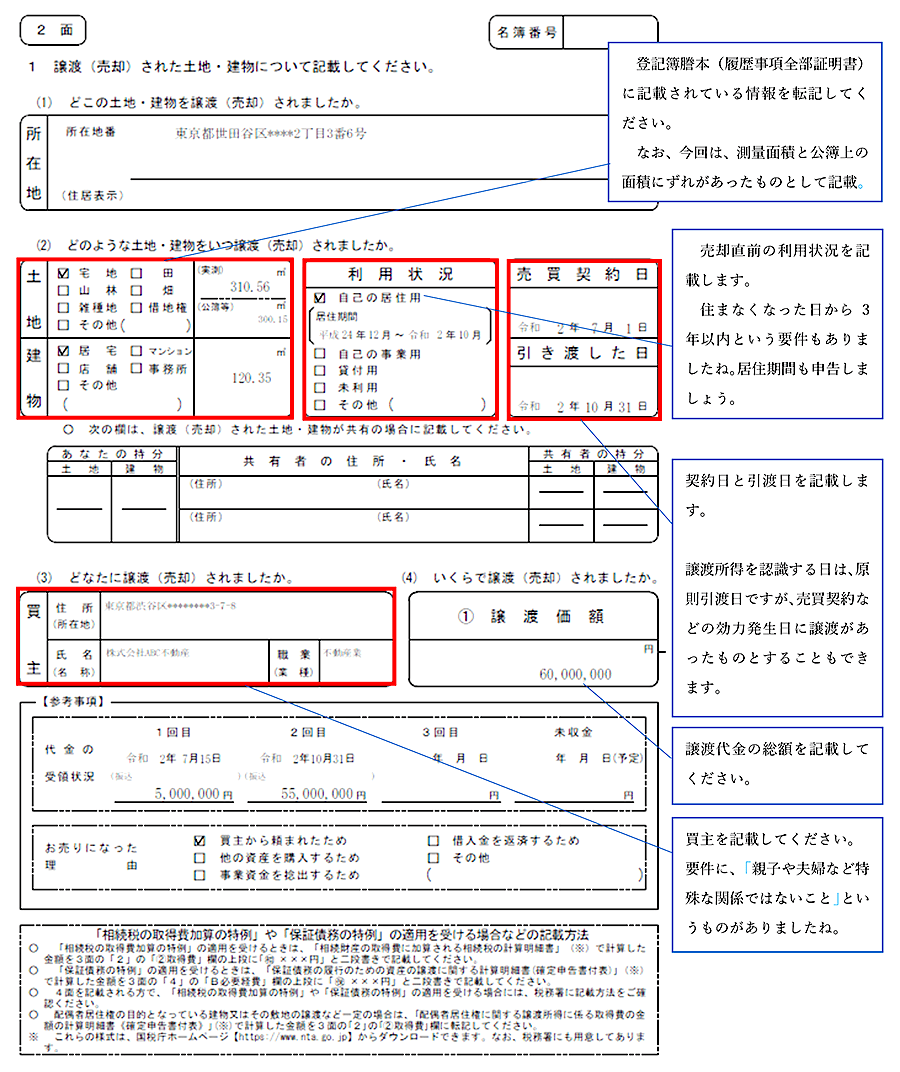

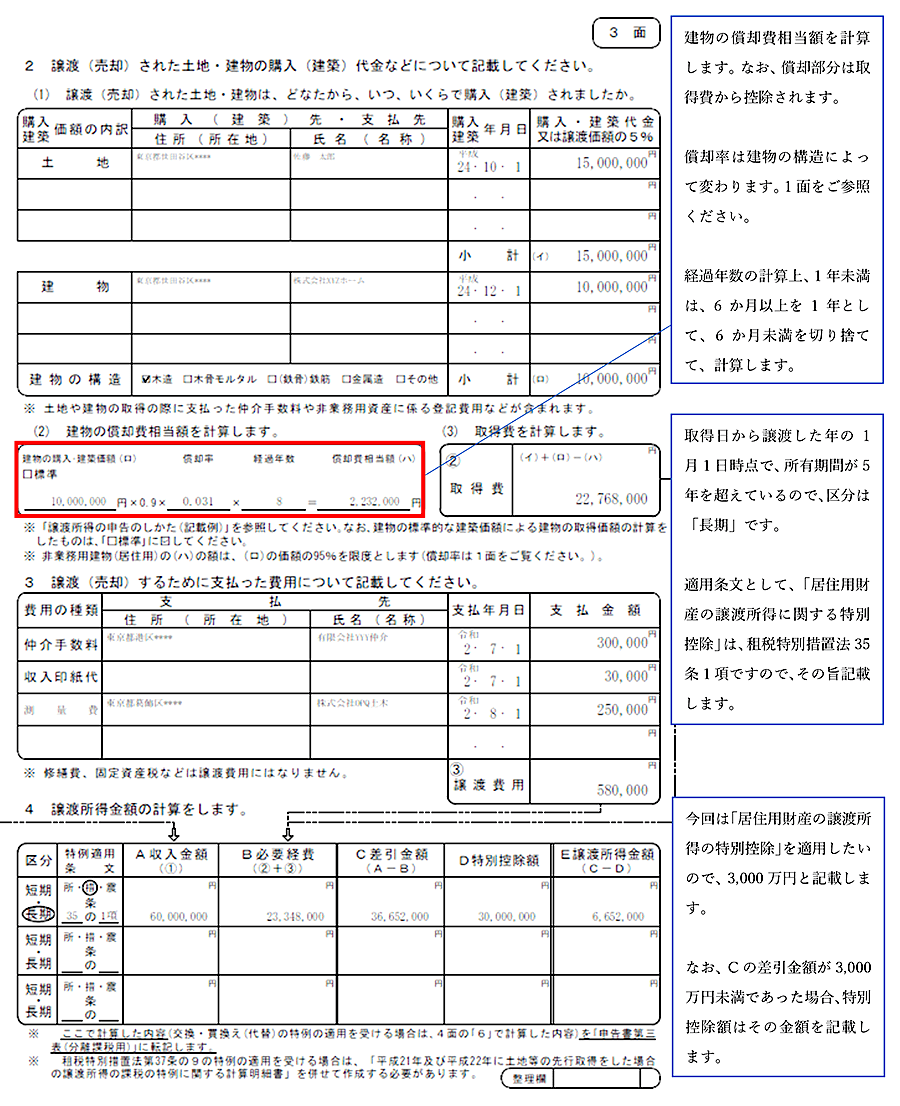

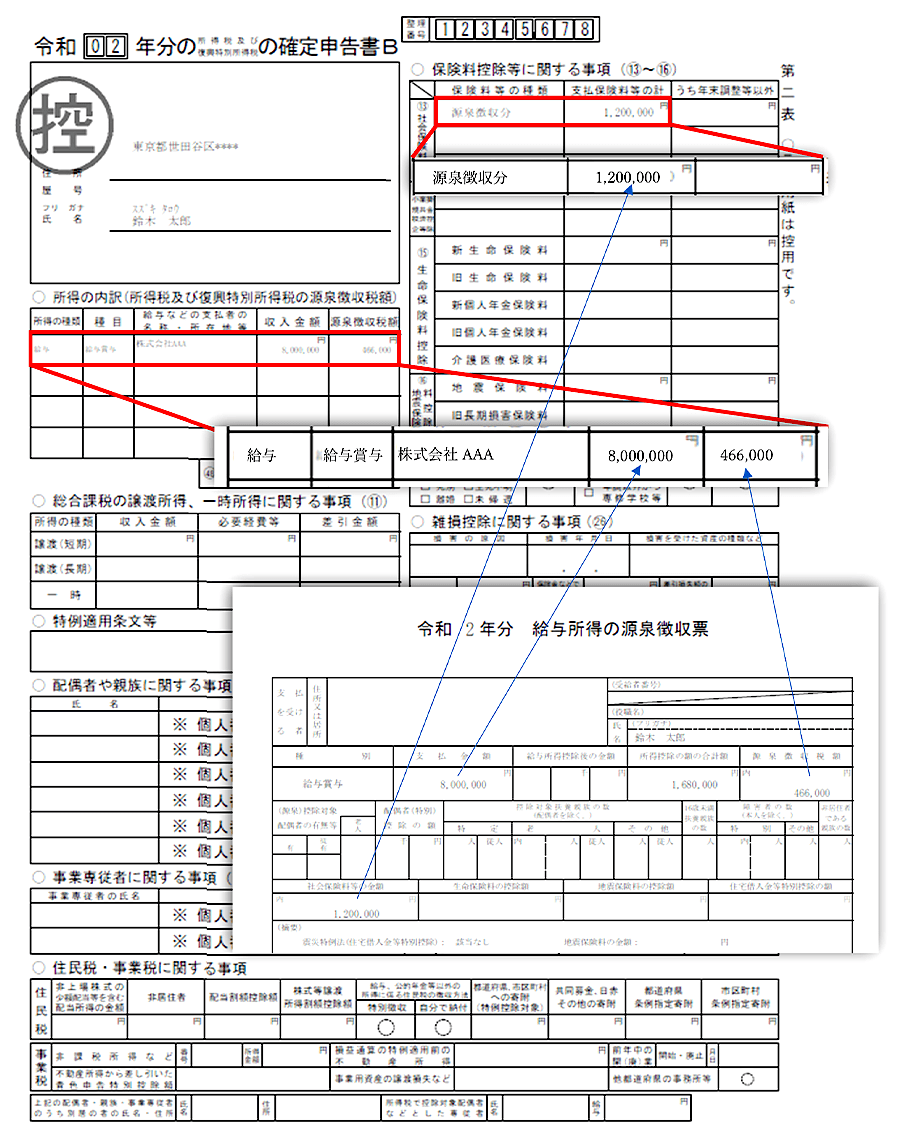

マイホームを売却した際の3,000万円特別控除を受けるために、実際に申告書を作成していきたいと思います。今回は会社員の方が、ご自宅を売却された例です。

【前提条件】

給与所得

|

給与収入 |

800万円 |

|

源泉徴収税額 |

46.6万円 |

|

社会保険料等の金額 |

120万円 |

|

その他の控除 |

なし |

譲渡所得(マイホームを売却)

|

土地建物(100%自己所有) |

|

|

居住用として使用(木造) |

|

|

平成26年12月 |

居住開始 |

|

令和4年7月1日 |

売却の契約 |

|

令和4年10月31日 |

引渡し |

|

売却先 |

不動産会社 |

|

売却金額 |

6,000万円 |

|

土地取得金額 |

1,500万円 |

|

建物取得金額 |

1,000万円 |

|

その他諸経費の領収証 |

あり |

まずは「譲渡所得の内訳書【土地・建物用】」から作成していきます。今回の場合、使用するのは1~3ページです。重要な点に関しては、説明を加えさせていただきました。

※画像をクリックすると、大きな画像が表示されます。

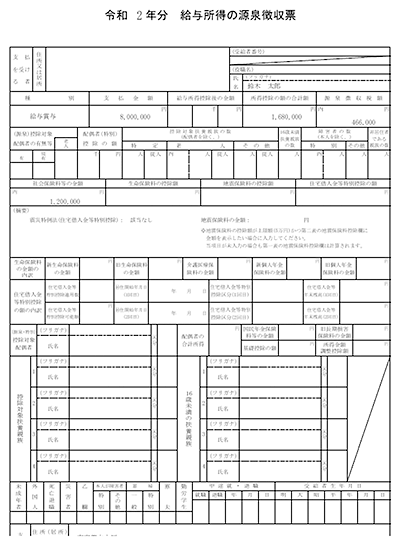

譲渡所得の内訳書が完成しましたね。次に給与に関する記載を先に行うことにしましょう。

確定申告書2表の記載を行いたいと思います。

【確定申告書 第2表】※画像をクリックすると、大きな画像が表示されます。

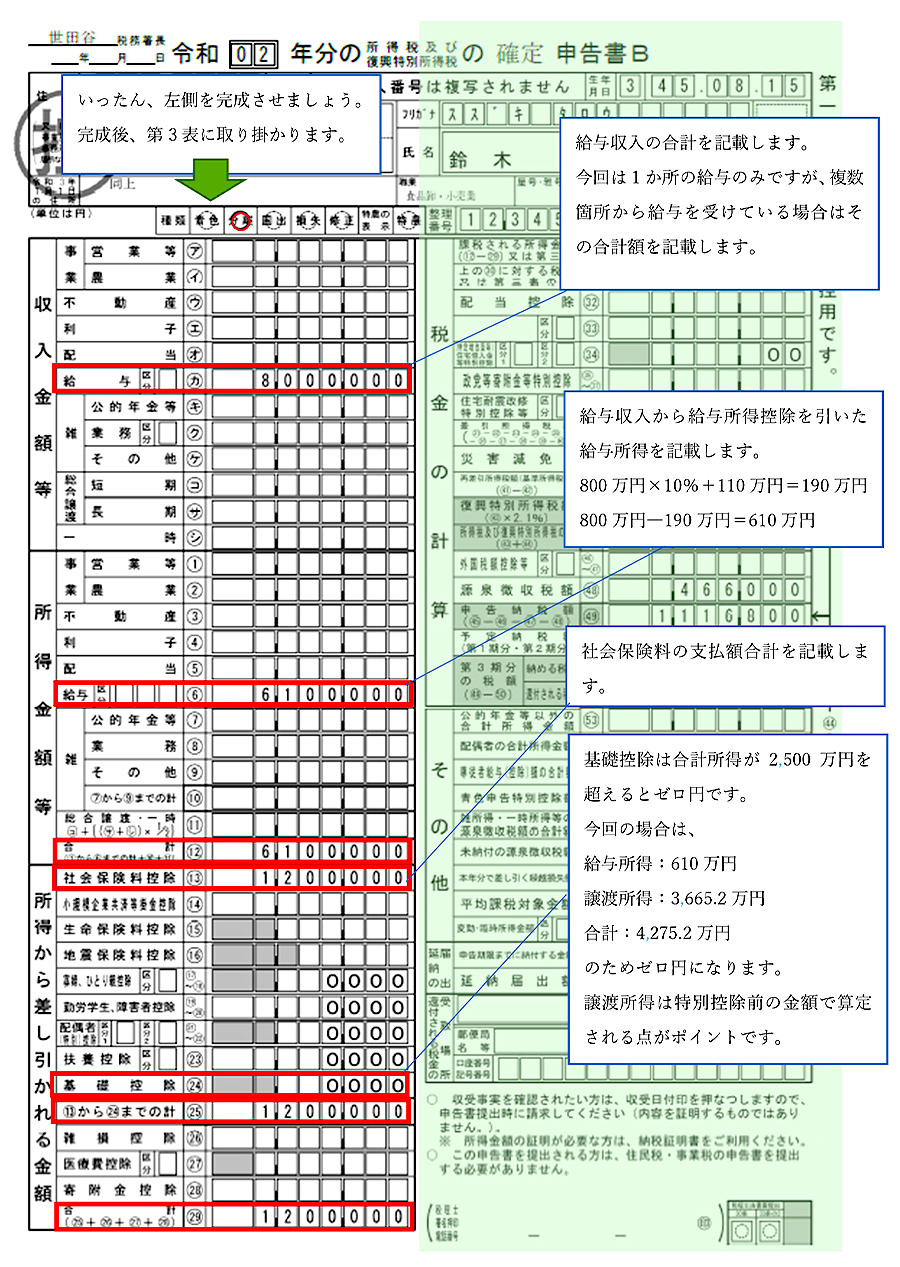

【確定申告書 第1表(その1)】

第2表の記載が終わったら、次に第1表の左側を完成させましょう。

※画像をクリックすると、大きな画像が表示されます。

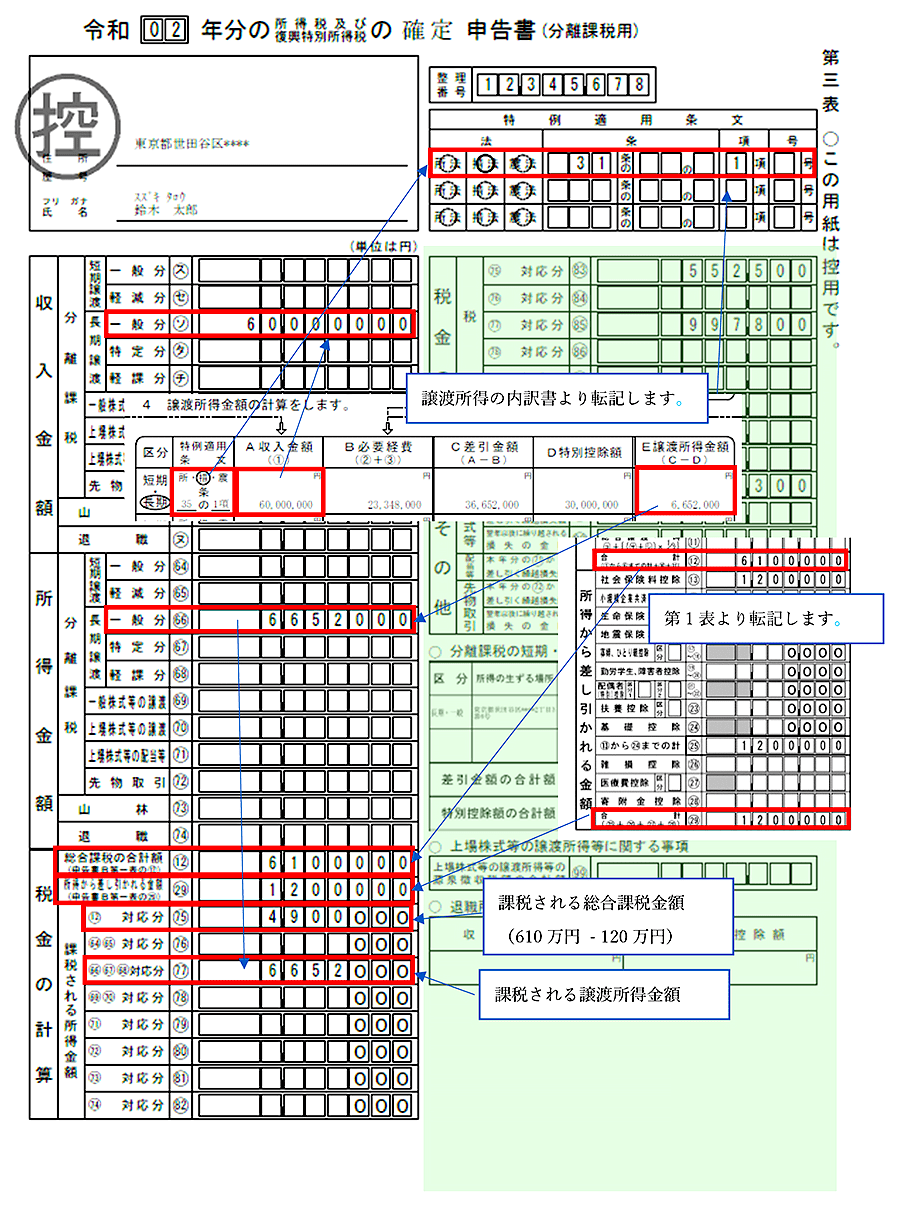

【確定申告書 第3表(その1)】

総合所得と譲渡所得という異なる税率が適用される所得があるので、この表でそれぞれの税額を計算します。まずは左側にて、それぞれの所得に関して記入していきましょう。

※画像をクリックすると、大きな画像が表示されます。

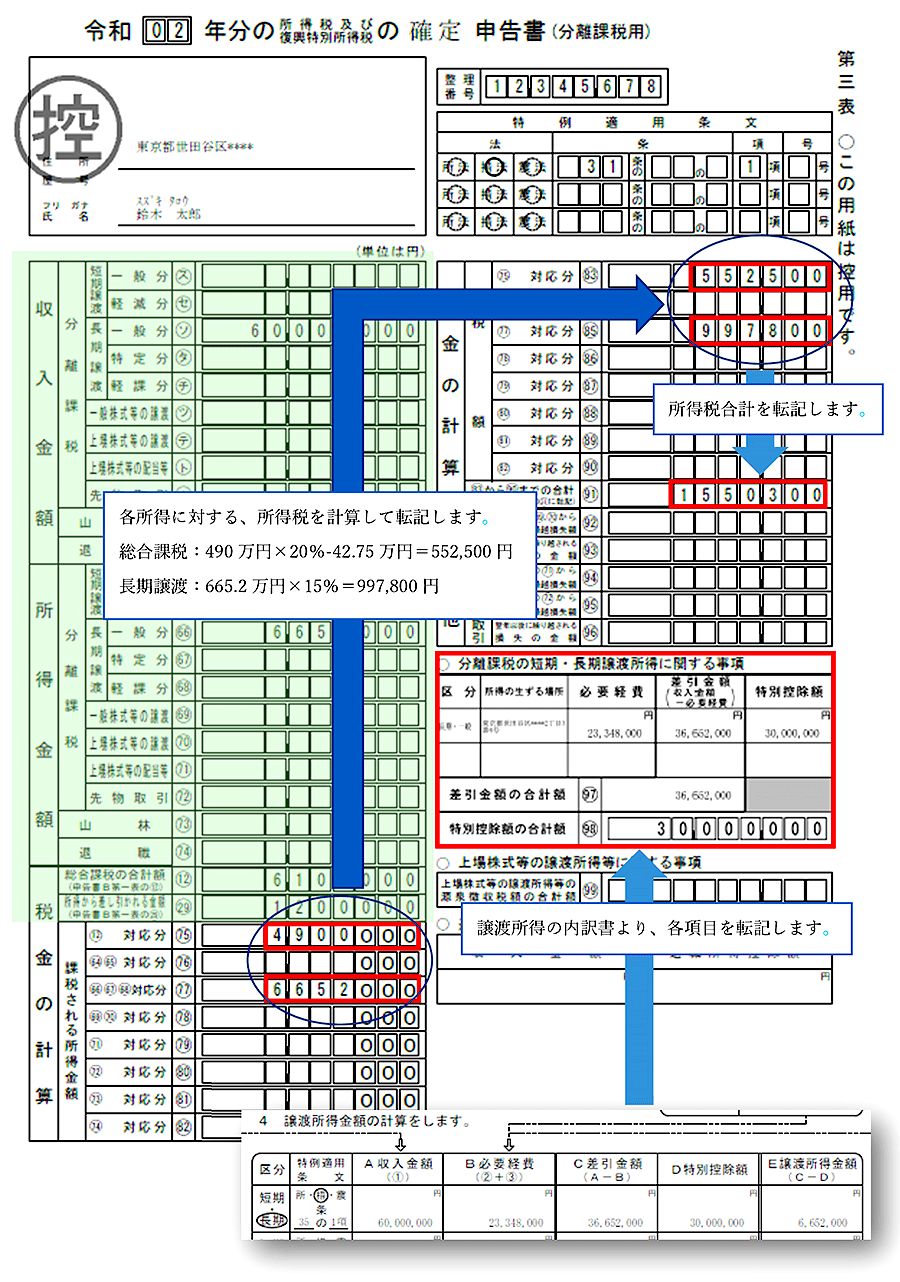

【確定申告書 第3表(その2)】

各所得の税金を計算します。

※画像をクリックすると、大きな画像が表示されます。

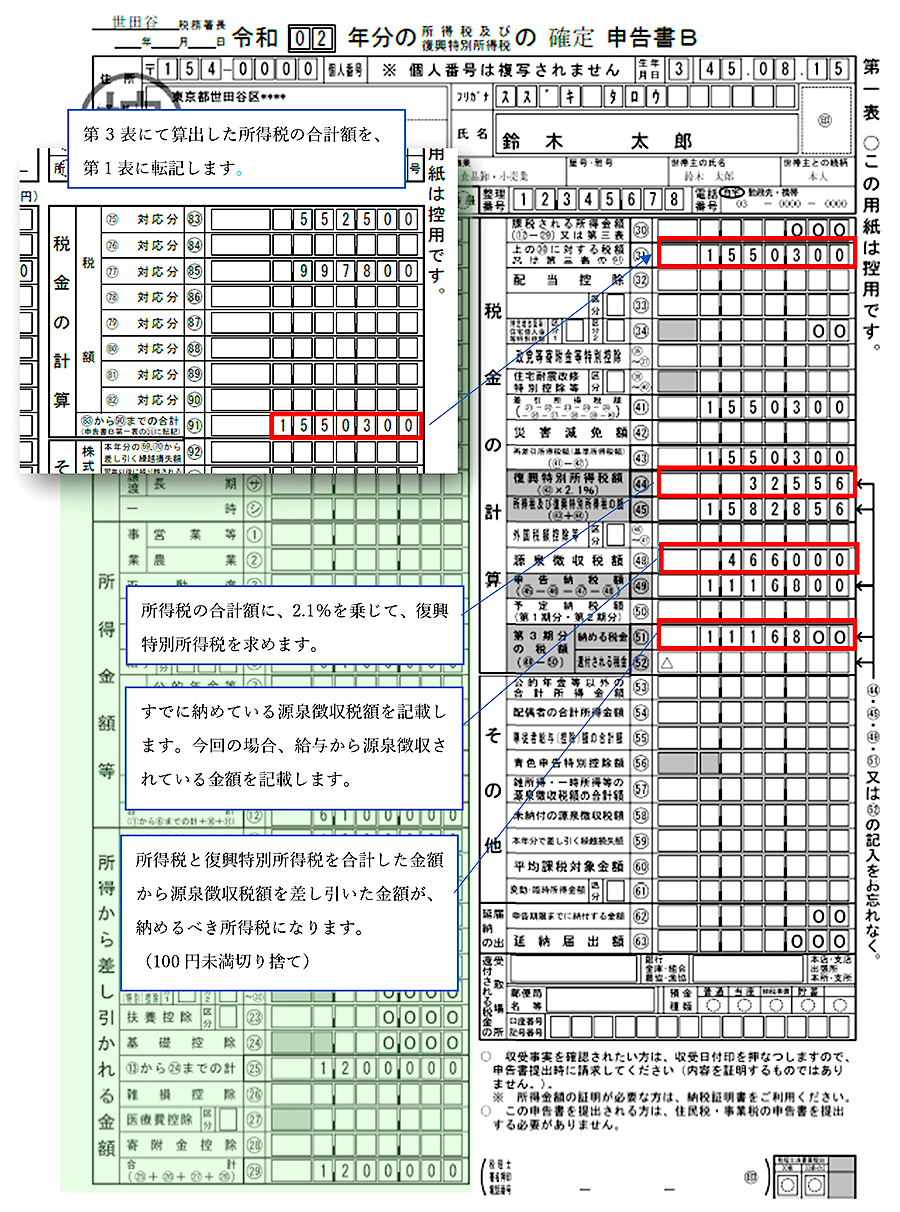

【確定申告書 第1表(その2)】

第3表の記載が終わったら、次に第1表の右側を完成させましょう。

※画像をクリックすると、大きな画像が表示されます。

おわりに

申告書の記載例とともに、マイホームを売った場合の3,000万円特別控除を中心に、記載させていただきました。

マイホームを売った場合は、このほかにも特例があります。

マイホームを買い替えた場合の譲渡損失の損益通算及び繰越控除の特例

【概要】

マイホームを買い替えた場合、一定の要件のもと、譲渡損失が生じた場合には、その損失を他の所得と損益通算等できる制度。

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

【概要】

住宅ローン残高のあるマイホームを、その残高よりも安く売った場合、一定の要件のもと、その損失を他の所得と損益通算等できる制度。

マイホームを売ったときの軽減税率の特例(所有期間10年超)

【概要】

自分が住んでいた居住用財産を売った場合、一定の要件のもと、長期譲渡所得の税額を、通常の税額よりも低い税率で計算できる制度。

様々な特例がありますが、その適用にあたっては細かい要件があるのも事実です。ご自身が当てはまるかは、最寄りの税務署、もしくは税理士へご相談いただけると幸いです。