寡婦控除とは? 詳しい仕組みや申請方法を解説

寡婦控除とは、夫との離婚または死別後の妻が、一定要件に該当する際に受けられる所得控除です。

確定申告や年末調整時に適用することで、課税所得が減るため、所得税や住民税を軽減することができます。

本記事では、寡婦控除の適用要件や申告方法、ひとり親控除との違いなどを詳しく解説するので、参考にしてみてください。

寡婦控除とは

寡婦控除とは、寡婦の方で一定の要件を満たす納税者に適用される所得控除です。寡婦(かふ)とは、夫との離婚または死別後に再婚せず独身でいる女性を指します。

寡婦控除の所得控除額は27万円で、減少した課税所得に税率を適用することにより、税負担が軽減されます。

ここでは、寡婦控除およびひとり親控除の控除額と判定方法、適用要件をご紹介します。

寡婦控除の控除額と判定方法

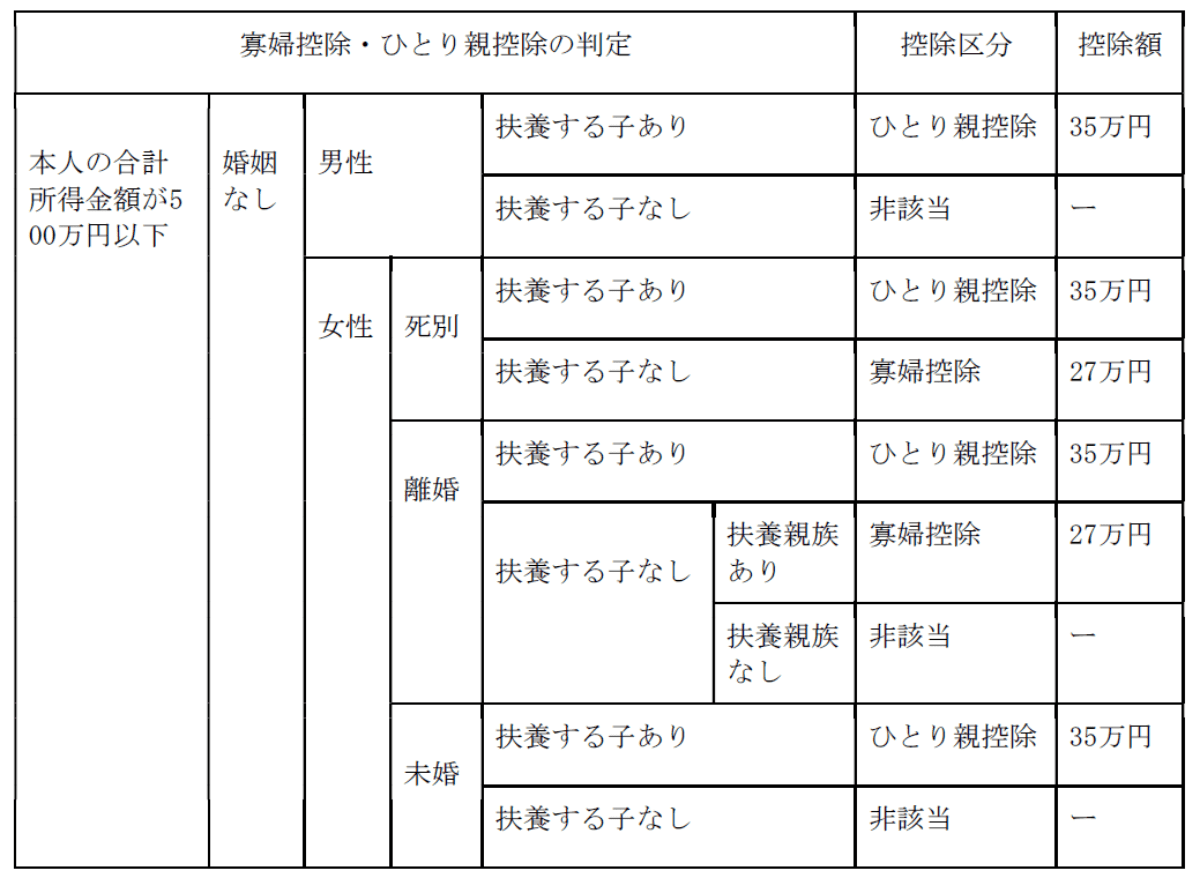

判定方法と区分、金額は次の表のとおりです。

「ひとり親控除」が制定されたことにより、寡婦控除との差別化がされています。扶養する子どもがいる場合には、ひとり親控除が優先して適用されます。

従来、死別や離婚ではないため対象とならなかった未婚の場合にも、シングルマザーで要件を満たしていればひとり親控除の対象となります。

前述のとおり、寡婦控除の対象となるのは、離婚又は死別後に再婚していないケースです。

死別の場合には、扶養親族がいない場合であっても寡婦控除の対象となりますが、離婚の場合には扶養親族がいないと寡婦控除の対象とはなりません。

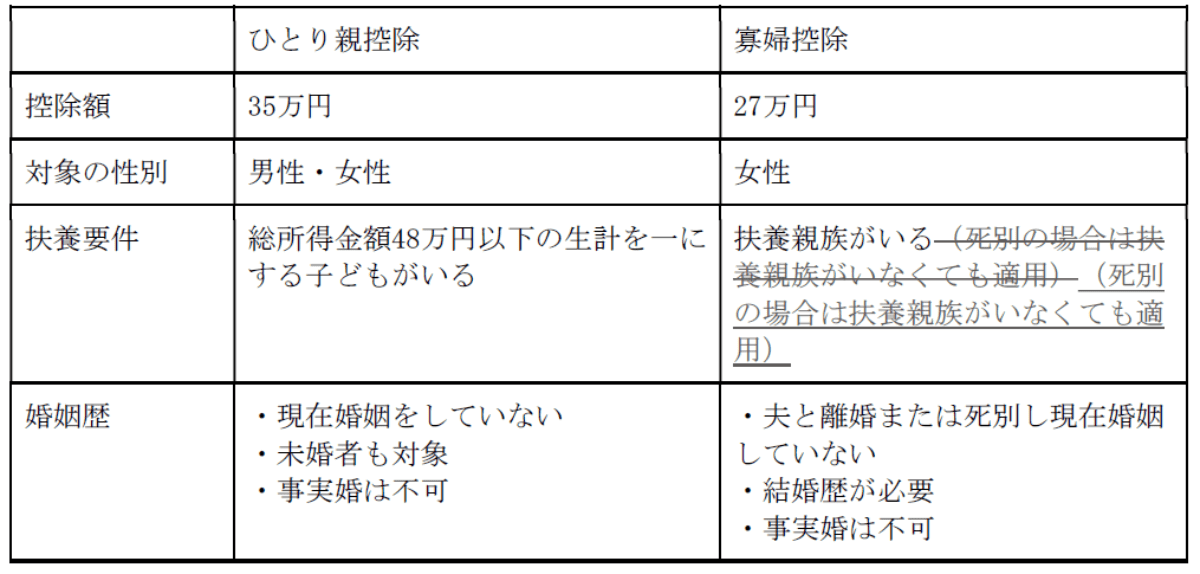

表にもあるとおり、寡婦控除との控除額は27万円、ひとり親控除の控除額は35万円です。ひとり親控除の方が控除額が大きいことから、ひとり親控除が優先適用となっています。

寡婦控除の適用要件

寡婦控除は、その年の12月31日時点で夫と離婚・死別し、再婚していない人に限られます。

「夫」は民法上の婚姻関係にあった夫を指していているため、事実婚は寡婦控除の対象外です。

他にもいくつか適用のための条件がありますので、寡婦控除の具体的な適用要件についてご紹介します

ひとり親控除に該当していないこと

先述の通り、ひとり親控除の方が金額が大きく、寡婦控除よりも優先適用されます。

ひとり親控除の要件は、以下の3つすべてに当てはまる人です。

(1)その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと。

(2)生計を一にする子がいること。

この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。

(3)合計所得金額が500万円以下であること。

過去に婚姻関係がある女性

寡婦控除の対象になるのは、過去に婚姻関係があり夫と離婚または死別した後、再婚してない女性です。

死別の場合、夫の死因や生死が不明な特定の状況でも、寡婦控除が適用される場合があります。

扶養親族がいる

扶養親族がいる人であることも、寡婦控除の適用要件です。以下の要件にすべて当てはまる人が該当します。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること

- 納税者と生計を一にしていること

- 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること (給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

参考:国税庁|扶養控除

合計所得金額が500万円以下であること

寡婦控除を受けるには、年間の合計所得金額が500万円以下である必要があります。

合計所得金額には、事業所得、給与所得、不動産所得、雑所得などが含まれ、すべての所得を合わせて500万円以下でなければ、寡婦控除の対象になりません。

寡婦控除と他にある控除の違いは?

ここでは、寡婦控除と他の控除の違いを解説します。

ひとり親控除との違い

ひとり親控除と寡婦控除の違いを次の表にまとめました。

ひとり親控除は、シングルマザーやシングルファザーを対象とした控除制度です。2020年から新設されて、婚姻歴がない場合であっても適用されます。

扶養控除との違い

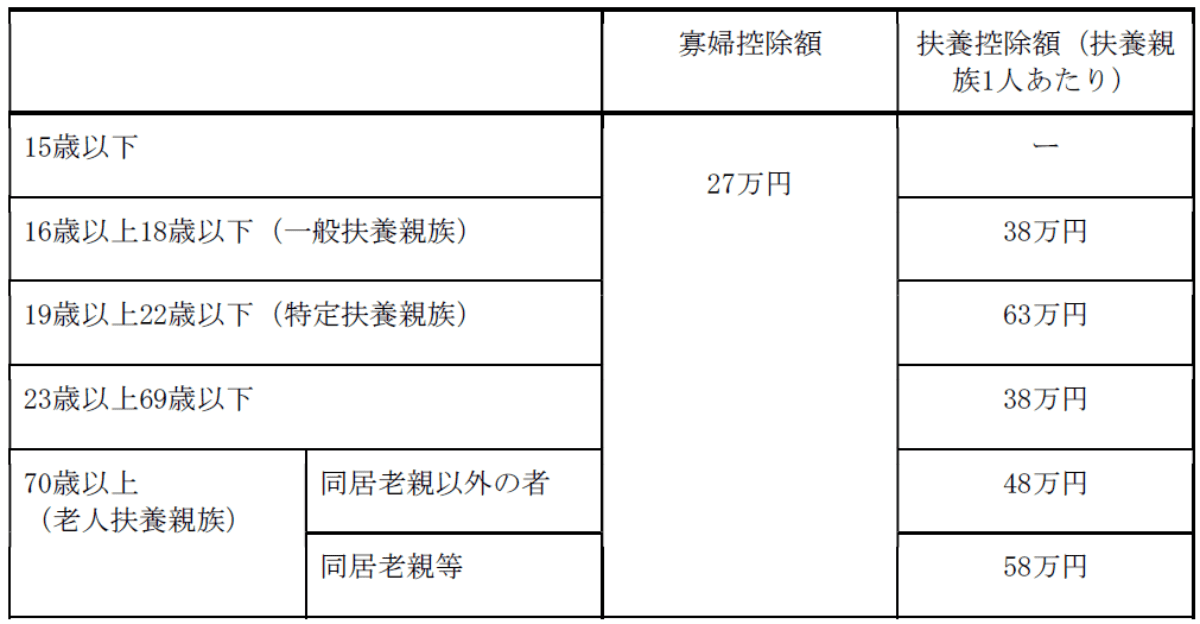

扶養控除と寡婦控除の違いを次の表にまとめました。

扶養控除は、扶養親族の年齢や人数に応じて控除額が変わるのが、寡婦控除との違いです。

寡婦控除は扶養親族の人数に関わらず、一律で27万円の控除額が適用されます。

寡婦控除を申告するには

ここでは、寡婦控除を申告する方法を紹介します。

確定申告で申告する

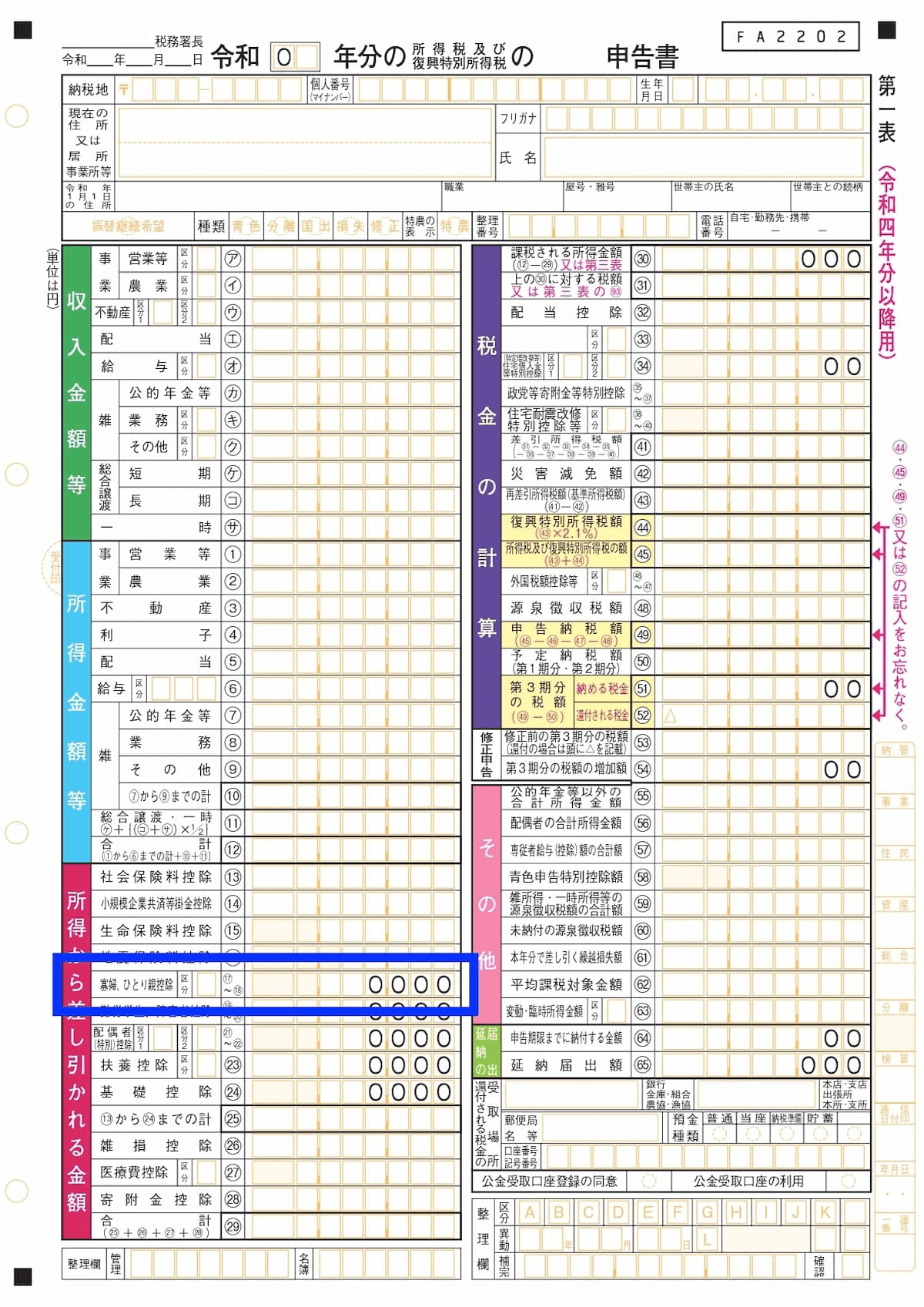

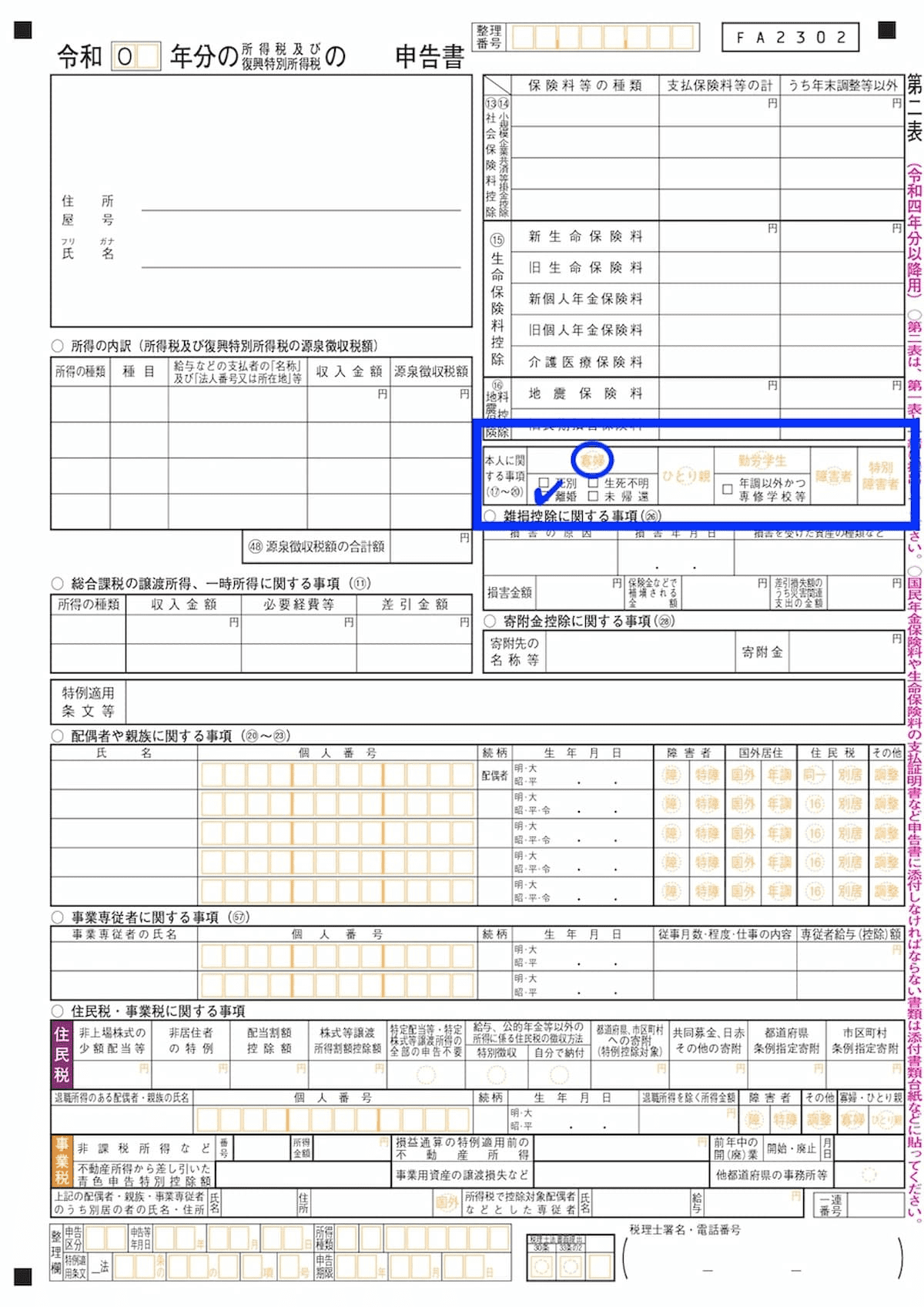

寡婦に該当する場合は、区分は空欄にします。

事業所得などがあり確定申告をする場合には、確定申告で控除を受けられます。

確定申告第一表に寡婦控除の控除金額を記載し、確定申告第二表に寡婦となった理由を記載しましょう。

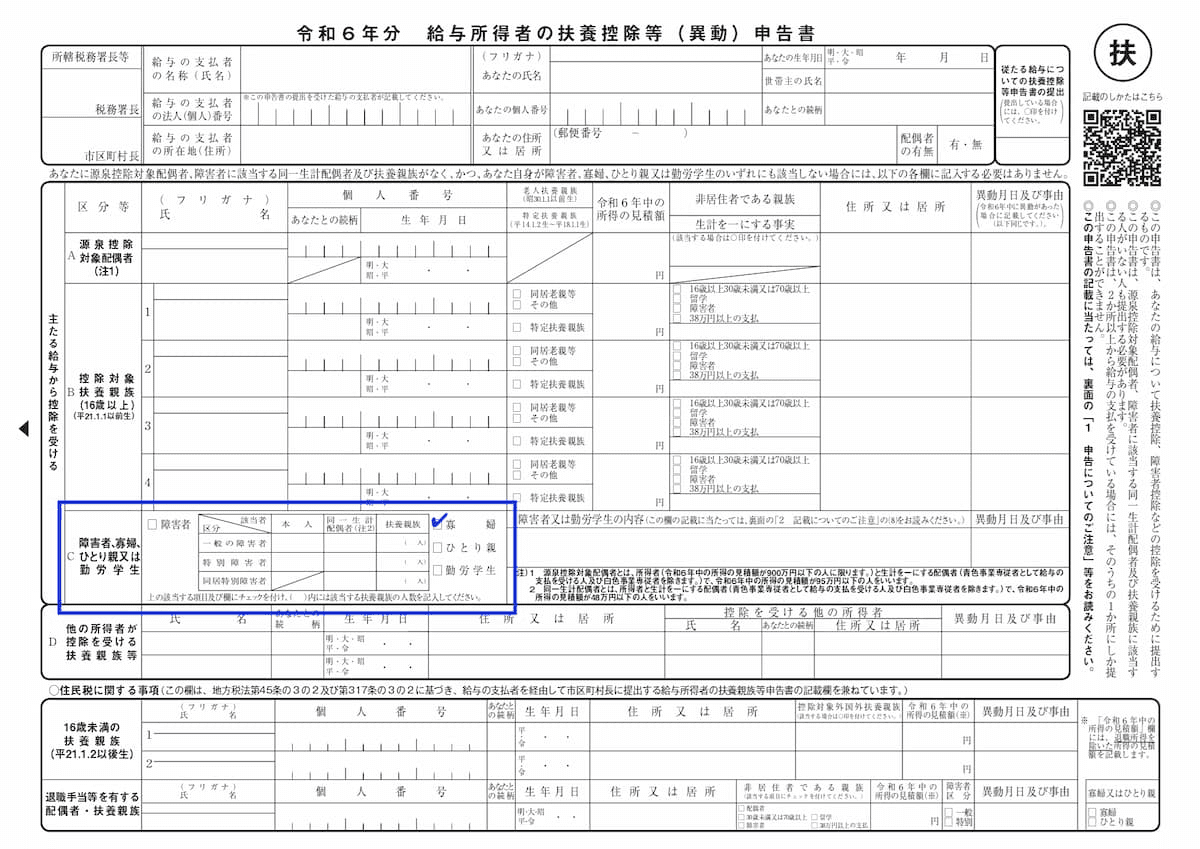

年末調整で申告する

給与を受け取っている会社員などで所属している会社が年末調整を行う場合には「給与所得者の扶養控除等(異動)申告書」の「寡婦」にチェックを入れましょう。

寡婦控除に関するよくある質問

ここでは、寡婦控除に関するよくある質問とその答えを紹介します。

寡婦控除に年齢制限はある?

寡婦控除・特別寡婦控除どちらも年齢制限はありません。65歳以上の人も寡婦控除の対象になっています。

年齢制限はありませんが、夫と離婚または死別した後に再婚していないことが要件です。

寡夫控除が廃止された理由は?

寡夫控除が廃止された理由は、性別の違いによる税制上の扱いを公平にするためです。寡夫控除は廃止され、ひとり親控除と統合という形になりました。

寡婦控除が廃止されていない理由は、子どもがいない女性への負担などを考慮しているためです。

寡婦控除のまとめ

寡婦控除に該当する要件は次のとおりです。

- ひとり親控除に該当していないこと

- 過去に婚姻関係がある女性であり、夫と離婚または死別し現在婚姻していないこと(事実婚は不可)

- 扶養親族がいること

- 合計所得金額が500万円以下であること

ひとり親控除の要件に該当する場合は、ひとり親控除が受けられるので、自身の状況と要件をよく確認しておきましょう。

適用可能な控除を申告せずにいると、必要以上の税金を支払うことになるため、不明点がある場合は税理士などの専門家に早めに相談すると安心です。