中小企業・ベンチャー企業のための事業承継と特別受益~後継者への承継と特別受益、遺留分~

中小企業・ベンチャー企業の経営者として、事業継承と特別受益の関係性を正しく理解しておくことは大切です。

自社株式を後継者に生前贈与した場合、相続の前倒しとみなして相続の際に特別受益分の控除が発生します。

2019年の民放改正により、特別受益に該当するのは被相続人が亡くなる前10年以内の贈与が対象です。

トラブルを避けてスムーズに事業継承を進めるためにも、相続時の遺留分を算定する際に必要な、事業継承と特別受益に関する知識を身に付けておきましょう。

1.事業承継をリスクにさらす特別受益と遺留分

(1)自社株式などの後継者への集中と特別受益

自分の財産は、誰に、どのようにあげるのも自由です。先代経営者が自社株式を後継者に生前贈与して、事業を承継することも少なくありません。そのため、ひとたび生前贈与によって自社株式をすべて後継者に渡した先代経営者は、これで事業承継は終えたと安心することもあろうかと思います。

しかし、先代経営者から後継者への自社株式の生前贈与は、先代経営者の相続前倒しと捉えられてしまうことがあります。実際に先代経営者の相続が発生したときに、後継者に生前贈与して既に先代経営者のものではなくなったはずの自社株式の価値分を、相続財産の一部とみなして、遺産に加えられてしまうのです。これは、生前贈与で資産を受け取った相続人と、その他の相続人の間で公平を図るため、生前贈与分も含めて遺産の分け方を決めようというものです。

後継者が生前贈与で受け取った株式のように、いわば相続の前倒しとして受け取ったものを、「特別受益」といい、特別受益の価値分を相続財産の一部とみなして遺産に加えることを「特別受益の持ち戻し」といいます。

特別受益の持ち戻しが行われると、例えば、下記のように、特別受益を受けた相続人の取得分からは特別受益分を控除するなどして、各相続人の取得分が計算されます。

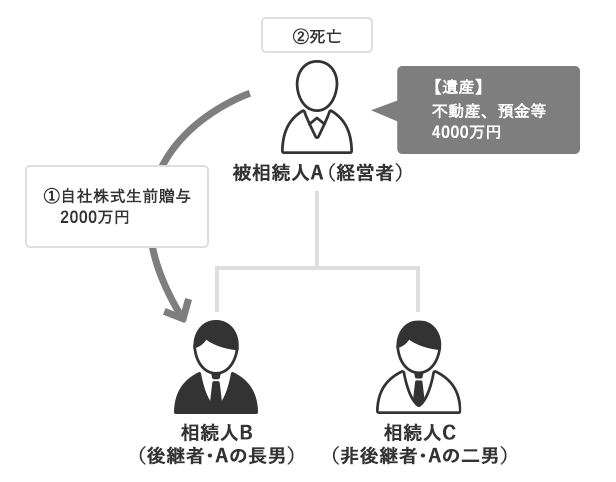

【相続関係図】

【被相続人、相続人の状況】

被相続人A(経営者)

相続人B(後継者、Aの長男)

相続人C(非後継者、Aの二男)

【生前贈与】

A → B 自社株式 価値2000万円

【遺産】

不動産、預金等で合計4000万円

ただし、特別受益の持ち戻しにより、計算上みなし相続財産6000万円

【相続で取得できる分】

・B:(みなし相続財産)6000万円 × (法定相続分)1/2 - (特別受益分)2000万円

= 1000万円

・C:(みなし相続財産)6000万円 × (法定相続分)1/2 - (特別受益分)0円

= 3000万円

遺産の4000万円のうち、Bが1000万円、Cが3000万円をそれぞれ取得することになる。

(2)自社株式などの後継者への集中と遺留分

自分の財産は、どのように扱うのも基本的には自由ですので、生前贈与を用いても、遺言書を作成しようとも、相続人のうち、誰に、何を、どのようにあげるのか、またはあげないのかといった被相続人の意思が優先されます。もっとも、その一方で、相続人には、遺産を取得できるだろうという期待があることも否めません。

民法は、相続人のそうした期待、生活の安定及び最低限度の相続人間の平等等を確保するために、相続人(兄弟姉妹を除く。)に最低限の相続の権利を保障しています。これを「遺留分」といい、生前贈与や遺言などによって、他の人が過大な財産を取得したために自分の取得分が遺留分より少なくなってしまった場合には、侵害された分の金銭を請求することができます(遺留分侵害額請求権)。

中小企業の経営者の場合、その個人資産の大部分が自社株式や事業用資産であることが少なくありません。経営者に相続人が複数いる場合、その経営者が遺言や生前贈与によって後継者に自社株式や事業用資産を集中して承継させようとすると、他の相続人の遺留分を侵害してしまう可能性があります。それでも、承継を優先して強行してしまうと、遺留分を侵害された相続人から、遺留分侵害額請求を受けて、相続紛争の原因となったり、結果として、多額の金銭的負担を負う可能性があります。

2.後継者の努力を否定する?特別受益と遺留分

先代経営者から後継者に自社株式が生前贈与された場合、自社株式の価値分を相続財産の一部とみなして、遺産に加えられる金額は、生前贈与がされた時点ではなく、先代経営者の「相続開始時点での評価」で計算されてしまいます。

そのため、例えば、生前贈与を受けてから、相続開始時までの間に、後継者が経営努力を続けて、株価が上昇していれば、上昇後の金額が、生前贈与を受けた額となってみなし相続財産とされてしまうのです。さらに、株価の上昇に関する後継者の努力や貢献に配慮はされません。

それも、旧民法下では、生前贈与の期間に限定がなかったため、何十年も前になされた生前贈与であっても、特別受益とされてしまいました(この点の改正内容は後記のとおりです。)。

先ほどの特別受益の計算の例を、株価の上昇と遺留分の侵害という点を加えて、再度みてみると、次のとおりになり、承継した会社で努力し、貢献してきた後継者は、結果として遺留分を侵害してしまうことになります。

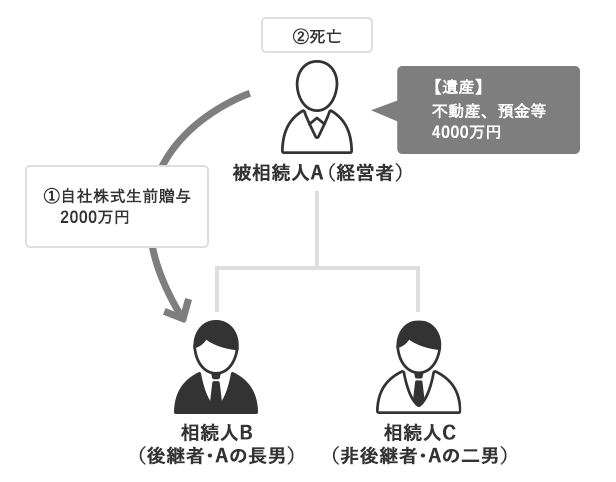

【相続関係図】

(株価の上昇がない場合)

【被相続人、相続人の状況】

被相続人A(経営者)

相続人B(後継者、Aの長男)

相続人C(非後継者、Aの二男)

【生前贈与】

A → B 自社株式 価値2000万円

相続時までに株価の上昇なし

【遺産】

不動産、預金等で合計4000万円

ただし、特別受益の持ち戻しにより、計算上みなし相続財産6000万円

【相続で取得できる分】

・B:(みなし相続財産)6000万円 × (法定相続分) 1/2 - (特別受益分)2000万円

= 1000万円

・C:(みなし相続財産)6000万円 × (法定相続分)1/2 - (特別受益分)0円

= 3000万円

遺産の4000万円のうち、Bが1000万円、Cが3000万円をそれぞれ取得することになる。

【Cの遺留分侵害】

Cの遺留分は相続分 × 1/2で計算されるため、1500万円(6000万円 × 1/2 × 1/2)となり、遺留分の侵害はありません。

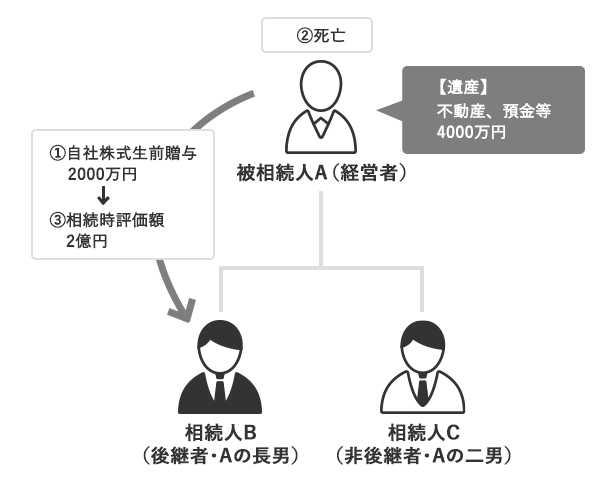

【相続関係図】

(株価の上昇がある場合)

【被相続人、相続人の状況】

被相続人A(経営者)

相続人B(後継者、Aの長男)

相続人C(非後継者、Aの二男)

【生前贈与】

A → B 自社株式 価値2000万円

ただし、後継者努力により、相続時の価値は2億円まで上昇

特別受益としては2億円で評価

【遺産】

不動産、預金等で合計4000万円

ただし、特別受益の持ち戻しにより、計算上みなし相続財産2億4000万円

【相続で取得できる分】

・B:(みなし相続財産)2億4000万円 × (法定相続分) 1/2 - (特別受益分)2億円

= -8000万円

(マイナスの場合相続で取得できる分が0円とされます)

・C:(みなし相続財産)2億4000万円 × (法定相続分)1/2 - (特別受益分)0円

= 1億2000万円

Cは本来1億2000万円取得できるはずですが、実際の遺産は4000万円分しかありませんので、4000万円のみ取得することになります。

【Cの遺留分侵害】

Cの遺留分は相続分×1/2で計算されるため、6000万円(2億4000万円 × 1/2 × 1/2)となり、最低限6000万円分の相続をできるはずでしたが、実際には4000万円のみ取得し、Bが2億円の価値のある株式を取得したことになりますので、Cの遺留分を、2000万円侵害していることになります。

このように、後継者が、自社株式の生前贈与を受けた後、相続開始時までに経営に尽力して会社の価値を上昇させればさせるほど、(会社の価値に貢献していない)他の相続人の遺留分の額を増加させ、遺留分の侵害を引き起こすというジレンマに陥ってしまいます。このような事態は、会社経営に対する後継者の意欲を削いでしまうおそれがあります。

3.特別受益制度の見直し

以前は、特別受益に期間の制限がなく、経営者から後継者への自社株の生前贈与については、たとえ何十年前のことであっても、経営者の相続時には、特別受益としてみなし相続財産となっていました。

しかし今回の改正で、特別受益は相続開始時から10年間のものに限定されることになりました。これにより、相続開始時から10年より前に行われた自社株の生前贈与は、特別受益とみなされなくなります。

これによって、経営者と後継者が、生前から計画的な事業承継をすることで、相続開始から10年を超えた後継者への自社株の生前贈与は特別受益ならず、事業承継がよりやりやすくなりました。

こうした制度も踏まえて、税理士・公認会計士等に税務面で、弁護士から法務面で、それぞれアドバイスを受けながら、最も円滑かつトラブルのない事業承継を進めることが大切であると考えられます。

以上