源泉徴収とは? 仕組みや種類、事務手続きの流れ、計算方法を解説

従業員に給与等を支払う際に、その一部を控除し、本人に代わって税金として国に納付することを源泉徴収と言います。

源泉徴収は従業員の給与のみならず、賞与や退職金、あるいはフリーランスへの報酬なども対象となります。

実際に源泉徴収する際の流れを含め、雇用主として知っておくべき源泉徴収の概要をまとめました。

ぜひ参考にしてみてください。

源泉徴収とは?

源泉徴収とは、支払者が給与等を支払う場合にその一部を控除して支払い、その控除した金額を本人に代わって国に納付することをいいます。

給与支払者には、少額支払者等の一部例外を除いて源泉徴収する義務があり、仮に源泉徴収をしなかった場合にはペナルティが課されます。

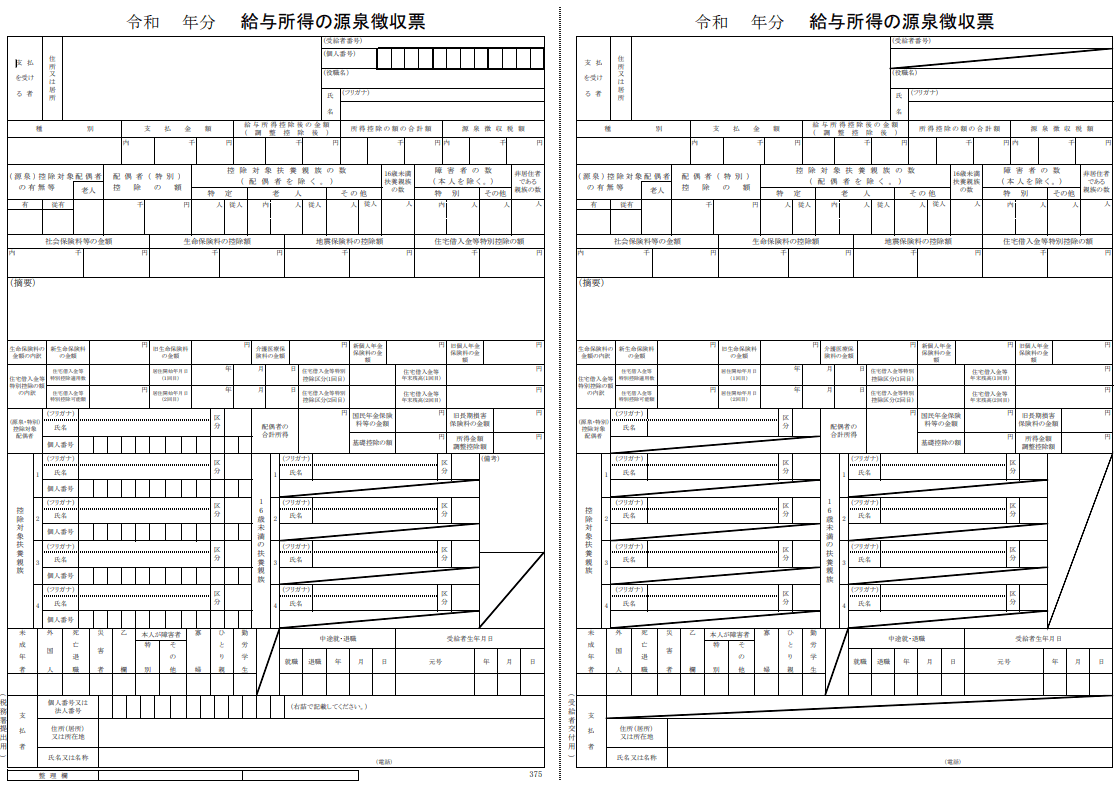

1月1日から12月31日の間で支払った金額と源泉徴収した所得税額を集計し、源泉徴収票を発行して給与支払者に提供する必要があります。

中途で退職した場合には、それまでの金額を集計して提供しなければなりません。

次の勤務先に提出する必要がありますので、注意が必要です。

源泉徴収の対象

源泉徴収の対象には、給与のみならず賞与や退職金も含まれます。

また、固定的な雇用契約を結んだ従業員だけでなく、フリーランスへの報酬などもその対象となります。

給与

給与の源泉徴収については、全従業員に対し一律同一方法で徴収するわけではありません。

まず、その従業員が一つの会社に勤め、一か所からしか給与をもらっていないか、あるいは、複数個所に勤務し、複数個所から給与を得ているかによって異なります。

従業員は一か所の勤務先にしか「扶養控除等(異動)申告書」を提出することができず、提出された事業所では、国税庁の定める「給与所得の源泉徴収税額表(月額表および日額表)」の甲欄の低額な源泉徴収を控除され、それ以外の事業所では乙欄の高額な源泉徴収を控除されることになります。

さらに、扶養家族の人数等も考慮して計算します。

ここで注意すべきなのは、実際に受けとっても課税されない給与があることです。

例えば、給与のうち健康保険料等の社会保険料の金額は控除できます。

通勤費などの支給がある場合では、法令で定める金額を超過しない限り、所得税は課税されず、源泉徴収の対象からも除外されます。

源泉徴収税額を計算するには、まず従業員各人の計算基礎情報を収集することから始めます。

こうした情報は、入社時に「扶養控除等(異動)申告書」を提出してもらうことで確認します。

提出がない場合は、「給与所得の源泉徴収税額表(月額表および日額表)」の乙欄の金額での控除がなされます。

提出があった場合は、その記載内容から、控除対象配偶者の有無や控除対象者の人数を知ることができ、「給与所得の源泉徴収税額表(月額表および日額表)」の甲欄で対象の「扶養親族等の数」を確認して控除金額を確定することができます。

賞与

賞与の源泉徴収についても、給与と同様に「扶養控除等(異動)申告書」の提出の有無をもって、源泉徴収の金額が異なります。

それぞれの金額と扶養親族の数によって賞与の金額に乗ずるべき率が異なります。

「扶養控除等(異動)申告書」の提出がない場合、賞与に対する源泉徴収税額の算出率の表の乙欄で計算します。

「前月の社会保険料等控除後の給与等の金額」の該当する数字の左端の「賞与の金額に乗ずべき率」を、社会保険料等控除後の賞与等の金額に乗ずることにより算出されます。

「扶養控除等(異動)申告書」の提出がある場合、自身の「扶養親族の数」の欄の「前月の社会保険料等控除後の給与等の金額」の該当する数字の左端の「賞与の金額に乗ずべき率」を、社会保険料等控除後の賞与等の金額に乗ずることにより算出されます。

退職金

退職金の税金計算においては、給与や賞与と異なり、源泉徴収計算においてメリットがあります。

「退職所得控除額」が控除され、多くの場合が税金が課されない、ないしは大きく減税されます。

さらに、退職金から退職所得控除額を控除した金額を2分の1にした金額が「課税退職所得金額」となり、加えて、他の所得税と合算されず、単独で税額が計算されます。

「退職所得控除額」は最低限80万円が控除され、20年目までは勤続年数1年につき40万円ずつ加算されていきます。

1年に満たない期間勤務していた場合1年になり、2年目以降も同様の計算となります。

21年目以降は、年間70万円ずつ加算されることになります。

その他

源泉徴収は、給与や賞与のように固定的な雇用契約を結んでいる者への支払いに対して行うだけでなく、フリーランスに対してもなされます。

源泉徴収される職業は列挙されており、対象者の一例は以下の通りです。

- 弁護士

- 税理士

- 司法書士

- プロ野球選手

- プロサッカー選手

- プロテニス選手

- モデル

- 外交員

これらの職業に対する報酬・料金や講演料などが、源泉徴収の対象に該当します。

源泉徴収の仕組み・流れ

では、実際に源泉徴収をする場合、どのような流れで行えばよいのでしょうか。

以下で、雇用主が源泉徴収を行う際の準備から年末調整、納税までの流れを解説します。

事前準備

源泉徴収の事前準備は、まず該当年度の「給与所得者の扶養控除等(異動)申告書」の提出を受けることから始まります。

その勤務先が本業であれば提出されますが、従たる仕事であれば提出されないので、甲欄で徴収するか、乙欄で徴収するかが判断できます。

甲欄で徴収する場合、控除対象配偶者の有無や扶養親族の数を把握し準備は完了です。

毎月の給与で徴収する

毎月の給与額が確定すると、国税庁が定める「給与所得の源泉徴収税額表」によって、源泉徴収税額を計算します。

源泉徴収税額は税金の前払いになるので、正しく計算して徴収するようにしましょう。

徴収した税金は全員分を計算し、合計した全額を事業所から税務署に対して納税します。

年末調整を行う

毎月の給与や報酬から源泉徴収した額は、おおよその金額であり、正確な税金は一年間の支払いが全て終わった後ではじめて明確になります。

一年間に個人で支払った保険料などの控除額を確認し、正しい税額を計算することを年末調整と言います。

年末調整の流れ

一年間の給与等の源泉税額の計算徴収が終わり、ここから実際の税額を計算していきます。

毎月の源泉徴収税額はおおよそで徴収した金額であり、正確な税金を計算して過不足を調整することが必要となるのです。

税額計算のためには、個人で支払っている生命保険料の証明書や国民年金の領収書等の提出を受け、税額を計算します。

会社を通っていない個人の生命保険料控除などは、会社側で把握することができず毎月の税金計算に入れることはできないため、年末に証明書類の提出を受けてまとめて計算します。

場合によって追加提出の必要がある書類

年末調整を行う場合、下記書類の提出が必要となります。

- 配偶者控除等申告書

配偶者控除・配偶者特別控除を受ける場合に必要です。 - 給与所得者の保険料控除申告書

生命保険料控除等を受ける場合に必要になります。 - 給与所得者の基礎控除申告書

令和2年度から提出が必要となりました。 - 所得金額調整控除申告書

給与の所得金額が850万円を超える場合に必要な場合があります。 - 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

(特定増改築等)住宅借入金等特別控除の適用を年末調整で行う場合必要です。

源泉所得税を納付する

事業主は、従業員等から徴収した源泉所得税を原則翌月10日までに納付する必要があります。

給与の源泉所得税、賞与の源泉所得税、退職金の源泉所得税だけでなく、報酬等で徴収した源泉所得税も納付する必要があります。

ただし、給与の支給人員が常時10人未満の小規模の源泉徴収義務者は、申請によりその年の1月から6月までに源泉徴収した所得税および復興特別所得税は7月10日、7月から12月までに源泉徴収した所得税および復興特別所得税は翌年1月20日が、それぞれ納付期限なる特例が用意されています。

源泉徴収についてのまとめ

国に収めるべき税金を、給与等の支払い時に控除し、本人に代わって納付する源泉徴収。

従業員への給与はもちろん、賞与や退職金、あるいはフリーランスへの報酬も対象となります。

実際に源泉徴収を行う際には、事前準備から毎月の徴収、年末調整まで、さまざまな手順が必要となります。

少額支払者等の一部例外を除き、源泉徴収は給与支払い者の義務です。

しっかり確認して、間違いのない源泉徴収を行いましょう。

【書式のテンプレートをお探しなら】