給与計算ってどうやるの? 健康保険料、年金保険料、雇用保険料、所得税、住民税はどう決まる?

賃金全額払いの例外として、給与からの天引きが認められている社会保険料と税金。給与計算ソフトを利用している場合、これらの計算方法について細かく把握していないこともあるでしょう。

しかし、給与計算ソフトの設定や新規採用者のデータ登録などにあたり、誤った理解でいると不正確な金額を天引きすることになります。

今回は、社会保険料や税金の決まり方について解説します。

※保険料率は令和3年度の数字を使用しています

健康保険料と厚生年金保険料の算出方法

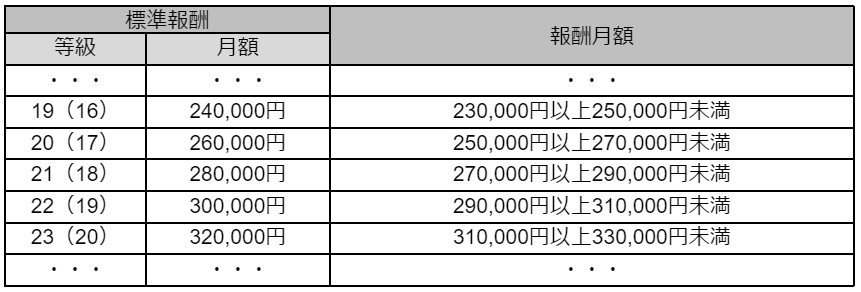

健康保険料と厚生年金保険料は、毎月の給与に応じて増減するわけではありません。通勤手当などを含めた採用時の月給を一定の幅で区分した報酬月額にあてはめ、標準報酬月額を決定して毎月の保険料を計算します。

例えば、新たに労働者を採用した場合、諸手当を含めた給与が265,000円であれば、報酬月額「250,000円以上270,000円未満」に該当するので20(17)等級、標準報酬月額は260,000円となります。毎月の保険料額は、この260,000円に保険料率を掛けて算出します。

協会けんぽの場合、保険料率は都道府県ごとに決められています。例えば東京都の場合、保険料率は9.84%ですから、標準報酬月額が260,000円であれば健康保険料は25,584円となります。保険料負担は労使折半ですから、給与天引きする労働者負担分は12,792円です。労働者が40歳以上65歳未満であれば健康保険料に介護保険料が加わります。介護保険料率は全国一律で1.80%なので、東京都の場合はあわせて11.64%となり、健康保険料+介護保険料は30,264円です(労働者負担分は15,132円)。

厚生年金保険料率は18.3%です。よって、標準報酬月額が260,000円であれば厚生年金保険料は47,580円です。厚生年金保険料の負担も労使折半なので、労働者負担分は23,790円となります。

標準報酬月額の定期的な見直しなど

採用時に一度決まった標準報酬月額は定期的に見直されます。昇降給や手当の有無などで給与は変動することがありますから、変動後の給与に対応した標準報酬月額とするため、毎年1度、標準報酬月額を決定し直します。これを定時決定と呼びます。

【定時決定とは】

4月・5月・6月に受けた給与の平均額を一定の幅で区分した報酬月額にあてはめて、新しい標準報酬月額を決定します。新しい標準報酬月額は、その年の9月から翌年の8月まで適用されます。

大幅な昇給があった場合や、降給があった場合など、給与の額が著しく変動すると、実際の給与と標準報酬月額がかけ離れてしまいます。そこで、以下の①~③をすべて満たした場合には、定時決定を待たずに標準報酬月額が見直されます。これを随時改定と呼びます。

【随時改定が行われる場合】

- ① 昇給又は降給等により固定的賃金に変動があった。

- ② 変動月からの3か月間に支給された報酬(残業手当等の非固定的賃金を含む)の平均月額に該当する標準報酬月額とこれまでの標準報酬月額との間に2等級以上の差が生じた。

- ③ 3か月とも支払基礎日数が17日以上である

例えば、係長から課長になって基本給や役職手当が増え、昇給後3か月間の給与の平均を基にした標準報酬月額と、それまでの標準報酬月額との間に2等級以上の差がある場合には、昇給後4か月目に新たな標準報酬月額となります。

雇用保険料の算出方法

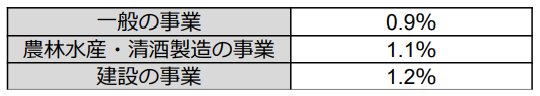

健康保険料などと異なり、雇用保険料は各月の給与に応じて増減します。雇用保険料は標準報酬月額を用いて計算するのではなく、その月の給与にダイレクトに保険料率を掛けて計算するからです。先の例と同様、採用した労働者の諸手当を含めた給与が265,000円であれば、「265,000円×保険料率」で保険料額を算出します。保険料率は業種により定められています。

一般の事業であれば保険料率は0.9%ですから、保険料額は2,385円となります。しかし、0.9%のうち労働者の負担は0.3%なので、給与天引きする労働者負担分は795円です。保険料負担は労使折半ではないので注意しましょう。

所得税と住民税の違いは

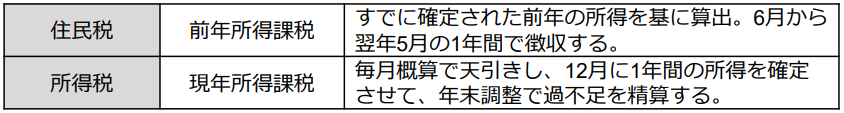

次に、給与から天引きする所得税と住民税についてみてみます。所得税と住民税の大きな違いは、所得の対象年度です。住民税はすでに確定している所得に対して課税されます。一方、所得税は1年間の所得が確定する前から毎月概算で天引きし、年末調整で過不足を精算します。住民税は前年の所得が対象となり、所得税はその年(現年)の所得が対象となるということです。

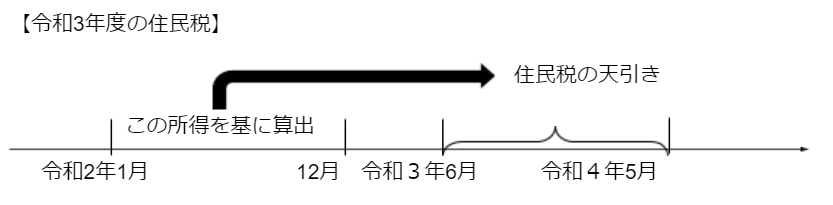

令和3年6月以降の給与から天引きしている住民税は、令和2年の所得をもとに計算された金額です。所得税のように過不足は生じないので、年末調整はありません。

【令和3年度の住民税】

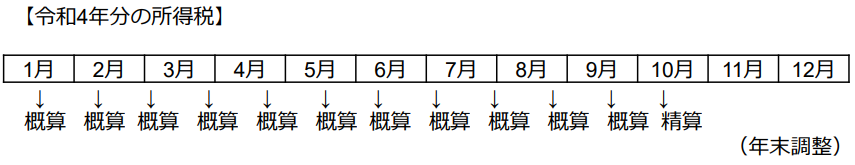

一方、毎月天引きしている所得税は、令和4年分の所得が対象となるものです。概算での天引きなので、令和4年1月から12月までの所得に応じた所得税額となるよう12月に年末調整で精算します。徴収しすぎていれば還付し、足りなければ追加で徴収することになります。

【令和4年分の所得税】

所得税の算出方法

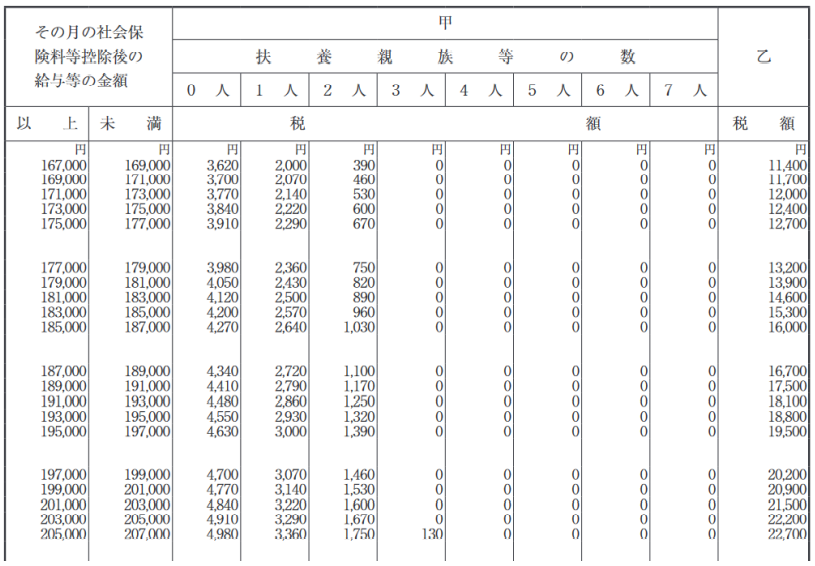

各月に天引きする所得税額は、国税庁から公表されている「給与所得の源泉徴収税額表(令和 4 年分)」に基づいて算出します。

所得税額は、その月の課税対象額から社会保険料等を控除した金額と、扶養親族等の数に応じて決められています。例えば、課税対象額から社会保険料等を控除した金額が200,000円で、扶養親族等の数が1人、甲欄の適用であれば、天引きする所得税額は3,140円となります。

課税対象額は、総支給額から通勤手当などの非課税対象額を差し引いて求めます。甲欄は「給与所得者の扶養控除等申告書」の提出がある方に、乙欄は「給与所得者の扶養控除等申告書」の提出がない方に使用します。

住民税額の算出は市町村

先にみた通り、住民税額はすでに確定された前年の所得を基に算出し、6月から翌年5月にかけて天引きします。住民税額は、会社から労働者の住んでいる市町村に提出された給与支払報告書をもとに各市町村で計算され、会社に通知されます。5月中に通知が来ますから、6月の給与計算に間に合うよう各労働者の住民税額を変更します。変更漏れや、入力誤りが無いように気を付けましょう。

給与計算自体は、給与計算ソフトを使うことで比較的簡単に行うことができます。しかし、保険料率の設定や労働者情報の入力に誤りがあると不適切な計算結果となります。遡って訂正するのも手間がかかりますし、もし労働者からの徴収分が多く発生するとトラブルになりかねませんので、十分に注意してください。