資金繰り改善のポイント②

資金繰り改善のポイントについて、前回は「資金繰り改善のポイント①」として資金繰りを悪化させる要因や改善策を解説しました。

今回は、資金繰り改善に有効な早期経営改善計画や、資金繰りが悪化した際の金融機関との交渉方法などを解説していきます。

1.資金繰りが悪化した場合の対処法

資金繰りが悪化するポイントは次のような要因が考えられます。

①売上代金において売掛金の占める割合が多い

②売掛金からの回収遅延や回収不能

③過剰在庫

④買掛金の支払いサイト

⑤売上の減少

⑥費用の増加

①②の「売掛金」、④の「買掛金」は交渉相手がいることなので、地道な交渉が必要になります。

⑤の「売上の減少」に対して、売上を増加させようと思っても直ぐには売上を上げることは困難であり、地道な販路開拓が必要になります。

まずは③過剰在庫の見直しや⑥費用の削減に取り組むことをおすすめします。

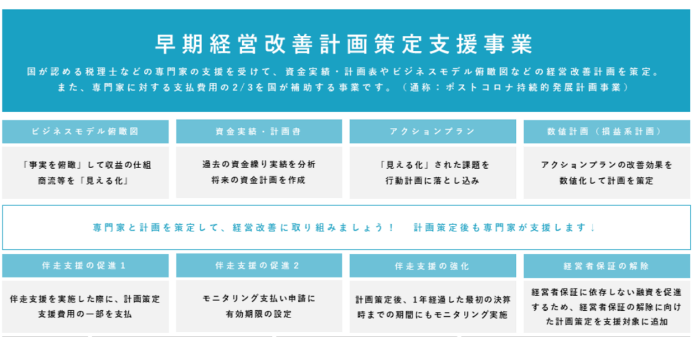

2.早期経営改善計画

資金繰りの見直しに有効な方法として、早期経営改善計画の策定があります。

(出典:中小企業庁ホームページ)

新型コロナウイルスの影響により、多くの企業は売上減少などの影響を受けました。

また資金繰りの安定を図るために、多くの企業がコロナ融資、いわゆる「ゼロゼロ融資」を利用しました。

しかし、コロナ融資に関しては2023年に元本返済が本格的するといわれており、今後の資金繰りに不安を持つ企業も多いのが事実です。

早期経営改善計画は、資金繰り管理や経営状況の把握などの基本的な経営改善に取り組む企業に対して、認定経営革新等支援機関が支援して計画を策定するものです。

(1)計画内容

早期経営改善計画策定にあたっては、下記のような帳票を作成します。

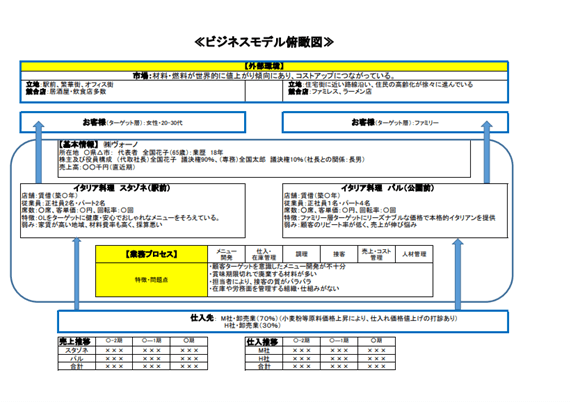

①ビジネスモデル俯瞰図

ビジネスモデル俯瞰図とは、自社の商品やサービスの流れ、仕入先や販売先などビジネスにおける商流・物流・資金の流れを図式化したものです。

これはビジネスの流れを「見える化」することで、商流から見た自社の特色、問題点の検討が可能になります。

また、早期経営改善計画を金融機関などの担当者に説明する際に、自社のビジネスモデルを容易に説明することができます。

(出典:中小企業庁ホームページ)

②資金繰り

実績および計画表 これは「資金繰り表」を作成することにより、資金繰りの問題点を抽出するものです。

資金繰りを悪化させる要因として、「売上が減少しているのか」「固定費が過大すぎるのか」「材料費が高騰しているのか」など、いろいろな要因があると思います。

資金繰りを圧迫している要因が特定できれば、それに見合う改善策を検討することができます。

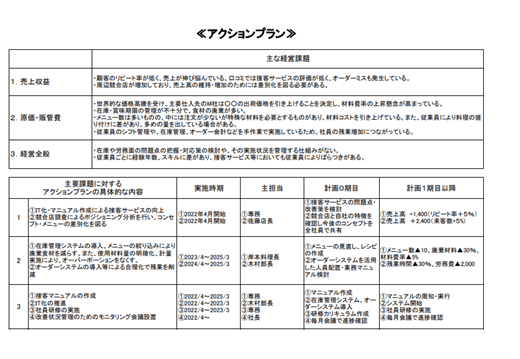

③アクションプラン

ビジネスモデル俯瞰図や資金繰りおよび実績表によって企業の課題を抽出します。

そして、その課題をもとに実際のアクションプランを計画します。

アクションプランにおいて重要なことは、具体的な行動プランを明確にすることです。

せっかく計画を立てても具体的に何をすべきか明確になっていない場合は、計画は絵に描いた餅になってしまいます。

実施時期(いつ)、主担当者(誰が)、具体的内容(どのように)、実施した結果(目標)を明確にアクションプランに盛り込む必要があります。

(出典:中小企業庁ホームページ)

④損益計画

損益計画は、アクションプランを具体的に数値化したものです。

計画は、当期を含めた3期分の計画を策定します。

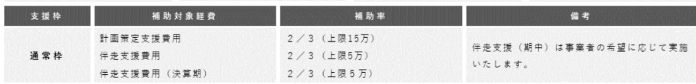

(2)費用面のメリット

計画策定にあたり認定支援機関に支払う費用の3分の2は国から補助が出ます。

(出典:中小企業庁ホームページ)

計画策定支援費用は上限15万円、伴走支援費用は期中、決算期それぞれ5万円の補助が出ることにより、中小企業者等の早期の経営改善を促すものです。

(3)注意点

早期経営改善計画は、条件変更等の金融支援を必要としない簡潔な計画です。

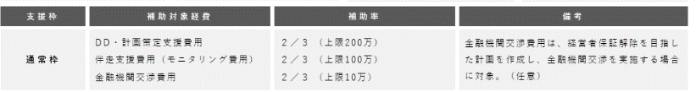

金融支援を伴う本格的な経営改善計画を策定する場合は、経営改善計画策定支援(405事業)による支援が対象になります。

経営改善計画策定支援事業においても、認定支援機関に支払う費用に対して3分の2は国から補助が出ます。

(出典:中小企業庁ホームページ)

3.金融機関への対応

経費改善などの自助努力や早期経営改善計画策定など資金繰りの見直しについて紹介してきました。

しかし、資金繰り改善には時間を要することがほとんどです。

今後、コロナ融資の元本返済が本格化した際には、返済が厳しくなるケースが多くなると思います。その際には、条件変更などの対応が必要になります。

では金融機関への対応はどのようにしていけばよいのでしょうか。

(1)まずはメインバンクに相談を

資金繰り改善に向けて自社で努力することは大切ですが、それでも借入返済が苦しい場合はまずメインバンクに相談しましょう。

ここで大切なことは、毎月の返済が遅れる前に相談することです。

銀行への返済が遅れた状態では、借入の返済元金を軽減するなどの条件変更など対応方法が限られてしまいます。

また、返済が遅れた後に金融機関に相談した場合、資金繰り管理をしっかり行っていない企業であると認識される可能性が高いです。

普段から資金繰り表などを作成していない企業においては、作成することをおすすめします。

(2)借換資金の利用

借換資金を利用することにより資金繰りを改善することができます。

借入が複数ある場合、どうしても返済元金が大きくなる傾向があります。借換資金とは、新たな借入を行い、その資金で既存の借入を返済することで、借入を一本化することです。

既存の借換を一本化することで元金返済を減らすことができるために、資金繰りを改善することができます。

ただし、全ての借入を一本化できるわけではありません。保証協会利用の有無など借入の条件によって、借換の仕方が変わってきます。

取引している金融機関に相談したうえで、借換資金の方法を検討していきましょう。

(3)短期継続資金の利用

短期継続資金も資金繰りを円滑にする有効な手段です。

企業が事業を継続するにあたって、どうしても必要になる運転資金を正常運転資金といいます。

正常運転資金は下記の算式で求めることができます。

正常運転資金=売上債権(売掛金・受取手形)+棚卸資産-支払債務(買掛金・支払手形)

正常運転資金は、短期継続資金として手形貸付で融資されることが一般的です。

手形貸付については、1年以内に返済しなければならない融資形態です。

これから返済期日に一括返済できるか不安であるという理由から、短期資金を利用しない事業者の方が多いです。

しかし、短期継続資金は返済期日が到来した際に、一括返済せずに融資金を借換するために資金繰りを圧迫することはありません。

いままで長期資金である証書貸付しか利用していなかった事業者の方にとっては、正常運転資金を短期継続資金として手形貸付に切り替えることにより、毎月の融資返済額を抑えることができます。

(4)条件変更対応

借換資金や短期継続資金を検討したうえでも融資返済が厳しい状況であれば、条件変更を検討します。

通常では、返済元金の変更は条件変更することが可能ですが、支払利息まで減免することは非常に難しいです。

まずは返済金額がどの程度であれば実際に返済することが可能か、検討する必要があります。

また、複数の金融機関と取引がある場合は注意が必要です。

金融機関ごとに返済金額を決めてしまうと、金融機関の間で返済金額が相違するために、不公平が生じる可能性が高いです。通常は、プロラタ方式という金融機関の融資残高に応じて、比例的に返済額を決めることが一般的です。

まずはメインバンクに相談したうえで、今後どのような対応をしていくべきか検討していくことが必要です。

4.さいごに

「資金繰り改善のポイント②」ということで、資金繰り改善に有効な早期経営改善計画や、資金繰りが悪化した際の金融機関との交渉方法について解説しましたが、いかがだったでしょうか。

経営環境が激変するなかで、経営のことで目一杯であり、資金繰りまで手が回らないといわれる経営者の方も多いかもしれません。

しかし、資金繰りがきちんと回らない状態では、安定した経営をすることはできません。

この記事を読んでいただき、資金繰りの安定化につながることを願っています。

【書式のテンプレートをお探しなら】