コミットメントラインを用いた企業の資金調達

1 はじめに

今回は、コミットメントラインを用いた企業の資金調達方法を取り上げ解説します。

企業の資金調達方法は様々ですが、中小企業を中心に、依然として銀行をはじめとした金融機関からの借入れが大半を占めています。

ただ、融資の審査にあたっては、不動産を担保に入れることや個人保証をつけることなどが融資実行の条件とされることも多く、また、審査に時間がかかったり、場合によっては融資を断られたりすることもあります。金融機関から融資を断られ企業が運転資金を調達することができなくなると、多くの場合、企業は倒産してしまいます。

企業はコミットメントラインを活用することによって、金融機関による融資審査に伴う各種デメリットや景気の変動といった市場環境の変化に伴うデメリットを回避することが可能となり、円滑に資金を調達することができます。

2 コミットメントラインの概要

(1)コミットメントラインの概要

コミットメントラインとは、金融機関と取引先があらかじめ設定した期間、融資枠、融資条件の範囲内で、取引先の請求にもとづき、金融機関が融資の実行を約束するというものです。すなわち、コミットメントライン契約が締結されると、一方的な意思表示によって金銭消費貸借契約を成立させることができる権利が取引先に付与されるため、取引先の安定的な経常運転資金の確保に資することや、市況の悪化といった不測の事態への事前対応に利用することができます。

なお、コミットメントラインには大きく2つの手法が存在します。

まず、金融機関と取引先が個別に融資枠につき契約をする方法である「バイラテラル方式」があります。この方式は、一つの金融機関との間で個別に融資枠を設定するため、枠自体は多くても数千万円単位と少額になる傾向があります。

次に、複数の金融機関(シンジケート団)から同時に融資枠を設定したうえで借入れを行う方法である「シンジケート方式」があります。この方式はシンジケート団組成の形態に応じてさらに、「ジェネラル・シンジケーション方式」(幅広く参加金融機関を募集してシンジケート団を組成する方法)と「クラブ・ディール方式」(既存取引金融機関といった限られた金融機関でのみシンジケート団を組成する方法)に分かれます。ただ、いずれにしてもシンジケート団を組成しているため、それぞれの金融機関との間で個別に契約条件の交渉や返済をする必要がなく、枠自体も複数金融機関が同時に融資をするため、通常は億単位になります。

(2)コミットメントラインのメリット・デメリット

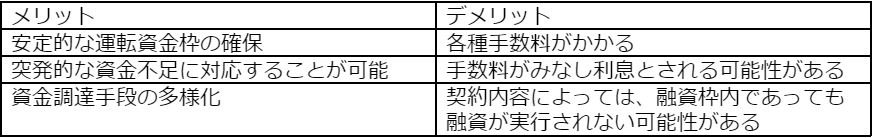

以下では、コミットメントラインのメリットとデメリットについて、表を用いて簡単に整理したいと思います。

【コミットメントラインのメリット・デメリット】

【メリット】

コミットメントラインのメリットは前述したとおり、あらかじめ金融機関との間で融資枠を設定することができることに尽きます。

つまり、あらかじめコミットメントライン契約を締結しておけば、基本的に企業は枠内でいつでも金融機関から借り入れをすることが可能となるため、融資審査に伴うリスクやコストを回避しつつ、安定的な運転資金を調達することや突発的な資金需要に対応することが可能となります。

また、コミットメントラインにもとづく借入れによる資金調達方法が確保されていれば、同手段を確保しつつ、より有利な資金調達手段を検討・実行することで資金調達手段の多様化を図ることも可能となります。

【デメリット】

コミットメントラインのデメリットは、借入れに伴う利息の支払いに加えて各種手数料を支払わなければならないことです。

コミットメントライン契約における手数料の収受方法には大きく2つの手法が存在します。

すなわち、貸付極度額から貸付実行額を差し引いた未使用貸付極度額に対して一定率の手数料を取る「コミットメント・フィー方式」と、貸付実行額にかかわらず、貸付極度額に対して一定率の手数料を取る「ファシリティ・フィー方式」です。

ファシリティ・フィー方式の場合は、融資枠全体に対する手数料を支払わなければならないため割高なものとなります。なお、手数料が利息制限法上のみなし利息とされる可能性については後述します。

また、コミットメントライン契約は、基本的には枠内でいつでも金融機関から借り入れをすることができる契約であるとされていますが、たとえば、同契約内で「融資実行前提条件」といった条項が盛り込まれているような場合には、かかる条件を満たさないと融資は実行されません。つまり、契約内容によっては、コミットメントラインの最大のメリットである適時融資を受けることができるというメリットが減衰することを意味します。

3 コミットメントラインの法的問題点

~コミットメントライン手数料と利息制限法および出資法の上限利率規制~

前述したとおり、コミットメントライン契約では、コミットメント・フィーやファシリティ・フィーといった手数料がかかります。

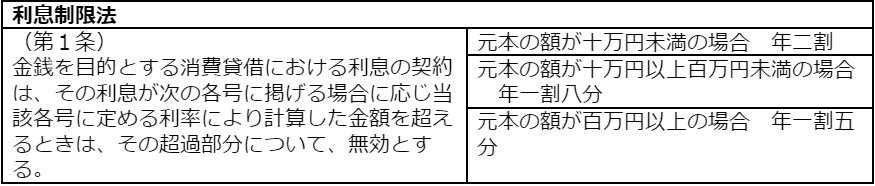

利息制限法3条は、「金銭を目的とする消費貸借に関し債権者の受ける元本以外の金銭は、礼金、割引金、手数料、調査料その他いかなる名義をもってするかを問わず、利息とみなす」と規定しており、コミットメントライン契約における手数料がみなし利息であるとして利息制限法や「出資の受入れ、預り金及び金利等の取締りに関する法律」(以下、「出資法」という)が適用される可能性があります。

利息制限法が定める上限金利は以下の通りです。

また、出資法は、業として行う貸付けについて、年20%を超える利息の契約を禁止しています(出資法5条)。

利息制限法が定める上限金利を超過する場合は、超過部分は無効となります(利息制限法1条)。出資法に違反した場合は、刑事罰(5年以下の懲役もしくは1000万円以下の罰金、またはこれを併科)が科されることとなります(出資法5条)。

このように、コミットメントライン契約については、同契約にもとづき銀行が受け取る手数料について、手数料率の設定次第で元々の利息と手数料を合算することで上限金利を超過する可能性、すなわち、かかる手数料が利息制限法や出資法のみなし利息に該当するか否かが問題とされていました。

この問題については、コミットメントライン契約の利用普及が妨げられることは妥当ではないとの理由から、「特定融資枠契約に関する法律」(以下、「特定融資枠契約法」という)が1999年に制定され、対応がなされました。

4 特定融資枠契約法

コミットメントライン契約自体を定義づける規定は存在しませんが、特定融資枠契約法は、「特定融資枠契約」を以下の通り規定しています。

一定の期間及び融資の極度額の限度内において、当事者の一方の意思表示により当事者間において当事者の一方を借主として金銭を目的とする消費貸借を成立させることができる権利を相手方が当事者の一方に付与し、当事者の一方がこれに対して手数料を支払うことを約する契約

(特定融資枠契約法2条1項柱書)

そのうえで、特定融資枠契約を締結するときに意思表示により借主となる当事者の一方が、

①会社法上の大会社

②資本金が3億円を超える株式会社

③最終事業年度末日における純資産の額が10億円を超える株式会社

④金融商品取引法上の監査証明を受けなければならない株式会社で有価証券を発行しているもの

⑤①~④の子会社

⑥保険業法に規定される相互会社

⑦資産流動化法上の特定目的会社

などと規定されています(同項1~13号)。

特定融資枠契約法は、特定融資枠契約における手数料について、利息制限法3条(みなし利息)および6条(みなし利息の特則)の規定や、出資法5条の4第4項(利息および保証料の計算方法)の規定は適用しないと規定しています(同法3条)。

このように、特定融資枠契約法が特定融資枠契約の契約主体を限定している理由は、経済的立場の弱い借主を保護するという利息制限法や出資法の趣旨から、借主が比較的大規模な企業であれば十分な経営基盤と貸主に対する交渉能力を有すると考えられ、特定融資枠契約を使った暴利行為を受けるといった弊害の可能性が低くなるからとされています。

5 おわりに

以上、コミットメントラインを用いた企業の資金調達について、コミットメントラインの概要とコミットメントラインの活用にあたって注意すべきポイントを中心に解説しました。

コミットメントラインは中小企業も利用可能ではありますが、4で述べたとおり、利息制限法および出資法が適用除外となる特定融資枠契約法の対象企業からすると、基本的には大企業向けの制度であるといえるでしょう。

また、コミットメントライン契約を締結することができれば資金調達に関する問題がまったくなくなるわけでもありません。2で述べたとおり、コミットメントライン契約の内容次第では、たとえ融資枠内であっても融資を実行してもらえない可能性もありますし、コミットメントライン契約の更新時期に更新されず、更新されると見込んでいたコミットメントライン契約に基づく資金調達計画が頓挫するリスクもついて回ります。

企業が活動する以上、いかにして効率的に運転資金を調達するのかという課題からは離れることができません。企業は、多種多様な資金調達手段一つ一つのメリット・デメリットをきちんと精査したうえで、自社に最適な答えを選択する必要があります。コミットメントラインに基づく資金調達もその一つの選択肢となるでしょう。