創業時の事業計画書策定のポイント①

「いざ創業したけれども資金が足りない」

創業する際には様々な出費が生じ、資金が足りない場合は金融機関に創業融資の申込をすることが多いと思います。

創業融資の審査に際しては、事業計画書が大きなポイントになります。

「創業時の事業計画書のポイント」について3回に分けて解説していきます。

1.事業計画書が重要である理由とは?

創業融資の際に、事業計画書が融資の可否を大きく左右すると言われています。

しかし、なぜ事業計画書が重要な意味合いを持つのでしょうか?

創業融資の審査ポイントと合わせて、「事業計画書」について考えてみましょう。

(1)創業融資の審査ポイント

創業融資の際に一番意識しなければならないことは「事業実績が無い」ということです。

事業を複数年行っている事業者の場合は、法人であれば決算書、個人事業主であれば確定申告書から融資審査を行います。

過去の決算書または確定申告書を徴求し、収益性、安全性、効率性について分析していきます。決算書などの数値から融資対象先を分析することを「定量分析」と言います。

これに対して、経営者の経営手腕や経営方針など決算書などには出てこない数値以外の部分を分析することを「定性分析」と言います。

通常、融資審査は「定量分析」「定性分析」の両面から行われます。

しかし、創業融資の場合はどうでしょうか?

創業融資の場合は、事業実績が無いケースが多いために「定量分析」を行うことが難しく、「定性分析」を中心に融資審査が行われます。

つまり、創業融資の場合は、「あなたがどんなビジネスをするのか」「創業した経緯」「創業して実現したいこと」「経営に対するビジョン」などのビジネスプランから審査が行われるのです。

そのビジネスプランを把握するために作成される資料が事業計画書です。

ビジネスプランが素晴らしいものでも、事業計画書に上手く表現できない場合、金融機関に内容が十分に伝わらない可能性があります。

このことからも、事業計画書が創業融資において重要な位置づけにあることが分かっていただけると思います。

(2)事業計画書には何を書けば良いのか?

「事業計画書と言われても、何を書けば良いか分からない」という事業者の方もいるのではないでしょうか。

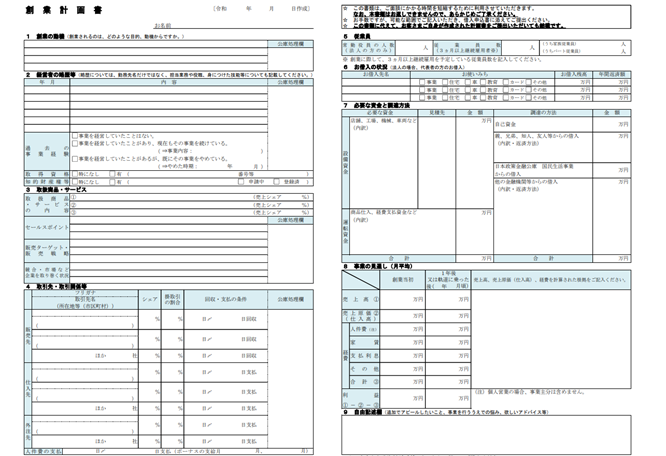

創業融資の場合は、申込を行う金融機関ごとに事業計画書のフォーマットが定められています。ここでは、「新創業融資制度」など、創業した事業者に対して手厚い融資制度を有する日本政策金融公庫の創業計画書を基に解説していきます。

(3)事業計画書を策定する意義

事業計画書は創業融資の申込をするためだけに作成する書類ではありません。

そもそも「何も計画せずに勢いで創業する事業者」と「綿密に計画を立てた上で創業する事業者」とでは、事業が成功する確率はどちらの事業者が高いでしょうか。

事業計画書を見れば、用意周到に計画を立てた事業者なのか、勢い任せで開業した事業者なのか、すぐに分かります。

また、事業計画書は「ご自身のビジネスの写し鏡」です。事業計画書を真剣に作成するということは、ご自身のビジネスと真剣に向き合うことを意味します。

頭の中で漠然とイメージしていたことを事業計画書に落とし込むことで、客観的にビジネスモデルを見直すことができます。そして「あなたのビジネスにおける強みや弱み」や「検討すべきこと」が浮き彫りになります。

このように事業計画書に向き合うことで、あなたのビジネスモデルを磨き上げることが可能になります。

2.事業計画書の具体的なポイント

ここからは日本政策金融公庫の創業計画書に沿って、具体的な事業計画書策定のポイントを説明していきます。

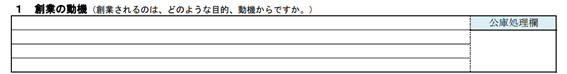

(1)創業の動機

この項目では「創業する目的や動機」を聞かれています。

具体的なポイントについて説明していきます。

①目的や動機が明確か?

創業するということは、「事業を通して実現したいこと」があるからだと思います。

「事業を通して実現したいこと」、つまり経営ビジョンが明確でないまま創業した場合は、成功する確率は低いと言えます。なぜなら、経営ビジョンが明確でない場合、提供する製品・サービスも他社と同じような内容になり、差別化することが難しくなるからです。

経営ビジョンを明確にすることで、「このビジネスは面白い」「他の企業では行っていないビジネスだ」と、他社とは差別化したビジネス展開が可能になります。

また、「創業に対する熱い想いがあるか」という視点も重要です。創業後は様々な困難に直面します。金融機関の担当者は過去に「創業後、すぐに倒産などに追い込まれる事業者」を山ほど見てきています。「事業を通してやりたいこと」が明確であれば、様々な苦難に直面しても熱い想いを持って立ち向かうことが出来ます。

事業計画書を通して、あなたの熱い気持ちを伝えることはとても大切なことです。

②強みや経験を活かしているか

創業するにあたり、過去の経験や強みが活かせる動機や目的であることが望ましいです。

創業融資においては、事業計画書や事業者とのヒアリングを行い、「事業の成功可能性」や「融資金が返済可能か」を判断します。当然、代表者が創業する業種に精通していれば、成功確率は高くなります。

「老舗の料亭で板前として10年勤務した職人が独立して飲食店を出店するケース」と「飲食店の経験が全くない人が趣味の料理の腕前を活かして出店するケース」では、どちらの事業者に融資をしますか?

実際には、どちらの事業者が成功するかは未来のことなので分かりません。しかし、「老舗の料亭で修行した板前」の方が、今までの経験や強みを活かせると判断するのではないでしょうか。

創業計画書において社長の知識や経験を意識的にアピールすることが重要なポイントです。

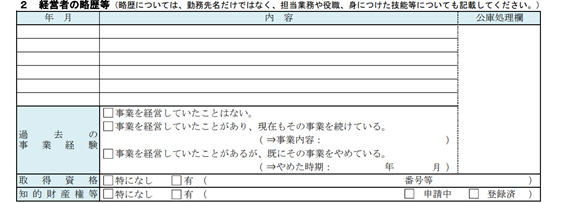

(2)経営者の略歴等

「経営者の略歴等」と聞いて、履歴書の職歴をイメージする方も多いかもしれません。

ただし、日本政策金融公庫の創業計画書には「略歴については、勤務先名だけではなく、担当業務や役職、身につけた技能等についても記載してください。」と書いてあります。

これは、ただ職歴を書くだけではなく、あなたのセールスポイントを書く欄であるとも言えます。

また、「創業の動機」とも内容がリンクすることが求められます。過去の勤務先において担当していた「業務経験」や「身につけたスキルを活かす」ことは、間違いなく創業の動機になるはずです。

結論としては、今まで経験してきた経験や強みをアピールすることが、あなたのビジネスの成功確率が高いことへの裏付けとなります。

<経営者等の略歴に記入すべきこと>

- 創業するビジネスと関連する経験を積んでおり、業界を熟知していること。

- 過去の勤務先での売上実績→新たなビジネスでも売上可能性が高いことをアピールする。

- 身につけたスキル→業界での専門性があることをアピールする。

- 過去の勤務先での担当業務や役職→単に担当業務や役職を書くのではなく、あなたが業務で成し遂げたことを具体的に書く。

「過去の事業経験」については、ありのままを書きましょう。

「事業を経営していたことがあるが、既にその事業をやめている。」という欄があり、素直に記入したら融資の承諾が下りないかもしれないと思うかもしれません。

しかし、金融機関はあらゆるネットワークを持っており、過去の倒産歴などは分かります。

日本政策金融公庫においても、「再挑戦資金(再チャレンジ支援資金)」として廃業歴等のある方で創業に再チャレンジする方向けの融資制度があります。

一概に廃業といっても、様々な背景があるはずです。廃業した時の背景や要因などを融資担当者に話すことをお勧めします。

「取得資格」「知的財産権等」についてはあなたのアピールポイントになります。

資格を活かして創業となれば、事業の成功確率を上げるアピールになります。

また特許や実用新案権を持っていれば、事業を有利に進めることが可能になります。

3.最後に

今回は「創業時の事業計画策定のポイント①」ということで、「事業計画書の概要」「創業動機、経営者の略歴の記入ポイント」について解説してきました。

創業する際には「熱い想い」を持っていると思います。事業計画書から「熱い想い」が金融機関に伝われば、創業融資の成約率は飛躍的に高まります。

是非、あなたの強みをアピールする意気込みで事業計画書を作成しましょう。

次回は、「取扱商品・サービス」「取引先、取引関係等」について解説していきます。