第4回:青色申告決算書の記入例と記入のポイント

確定申告のコラム、4回目では青色申告決算書がテーマとなります。

青色申告決算書を記載するうえでのポイントについて、豊富な画像とともに詳しく解説しています。

内容が複雑で難しいイメージのある青色申告決算書ですが、本コラムを読んで書き方を身に付けましょう。

【関連記事はこちら】

決算書の記入例

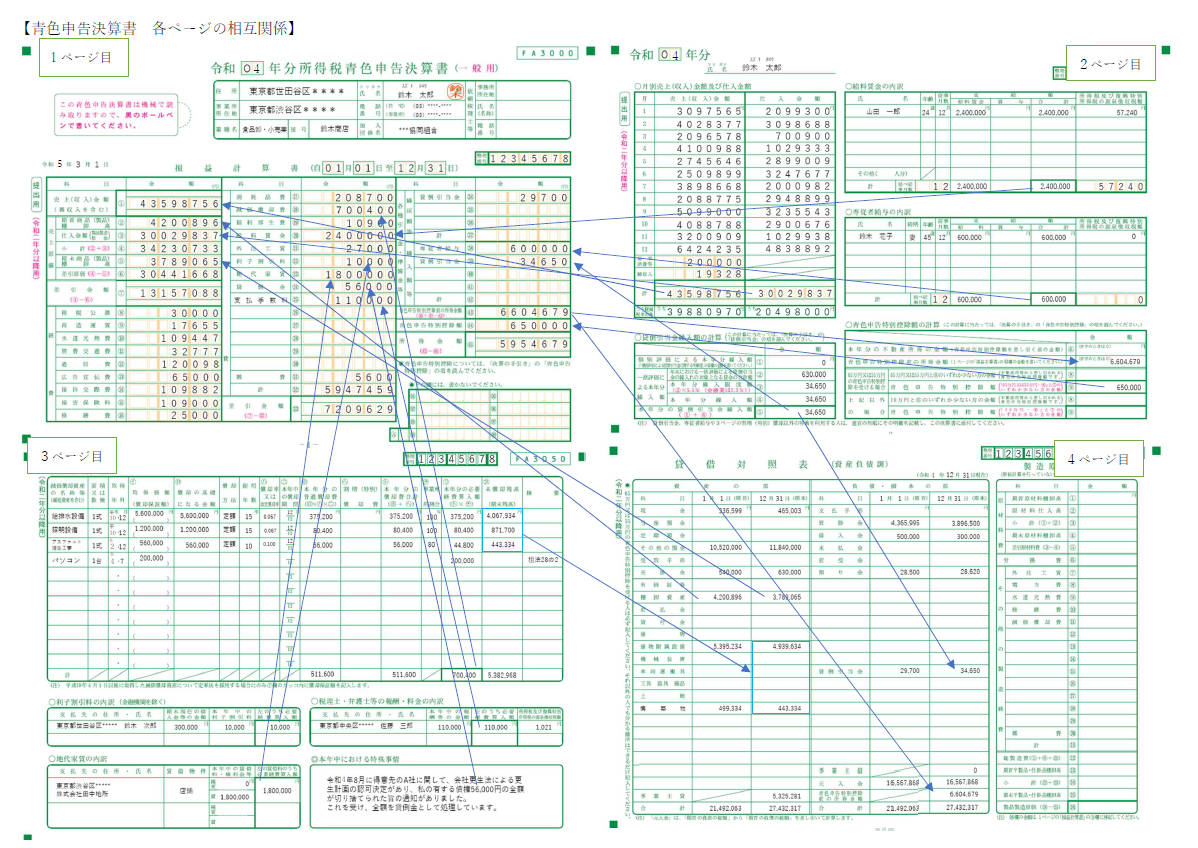

実際に青色申告決算書を記入してみましょう。青色申告決算書は以下の4枚で構成されています。それぞれのページに特に名前はありません。例えば1ページ目のことは、青色決算書1ページ目などと呼ばれます。

青色申告決算書の構成

1ページ目

- 基本情報に関する項目

- 損益計算書

2ページ目

- 売上・仕入の月別金額

- 給料賃金・専従者給与の内訳

- 貸倒引当金繰入額の計算

- 青色申告特別控除額の計算

3ページ目

- 減価償却費の計算

- 利子割引料・地代家賃・報酬等の内訳

- 本年中における特殊事情

4ページ目

- 貸借対照表

- 製造原価の計算

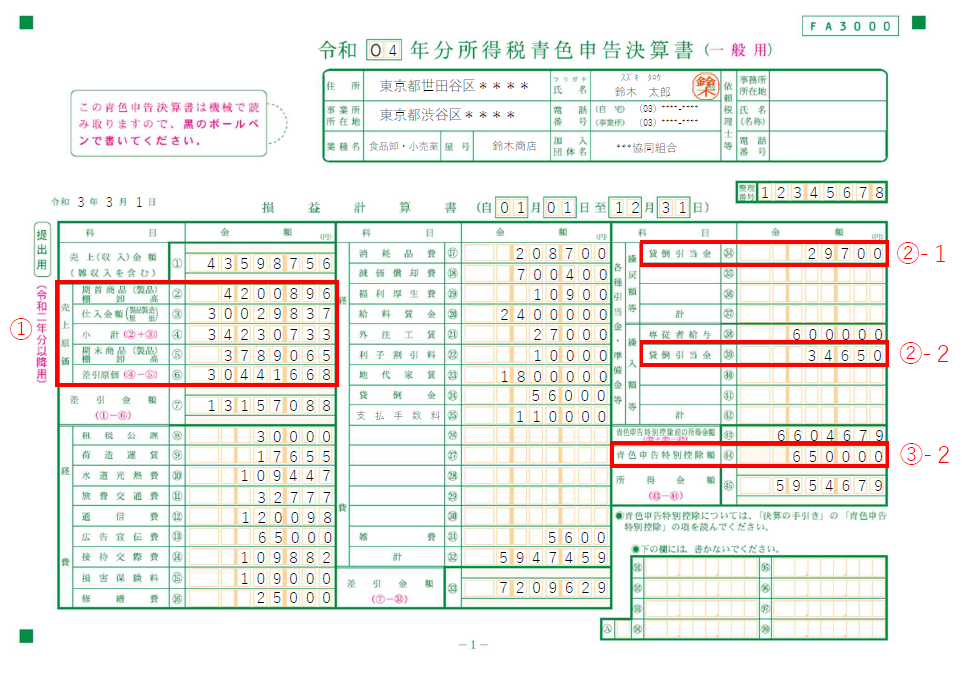

【青色申告決算書 1ページ目】 ※画像をクリックすると、大きな画像が表示されます。

記載のポイント

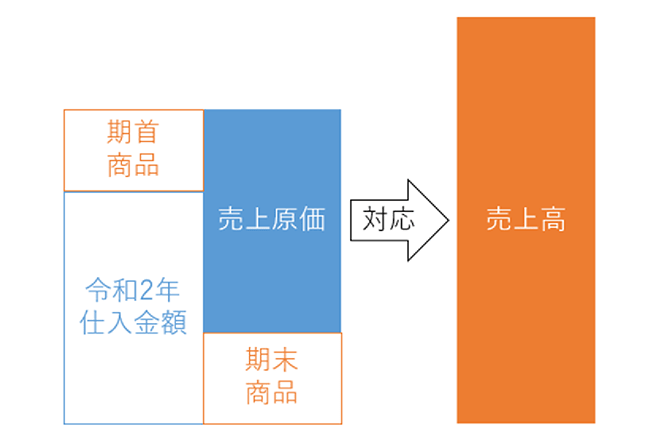

① 売上原価の計算

ここでは、売上に対応する原価を計算しています。

具体的には、年初にあった商品原価に、期中仕入をした商品をプラスし、期末に残ってる商品原価を引きます。そうすると、売上に対応する商品原価が算出されます。これを売上原価といいます。

売上原価を算出するうえで重要なのは、期末に残っている商品を正確に把握しておく必要があるということです。このため、一般的には、12月31日時点で、どの商品が何個残っているかを一覧にした棚卸表というものを作成しておきます。

内容としては、品目、数量、価格の3点は記入したいところです。

【イメージ】

② 貸倒引当金の繰戻と繰入

貸倒引当金とは、将来にわたって、ある程度の金銭債権が貸し倒れることを想定して、あらかじめ費用として計上した金額です。青色申告の個人事業主であれば、計上できます。計上金額は年末時点の金銭債権(売掛金、貸付金等)の5.5%(金融業の場合は3.3%)です。

手順としては、前年度に計上した貸倒引当金を、(②-1)戻入額等の貸倒引当金に記載します。

次に、申告年度末の金銭債権残高に5.5%を乗じて、その金額を(②-2)の繰入額等の貸倒引当金に記載します(青色申告決算書2ページ目の左下にて計算)。

繰戻とは、前年に計上した貸倒引当金を利益計上することです。逆に、繰入は、当期に計算した貸倒引当金を経費計上することです。貸倒引当金を計上する場合は、毎期この作業を行うことになります。

理由がない限り、今年はやめておくなどは、原則できません。逆に、毎期計上しないことも、もちろん可能です。

③ 青色申告特別控除額

ここに青色申告特別控除額を記入します。金額は事業主の帳簿の記載状態、内容、e-Taxにて申告を行うのかなどによって異なりますが、65万円、55万円、もしくは10万円になります(2ページ目の右下にも記載する箇所あり)。

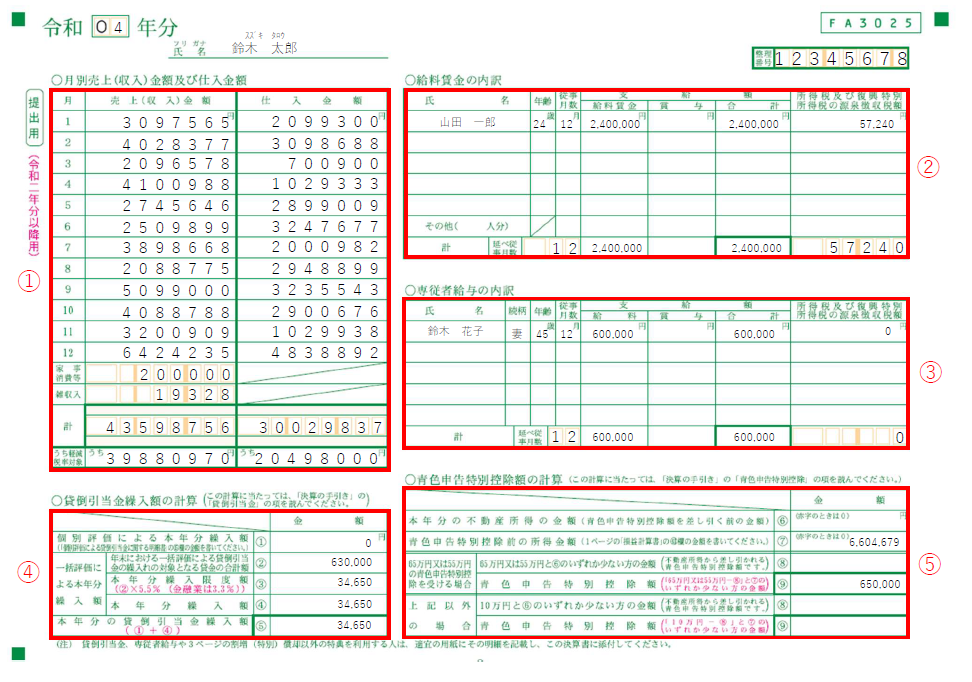

【青色申告決算書 2ページ目】 ※画像をクリックすると、大きな画像が表示されます。

記載のポイント

① 月別売上(収入)金額及び仕入金額

月別の売上金額と仕入金額を記載します。売上に関しては、家事消費した金額と、雑収入を記載します。

家事消費とは、仕入を行ったが、その商品等を自分で消費した場合です。食品だとよくあることだと思います。

雑収入とは、本業以外の収入を記載します。一般的な例ですと、キャッシュレス還元などの入金額、持続化給付金や休業協力金などの入金額が該当します。

軽減税率対象金額も記載します。会計ソフトを使って消費税の入力もしていればすぐに分かる金額ですが、そうでないと、算出するのに骨を折ると思います。

② 給料賃金の内訳

給与を支払った人の氏名、勤務月数、年齢、支給額、給与から預かった源泉所得税をすべて記載します。書ききれない分はその他の箇所にまとめて記載します。

なお、通常は、支給額の多い順に個別記載します。

③ 専従者給与の内訳

青色事業専従者として給与を支払った人の情報を記載します。情報の内容は、続柄が追加された以外、②と同様です。

④ 貸倒引当金繰入額の計算

1ページ目に記載する貸倒引当金の繰入金額を、ここで計算します。

⑤ 青色申告特別控除額の計算

事業所得に対して適用する青色申告特別控除額を計算します。「65万円などと決まっているのではないの?」と思われるかもしれません。

例えば、事業所得のほかに不動産所得がある場合は、特別控除額を不動産所得から先に引くというルールがあります。この場合、不動産所得から引いた残額を事業所得から引くため、ここでいったん計算が必要になります。

このほかに、特別控除を引く前の事業所得が65万円未満だった場合には、65万円を引くことができないので、ここで限度額をいったん計算して、1ページ目に反映することになります。

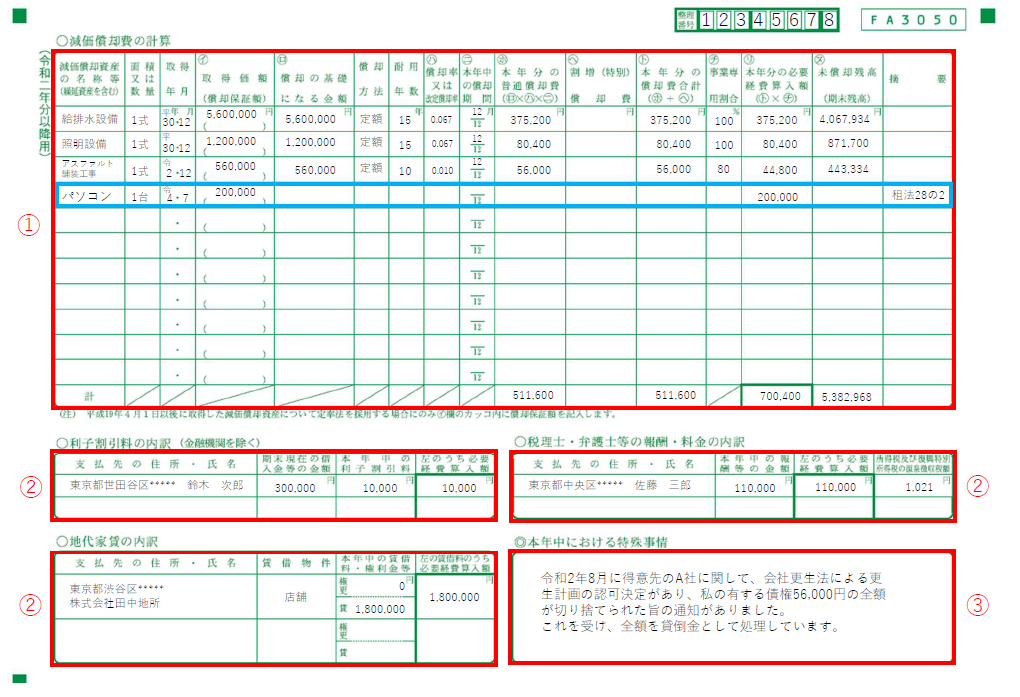

【青色申告決算書 3ページ目】 ※画像をクリックすると、大きな画像が表示されます。

記載のポイント

① 減価償却費の計算

減価償却は奥が深いです。おそらく全部説明させていただこうとするとコラム10回分に相当するくらいです。ここでは重要なポイントのみ記載させていただこうと思います。

名称等

決まった書き方はありませんが、その資産がどのようなものかが分かるような記載をお願いいたします。誰が見ても分かるように書いたほうがいいです。適当に名前を付けると、1年後に本人ですら内容が分からなくなるということも、よくあります。

面積又は数量

1台、1基といった数量単位等を記載します。

定額法と定率法

1ページ目に記載する減価償却費を計算します。個人の減価償却計算方法は「定額法」が基本となります。このほかに「定率法」といって早く償却できる方法もありますが、このような方法を使いたい場合は、税務署への届け出が必要になります。

【定額法の計算方法】

減価償却費 = 取得価格 × 償却率 × (本年中の償却月数 / 12月)

耐用年数と償却率

耐用年数は法律で決まっていて、その年数は資産の種類により異なります。代表的な資産の耐用年数を下に記載します。基本的にはこれらの年数に渡り、減価償却費を計算し、費用として計上していきます。

なお、償却率は、償却の基礎になる金額に乗ずる数字です。

【計算例】

|

耐用年数15年 |

1/15 = 0.067(小数点第4位四捨五入) |

|

耐用年数10年 |

1/10 = 0.100 |

【主な資産の耐用年数表】

|

資産 |

耐用年数 |

償却率 |

|---|---|---|

|

パソコン |

4年 |

0.250 |

|

サーバー |

5年 |

0.200 |

|

ソフトウェア(HP作成など) |

5年 |

0.200 |

|

軽自動車 |

4年 |

0.250 |

|

普通自動車 |

6年 |

0.167 |

|

事務机、キャビネット(金属製) |

15年 |

0.067 |

|

冷蔵庫 |

6年 |

0.167 |

エアコンの耐用年数は?

法定耐用年数は資産の種類ごとに決められていていますが、その資産の能力規模や形態によっても年数は分かれます。

自動車を、軽自動車は4年、普通自動車は6年と記載しましたが、耐用年数表上はこんなに簡単に記載されていません。

軽自動車は、「自動車で、かつ小型車。排気量が0.66ℓ以下のもの → 4年」、普通自動車は、「自動車で、小型車でもなく、貨物自動車でもない。報道通信用のものでもない → 6年」という感じです。

エアコンはもっと複雑です。

ダクトで配管されていて、建物と一体化しているようなものは15年、その中でも冷凍機出力が22キロワット以下のものは13年、それ以外のものは6年になります。6年のものは、いわゆる家庭用エアコンが多いと思います。

大切なのは、「エアコン」というだけで耐用年数が決まるわけでなく、その形状や設置状況、出力などによって耐用年数が異なるということです。

耐用年数を間違えれば、税金が増えたり減ったりするので、その判断は慎重にしたいところです。私も判断に迷ったときは、実際に現場を拝見し、耐用年数を決定します。

購入単位のお話

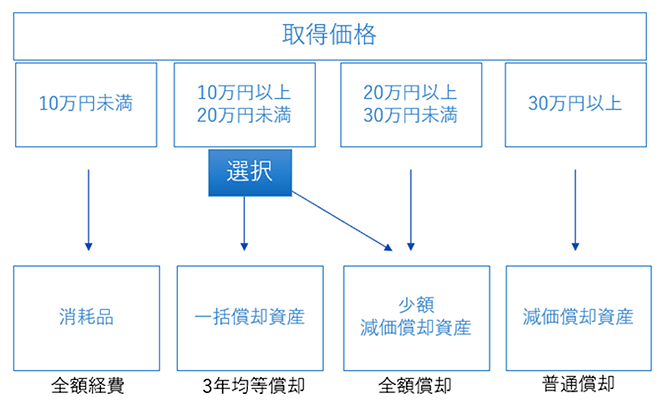

資産の金額の判定は重要です。なぜなら、その金額によって、全額経費の消耗品とするのか、少額減価償却資産にすることができるのか、通常の資産として計上すべきなのかなど、費用として計上できる金額が変わってきます。

減価償却資産は1台や1基あたりで判定すると記載しましたが、厳密には、通常取引される単位で判定するという考え方が正しいです。

応接セットのお話とカーテンのお話が有名なので、取り上げたいと思います。

テーブルと数個の椅子をセットで購入した場合、通常はこれらのセット価格を資産計上します。テーブルや椅子を別々に購入することもできる場合もあるとは思いますが、セット購入する場合は、セットによる効用を期待して購入すると考えられるためです。

飲食店を開業するために、賃貸した店舗のカーテンを購入したとします。1枚当たり20,000円で20枚購入しました。この場合、合計金額の40万円を資産計上すべきと考えられます。同じ空間を統一したカーテンで演出することを目的として購入したと考えられるためです。

このように、通常取引される単位は、機能をどのように発揮させることを予定しているかを考えて判定していくことになります。

少額減価償却資産

今回の例では、パソコンが30万円未満だったので、少額減価償却資産の特例を使ってみました。少額減価償却資産の特例とは、1単位当たり(1個、1台、1基など)30万円未満の資産であれば、購入し、使用を開始した事業年度に全額費用計上できる特例です。

ただし、この特例は年間300万円までという枠があります。例えば290万円までの枠を使用している状態とします。このときに11万円のパソコンセットを購入した場合、特例できません。合計300万円の枠をこえるからです。適用する資産の組み合わせによっては、300万円の枠を最大限に活用できることもありますので、気を付けたいところです。

一括償却資産

10万円未満は消耗品、30万円未満は少額減価償却資産、いずれも全額費用計上が可能になりますが、10万円以上20万円未満に該当すると、一括償却資産として選択することも可能です。

一括償却資産の減価償却方法は、3年均等償却になります。例えば12/31に購入・使用したとしても、3分の1を経費化できます。また、償却資産税の対象外という利点もあります。加えて、少額減価償却資産のような限度枠がありません。これらの特性を考えて選択していくことになります。

【資産計上の判定フローチャート】

償却資産税のお話

償却資産税という税金を聞き慣れない方も多くいらっしゃるかもしれません。固定資産税の一種と思っていただければよろしいと思います。固定資産税ですと、所有している土地や建物にかかってくる税金が思い浮かぶと思います。

対して償却資産税は、通常の減価償却資産、及び少額減価償却資産として計上した資産のうち、構築物、機械装置、備品、船舶、航空機、大型特殊車両、工具備品など、さまざまな資産が課税対象です。

① 償却資産とは

土地及び家屋以外の事業の用に供することができる資産で、その減価償却額又は減価償却費が所得税法の規定による所得の計算上、必要な経費に算入されるものをいいます。

② 申告について

毎年1月1日現在所有している償却資産の内容(取得年月、取得価額、耐用年数等)について、1月31日までに償却資産の所在する自治体(市役所、都税事務所、市税事務所等)に申告する必要があります。

③ 課税の仕組み

償却資産税は、取得価格から経過年数をもとに、税金をかけるための課税標準を算出します。課税標準に対して税率(100分の1.4)を乗じて、税額を算出します。

なお、課税標準が150万円未満の場合は課税されません。

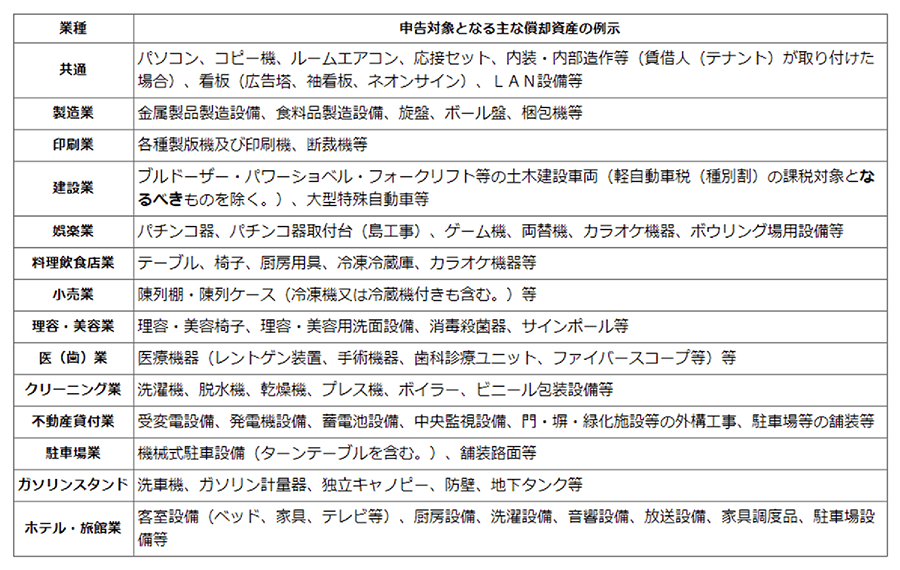

④ 償却資産の具体例

次の表は東京都主税局に掲載されている表です。

※画像をクリックすると、大きな画像が表示されます。

よくある間違いは、他人の建物に加えた造作工事などの申告漏れだと思います。固定資産の管理ソフトなどを使用している場合、内部造作を建物としている場合が多いと思います。これ自体は適正な仕訳だと思います。

ただ、建物に仕訳した状態で、償却資産の申告をすると、建物は償却資産税の対象外と初期値で決まっている場合が多く、内容を確認せずに申告すると、申告漏れになってしまいます。気を付けましょう。

引用・参考:東京都主税局「固定資産税(償却資産)」

各経費の内訳

各必要経費の内訳をご記入ください。

本年中における特殊事情

自由書式になっています。記載する内容も、事業者の方により変わってくると思います。私見ですが、ここには基本的に、特異な事象によって生じた、売上や経費に関しての計上根拠を記載することが望ましいと考えます。

今回の例の場合は、「貸倒金の計上に至った理由」を記載しました。具体的には、債権のある会社が会社更生法の適用によって、債権回収ができなくなった旨です。

このように記載しておけば、税務署の人が、1ページ目の貸倒金に疑問を持ったとしても、3ページ目のこの記載を見れば、計上要件に関しては納得してくれる可能性は高いと思われます(仮に、調査に至った場合は、会社更生法適用会社から送られてきた通知など、書面の提示を求められると思われる)。

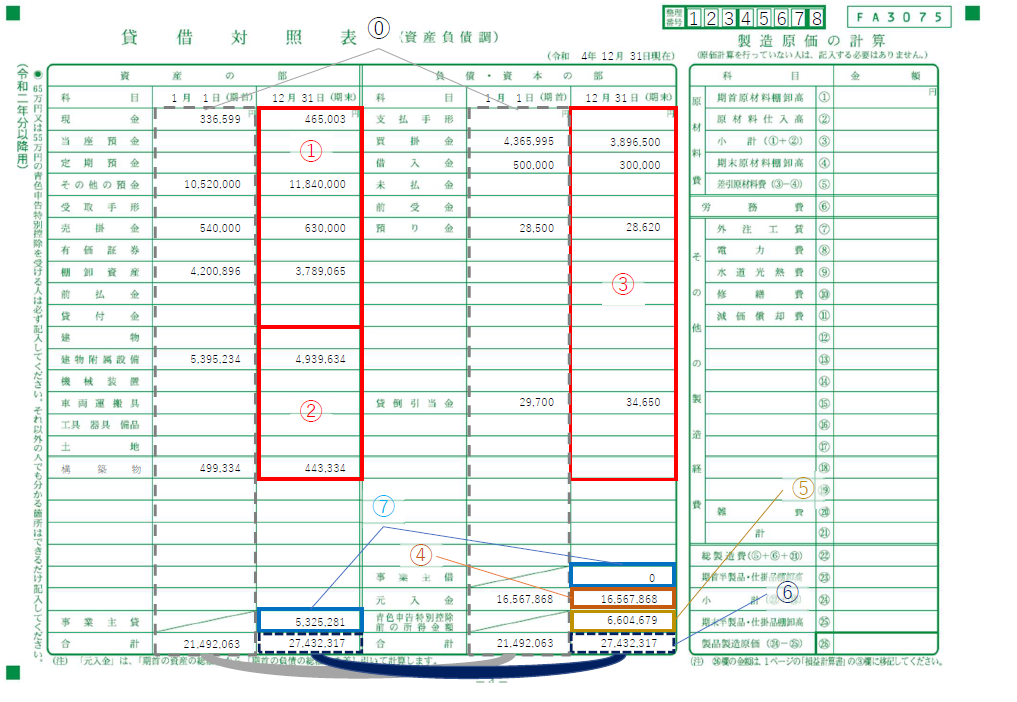

【青色申告決算書 4ページ目】 ※画像をクリックすると、大きな画像が表示されます。

記載のポイント

青色申告決算書4ページ目は、貸借対照表といいます。事業体の資産と負債・資本の状態を表したものになります。向かって左側が資産、右側が負債と資本です。

なお、青色申告特別控除金額65万円もしくは55万円を適用するためには必須書類になります。

手順としましては、昨年の貸借対照表から期首の数字を転記し、期末における資産負債の状態を記載していきます。記入したのちに比較すると、両者の合計金額は同額になります。

以下、記入のしやすさを重要視した順序に沿って解説いたします。

⓪ 期首時点の金額の記入

1月1日時点の金額は昨年度の貸借対照表をそのまま転記します。ご参考に今回の貸借対照表を翌年に繰り越すと、このようになります。

※画像をクリックすると、大きな画像が表示されます。

① 流動資産の記入

|

現金 |

現金の実際の期末残高を記入 |

|

その他の預金 |

普通預金などの期末残高を記入 |

|

売掛金 |

売上の未回収残高を記入(受取手形などは別段に記入) |

|

棚卸資産 |

期末時点で作成した棚卸表を基に記入 |

② 固定資産の記入

青色申告決算書3ページ目において記入した、期末残高を記入していきます。取得価格ではなくて、未償却残高です。価値の減少分も反映した資産の状態を示すことを求められているからです。

③ 負債の記入

|

買掛金 |

期末時点の仕入債務の未払額を記入 |

|

借入金 |

期末時点の借入残高を記入 |

|

預り金 |

従業員から預かった源泉所得税を記入 |

|

貸倒引当金 |

2ページ目で計算した金額を転記 |

④ 元入金の記入

過去の利益(所得)の蓄積額です。期首と同額を期末に記入します。

⑤ 所得金額(青色申告特別控除前)の記入

青色申告特別控除前の所得を記入します。今期の所得(利益)を資本として認識します。翌年度に繰り越すと、元入金に吸収されます。

⑥ 負債・資本 合計額の記入

次に負債・資本の合計額を計算します。計算結果は、27,432,317円です。この数字を合計欄に記入します。

⑦ 資産 合計額の記入

次に資産の合計額を計算します。計算結果は22,107,036円となります。⑥との差額は27,432,317円―22,107,036円ですので、5,325,281円となります。この金額を事業主貸に転記します。

合計は27,432,317円になりましたね。これを合計欄に記入してください。

事業主貸とは、事業体から、事業主が持って行った金額です。生活費などを引き出したりするとこちらの金額に蓄積される仕組みです。逆に、事業体が赤字で、事業主が経営資金を補填したりすると、この金額は減ります。仮にマイナスになった場合は、事業主借に数字が記入されます。

なお、会計ソフトなどで日々の取引を入力する際に、事業主が持って行った金額を事業主貸、逆に事業体に入金した金額を事業主借として処理していると、両方に金額が計上されます。

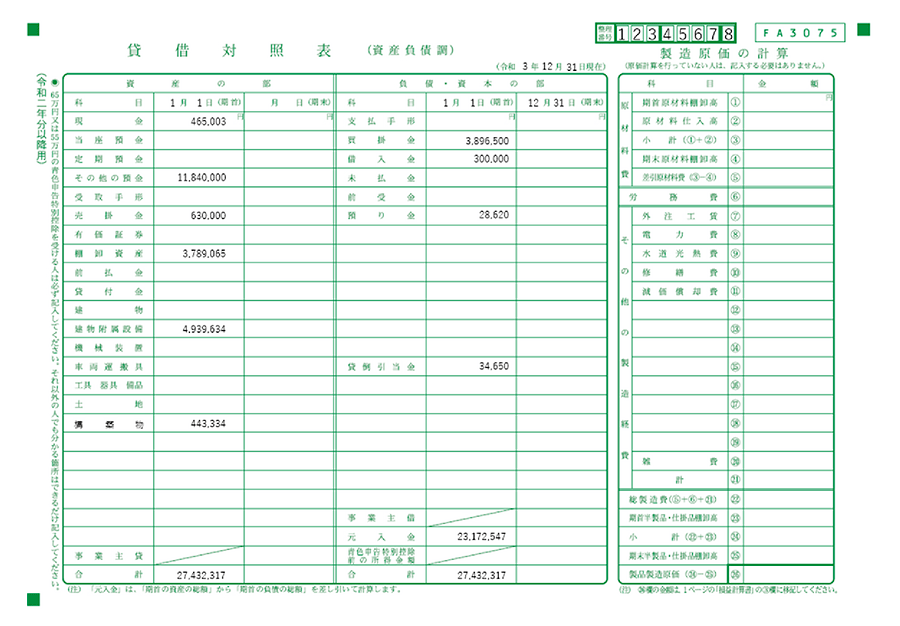

【青色申告決算書 各ページの相互関係】 ※画像をクリックすると、大きな画像が表示されます。

青色申告決算書の作成順序のお勧め

各ページの相互関係をご覧いただくと、2ページ目と3ページ目の結果を基にして、1ページ目(損益計算書)と4ページ目(貸借対照表)が作成されるのが、お分かりいただけると思います。

逆に、転記元のページに修正が発覚すると、転記先も修正が必要となり、非常に手間です。例えば、3ページ目の減価償却に関して、今年購入した資産を、通常の減価償却資産として計算していたが、少額減価償却資産に変更したとします。

そうすると、1ページ目の変更(減価償却費の増加)、及び4ページ目の変更(資産の帳簿価格の減少)が生じます。

余計な手間を省き、ミスのない完璧な決算書を作成するためにも、2ページ目と3ページ目に変更が生じないか入念な確認をしてから、1ページ目と4ページ目の作成に取りかかることをお勧めいたします。