第9回:寄付金控除(ふるさと納税)・扶養控除・配偶者控除などとそのやり方

第9回となる確定申告のコラム、今回は寄付金控除・障害者控除・勤労学生控除・扶養控除・配偶者控除について説明します。

実は、ふるさと納税も、寄附金控除の一つになります。

それぞれの控除の金額や対象はどのようになっているのでしょうか。それでは、図や表を用いて詳しく説明していきましょう。

寄附金控除とは

納税者が国や地方公共団体、特定公益増進法人などに対し、「特定寄附金」を支出した場合には、所得控除を受けることができます。これを寄附金控除といいます。

なお、政治活動に関する寄附金、認定NPO法人等に対する寄附金及び公益社団法人等に対する寄附金のうち一定のものについては、所得控除に代えて、税額控除を選択することができます。

寄附金控除の金額

その年に支出した特定寄附金の額の合計額 - 2千円 = 寄附金控除額

※特定寄附金の額の合計額は所得金額の40%相当額が限度です。

寄附金控除の対象団体

寄附金控除の対象となる寄附対象団体は、公益性の高い団体になります。以下、対象団体の例です。

- 国または地方公共団体

- 認定NPO法人

- 特定公益増進法人(独立行政法人、特殊法人等(日本赤十字社など)、学校法人、公益社団法人、公益財団法人 他)

- 政党、政治資金団体 など

なお、政党もしくは政治資金団体に対する寄附金、認定NPO法人等もしくは公益社団法人等に対する寄附金、震災関連寄附金のうち特定震災指定寄附金については、所得控除に代えて、税額控除の適用を受けることができます。

この場合、いずれか有利な方を選ぶことになります。

税額控除の金額

(寄附金額の合計額 - 2千円)× 掛率 = 寄附金特別控除額(税額控除)

掛け率は次の通りとなっております。

- ① 政党等寄附金:30%

- ② 認定NPO等:40%

- ③ 公益社団法人等:40%

※①から③の寄附金額の合計額は、原則、所得金額の40%相当額が限度

※①の特別控除額は所得税額の25%相当額が限度

※②から③の特別控除額の合計額は、所得税額の25%相当額が限度

寄附金控除で気を付けたいこと

寄附金控除は、その寄附をする対象団体によって、計算が異なります。また、ご自身の所得によって、所得控除や税額控除を受けられる金額が変わります。

寄附を行う前に、どのような優遇を受けられるのかを確認し、金額をシミュレーションしてから、寄附を行うようにしたいです。

引用・参考:国税庁「一定の寄附金を支払ったとき(寄附金控除)」「寄附金を支出したとき」

ふるさと納税

ふるさと納税も、寄附金控除の一つです。通常の寄附金控除が適用される寄附と異なる点は、一定の限度額を超えない限り、寄附金額から2,000円を引いた金額が、所得税及び住民税から控除されます。

これだけを見ると2,000円損をする計算になってしまいます。ただ、寄附をされた各自治体から「返礼品」が送られてきますので、その分だけ得をするという仕組みになっています。

なお、現在では、返礼品の相場は寄附額の3割程度に制限されています。

ふるさと納税の限度額

限度額に関しては、各サイトで、年収と扶養の構成などをもとに、一覧で公表されている場合が多いです。ここでは、なるべく正確に把握する方法をご紹介していきたいと思います。

なお、今年も前年の所得とあまり変わらないという前提で、前年の限度額を求めて、今年の目安とする方法です。

【計算式】

(住民税所得割額 × 0.2)÷(0.9 - 所得税率 × 1.021)+ 2,000円(自己負担額)

上記金額を超えない金額が、自己負担額2,000円で全額控除できる金額の目安になります。

※所得に変動がある場合、他の所得控除がある場合、他の税額控除が適用される場合などは、限度額が変動します。寄附を行う年度の詳細な限度額をお知りになりたい方は、本年の所得をもとに、各自治体や税理士等にお問い合わせください。

【必要な情報】

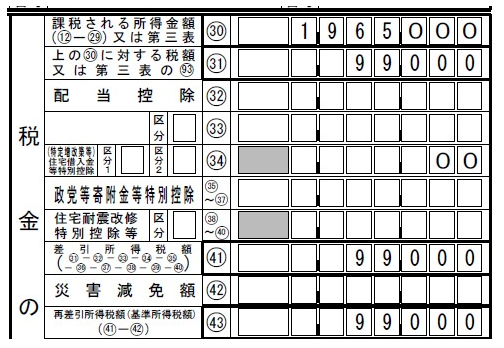

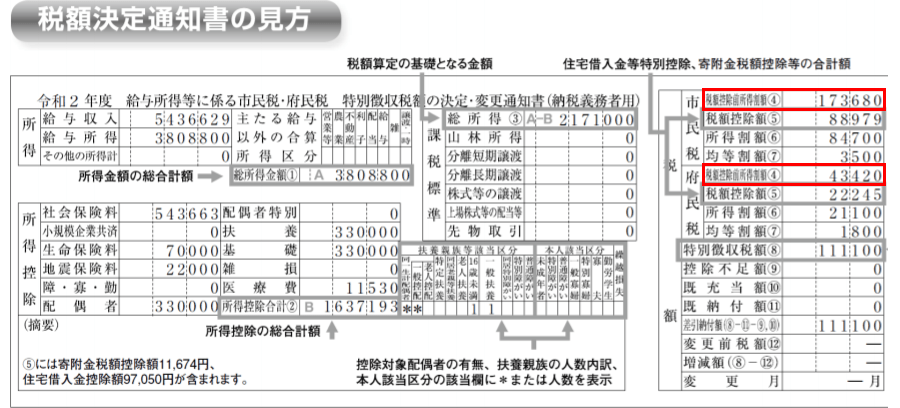

① 所得税率(前年の確定申告書より確認)

② 住民税所得割額(6月頃に役所から送付される課税決定通知書より確認)

確定申告書右上の「課税される所得金額」より、所得税の速算表と照合し、適用される所得税率を確認します。

この場合、196.5万円なので、所得税率は10%となります。

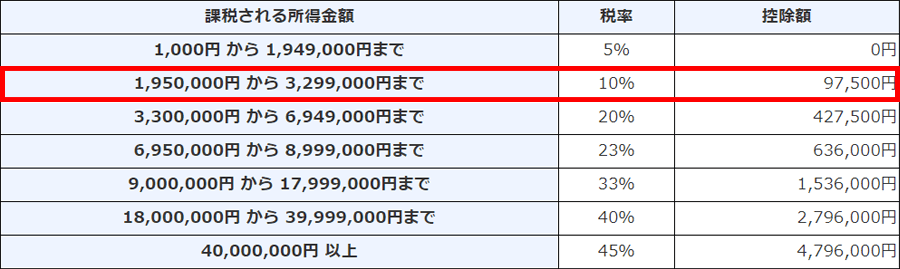

③ 住民税所得割額

※画像をクリックすると、大きな画像が表示されます。

※サンプルは令和2年度のものになります。

引用:大阪市「特別徴収税額の決定・変更通知書(納税義務者用)の見方」

毎年6月頃に役場から届く、課税通知書を確認します。税額計算の箇所の「税額控除前所得割額」の合計額を求めます。

この場合、173,680円 + 43,420円となり、217,100円となります。

【計算式】

(住民税所得割額 × 0.2)÷(0.9 - 所得税率 × 1.021)+ 2,000円(自己負担額)

上記情報をもとに、計算式に当てはめます。

(217,100円 × 0.2)÷(0.9 - 0.1 × 1.021)+ 2,000円

=43,420円 ÷ 0.7979 + 2,000円

=56,417円(目安金額)

障害者控除とは

納税者自身、同一生計配偶者(注)又は扶養親族が、所得税法上の障害者に当てはまる場合には、一定の金額の所得控除を受けることができます。これを障害者控除といいます。

なお、障害者控除は、扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されます。

(注)同一生計配偶者とは、合計所得金額が48万円以下である人をいいます。(青色専従者を除く)

【障害者控除の対象となり得る人】

- 納税者本人

- 配偶者

- 扶養親族

障害者控除の金額

障害者控除の金額は次の通りとなります。

|

区分 |

控除額 |

|---|---|

|

障害者 |

27万円 |

|

特別障害者 |

40万円 |

|

同居特別障害者(※) |

75万円 |

障害の度合いによって、特別障害者もしくは(一般)障害者に区分されます。また、特別障害者と同居している場合には、更に所得控除が増加します。

障害者控除の対象条件

実務的には、障害者手帳の有無を確認します。障害者手帳がある場合は、身体もしくは精神の区分と、その級数を確認します。

精神障害者1級の場合、もしくは身体障碍者1級又は2級の場合は特別障害者として判定します。次の表のうち(3)と(4)の判定です。

その他の場合に関しては、現状をヒアリングし、その他の場合に当てはまる可能性を検討します。

(1)精神上の障害により事理を弁識する能力を欠く常況にある人

➡すべての人が特別障害者

(2)児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人

➡重度の知的障害と判定された人は特別障害者

(3)精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人

➡障害等級が1級と記載されている人は特別障害者

(4)身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人

➡障害の程度が1級又は2級と記載されている人は特別障害者

(5)精神又は身体に障害のある年齢が満65歳以上の人で、その障害の程度が(1)、(2)又は(4)に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人

➡特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている人は特別障害者

(6)戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人

➡障害の程度が恩給法に定める特別項症から第3項症までの人は特別障害者

(7)原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人

➡特別障害者

(8)その年の12月31日の現況で引き続き6か月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする人(例えば、自らの排便行為が不可等の状態)

➡特別障害者

引用・参考:国税庁「障害者控除」

障害者控除の判定時期

障害者控除の判定時期は、その年の12月31日時点で行います。

ただし、障害者控除の対象である配偶者や扶養親族が、その年の途中において死亡した場合には、その死亡時の現況によって判断します。

夫婦で所得がある場合

例えば、ご夫婦で所得があり、お子さんに障害がある場合、ご夫婦どちらにも障害者控除を適用できるかというと、それはできません。

一人の対象者に対して、複数の納税者が重複して障害者控除を適用することはできませんのでご留意ください。後述する扶養控除や配偶者控除等も同様です。

障害者手帳を申請中の場合

障害者手帳を申請中の場合であっても、次のいずれにも当てはまる場合は、障害者控除を受けることができます。

- ① 確定申告書を提出するときに手帳交付の申請中、又は、手帳の交付を受けるための医師の診断書を有していること

- ② 判定時期において、明らかにこれらの手帳に記載され、又は、その交付を受けられる程度の障害があると認められる人であること

引用・参考:国税庁「身体障害者手帳等の交付を申請中である場合の障害者控除の適用について」

介護保険法上の要介護認定

介護保険法上の要介護認定を受けた場合、それのみでは所得税法上の障害者とはなりません。この場合、(5)のような状態に当てはまらないと障害者控除を受けることができませんので、市区町村の認定を受けるようにしてください。

(5)精神又は身体に障害のある年齢が満65歳以上の人で、その障害の程度が(1)、(2)又は(4)に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人

引用・参考:国税庁「市町村長等の障害者認定と介護保険法の要介護認定について」

国外にいる親族の障害者控除

対象の親族が生計一であれば、障害者控除が適用できます。

この場合、生計一であることを証明できるように、送金に関する書類を、また、障害があることを証明するために、医師の診断書等を、それぞれ提出または提示できるようにしましょう。

引用・参考:国税庁「日本国外に住む親族を障害者控除の対象とする場合」

寡婦控除とひとり親控除の概要

納税者に配偶者がいない場合、一定の要件のもと、所得控除を受けることができる制度です。令和1年以前は、「寡夫控除」というものがありましたが、令和2年度から「ひとり親控除」が創設され、吸収される形になりました。

所得控除の金額

|

区分 |

控除額 |

|---|---|

|

寡婦控除 |

27万円 |

|

ひとり親控除 |

35万円 |

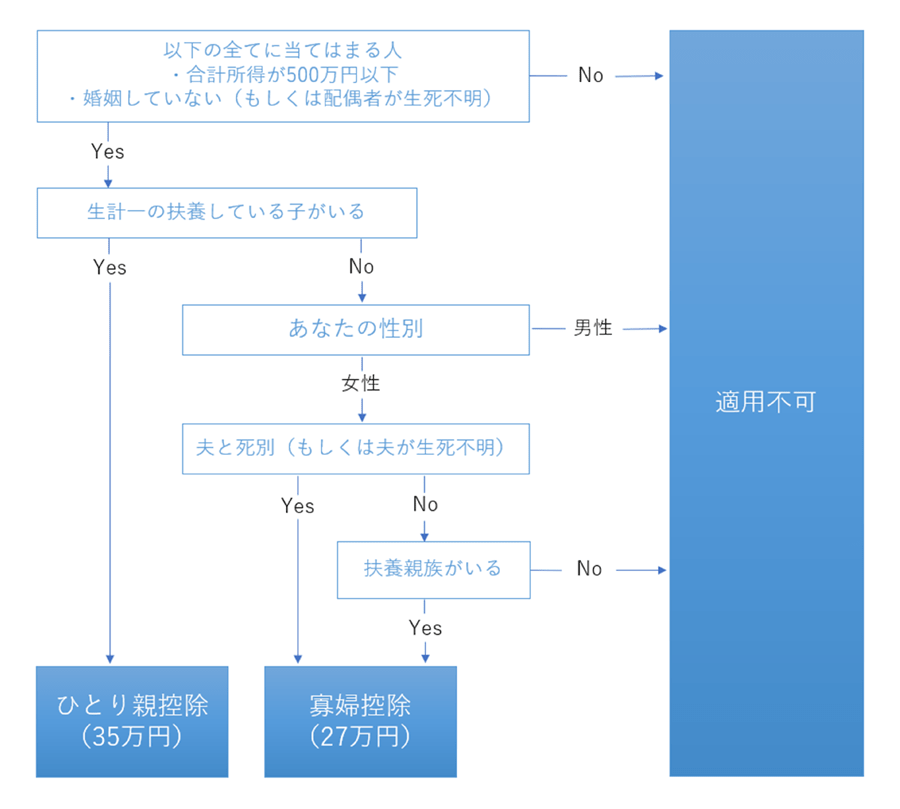

寡婦控除とひとり親控除の判定

判定要素としては、扶養親族の有無、納税者の所得等、要件がありますが、フローチャートにしたほうがわかりやすいと思いますので、図示させていただきます。

【ひとり親控除・寡婦控除~フローチャート~】

寡婦控除の判定に関して補足します。

まず、納税者が女性で、本人の合計所得が500万円以下、かつ、配偶者がいない場合は検討に入ります。

次に、夫と死別、生死不明の状態、この時点で寡婦控除が適用できます。そうでない場合でも、扶養親族がいれば寡婦控除が適用できます。

生計を一にする子の判定

所得税に関しては、扶養控除を受けられる年齢に16歳以上という条件がありますが、ひとり親控除の生計を一にする子に関しては年齢制限がありません。

ただし、その子供の合計所得が48万円以下であることが必要になります。

青色事業専従者とひとり親控除

青色申告をしていて、生計を一にしている家族に給与を払う場合、一定の要件のもと、支払った給与を必要経費に算入できます。このような給与を青色事業専従者給与といいます。

後述する、配偶者控除、配偶者特別控除、扶養控除における控除は、専従者給与を支払っている家族等には適用できません。一方、ひとり親控除の場合、子供に専従者給与を支払っている場合でも、その子供の収入が給与のみで、年間103万円以下(所得48万円以下)であれば適用されます。(ただし、他要件として、本人に事実婚関係と認められる人がいないこと、本人の合計所得が500万円以下であることも、クリアしていることが前提です。)

また、寡婦控除の場合、「扶養親族がいる」という条件がありますが、この場合の扶養親族は、扶養控除の適用を受けることができる親族を予定しています。

したがって、専従者給与を支払っている親族は、この判定における扶養親族に該当しません。

勤労学生控除とは

納税者自身が勤労学生であるときは、一定の金額の所得控除を受けることができます。これを勤労学生控除といいます。

勤労学生控除の金額

|

区分 |

控除額 |

|---|---|

|

勤労学生控除 |

27万円 |

勤労学生控除の対象

勤労学生とは、その年の12月31日の現況で、次の全てに当てはまる人です。

- 給与所得などの勤労による所得があること

- 合計所得金額が75万円以下

- 給与所得以外の所得が10万円以下

- 特定の学校の学生、生徒であること

特定の学校とは

- イ 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- ロ 国、地方公共団体、私立学校法の第3条に規定する学校法人など

- ハ 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人

上記に当てはまるかは、通学している学校等に、直接お問い合わせください。

勤労学生控除で気を付けたいこと

勤労学生控除の対象者の例として、親の扶養を受け、大学に通い、アルバイトをする場合などが考えられます。この場合、アルバイト収入が年間130万円以下であれば、勤労学生控除を受けることが可能と思われます。

ちなみに、所得はゼロ円です(収入130万円 - 給与所得控除55万円 - 勤労学生控除27万円 - 基礎控除48万円)。

この場合、子供の所得税はゼロ円ですが、親は扶養控除を適用できなくなります。扶養控除は、合計所得48万円以下という要件があるからです。ここでいう所得とは、給与収入から給与所得控除を差し引いた金額になります。

この場合において、仮に子供の年齢が20歳ですと、63万円控除の特定扶養親族に該当しますが、親は特定扶養控除が使えなくなることになります。

引用・参考:国税庁「勤労学生控除」

扶養控除とは

納税者に所得税法上の控除対象扶養親族となる人がいる場合には、一定の金額の所得控除が受けられます。これを扶養控除といいます。

扶養親族の範囲

扶養親族とは、その年の12月31日の現況で、次のいずれにも当てはまる人をいいます。

- 配偶者以外の親族であること ※1

- 納税者と生計を一にしていること

- 年間合計所得が48万円以下であること ※2

- 青色専従者給与の支給を、年中に一度も受けていないこと

- 白色事業専従者でないこと

※1 いわゆる里子もこの範囲に含みます。

※2 給与収入のみの場合103万円以下です。

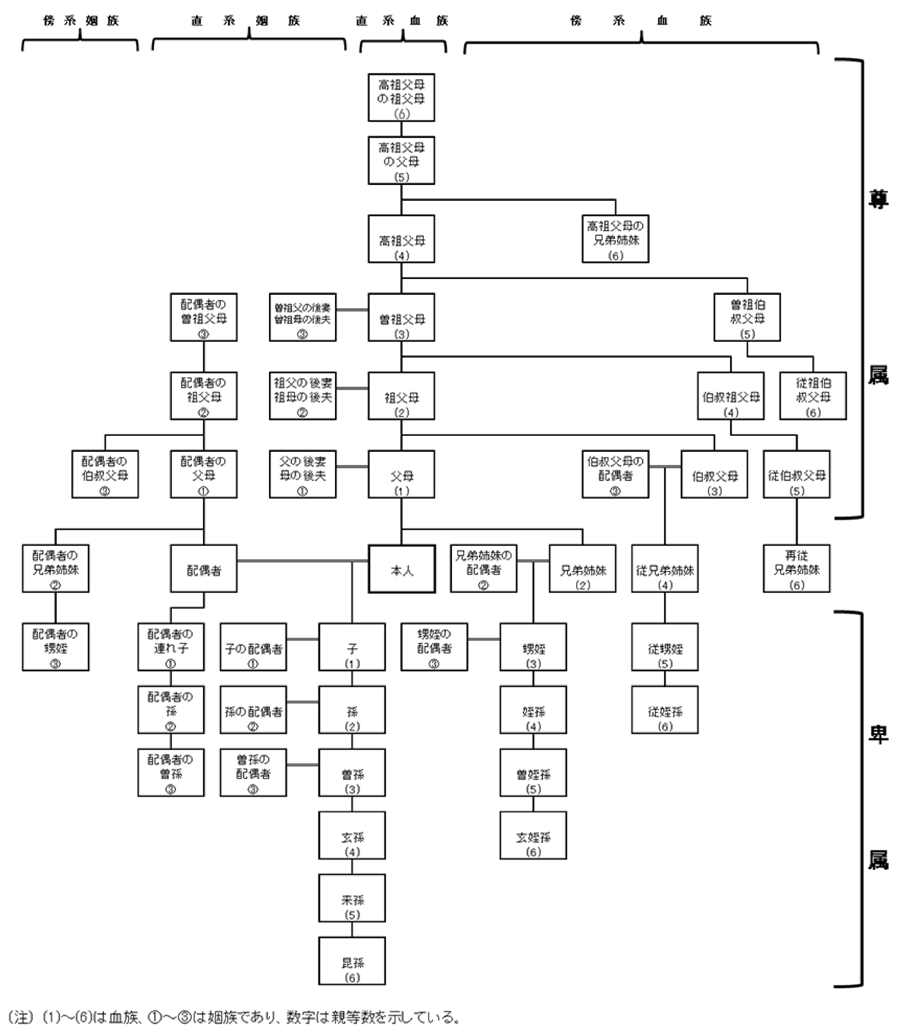

親族とは

親族とは、①六親等内の血族、②配偶者、③三親等内の姻族をいいます。

このうち配偶者に関しては、後述する配偶者控除又は配偶者特別控除の対象となる可能性があるため、扶養親族の対象から除かれます。

【親族の範囲】※画像をクリックすると、大きな画像が表示されます。

引用・参考:国税庁「扶養控除 QA」

扶養控除の金額

扶養親族のうち、扶養控除の対象になる人を、控除対象扶養親族といいます。

控除対象扶養親族になる人は、扶養親族の内、その年の12月31日時点の年齢が16歳以上の人です。逆に、対象外の人は「こども手当」の支給があるため、控除対象から除外することにより、扶養控除とのバランスを取っています。

控除額は、扶養親族の年齢、同居の有無等により次の表の通りです。

|

区分 |

控除額 |

|

|---|---|---|

|

一般の控除対象扶養親族 |

38万円 |

|

|

特定扶養親族 |

63万円 |

|

|

老人扶養親族 |

同居老親等以外の者 |

48万円 |

|

同居老親等 |

58万円 |

|

特定扶養親族とは

特定扶養親族とは、控除対象扶養親族のうち、その年の12月31日時点において、19歳以上23歳未満の人をいいます。

老人扶養親族とは

老人扶養親族とは、控除対象扶養親族のうち、その年の12月31日時点において、70歳以上の人をいいます。

同居老親等とは

同居老親等とは、老人扶養親族のうち、納税者又はその配偶者の直系尊属で、納税者又はその配偶者と同居している人をいいます。

引用・参考:国税庁「扶養控除」

同居について

同居老親等の同居に関しては、必ず普段から一緒に住んでいないといけないというわけではなく、例えば、長期入院をしているような場合であっても、同居として差し支えありません。

ただし、老人ホームへの入居などは、同居しているとはいえないので、注意しましょう。

引用・参考:国税庁「「同居」の範囲(長期間入院している場合)」

仕送りしている子供や両親などは?

扶養の親族の範囲に、生計を一にしていることがあげられますが、必ずしも一緒に住んでいる必要はありません。例えば、子供が地方の大学に通っていて仕送りをしている場合や、地方に住む両親に仕送りをしているような場合は、生計を一にしているといえます。

このような場合、確定申告の際に、送金している書類まで提出する必要はありませんが、いつでも提示できるようにしておきましょう。

引用・参考:国税庁「扶養控除 QA」

障害者控除との二重適用

控除対象扶養親族が、障害者控除の対象である場合、扶養控除に加えて、障害者控除を適用できます。

例えば18歳の同居している扶養親族が、身体に障害を持っており、級数が1級の場合、一般扶養控除38万円、同居特別障害者控除75万円、合計113万円を控除することができます。

引用・参考:国税庁「扶養家族に寝たきりの老人がいるときの控除額」

配偶者控除とは

納税者に所得税法上の控除対象配偶者がいる場合には、一定の金額の所得控除が受けられます。これを配偶者控除といいます。なお、配偶者控除は夫婦間で互いに適用することはできません。

控除対象配偶者の範囲

配偶者控除の適用となる配偶者を、控除対象配偶者といいます。

控除対象配偶者となる人は、その年の12月31日において、次の要件にすべて当てはまる人です。

- 民法上の配偶者であること ※

- 納税者と生計一であること

- 合計所得が48万円以下であること

- 青色専従者給与の支給を、年中に一度も受けていないこと

- 白色事業専従者でないこと

※民法上の配偶者としていますので、いわゆる内縁の配偶者は含まれないことになります。

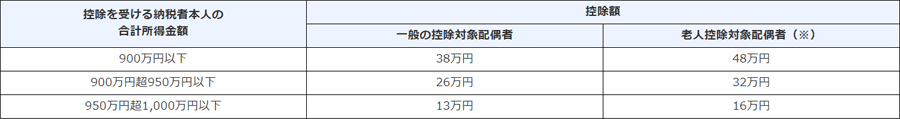

配偶者控除の金額

控除金額は、納税者の合計所得と配偶者の年齢によって次の通りとなっています。

なお、老人控除対象配偶者とは、その年の12月31日時点の年齢が70歳以上の、控除対象配偶者をいいます。

※画像をクリックすると、大きな画像が表示されます。

障害者控除との二重適用

控除対象配偶者が、障害者控除の対象である場合、配偶者控除のほか、障害者控除も適用できます。

引用・参考:国税庁「配偶者控除」

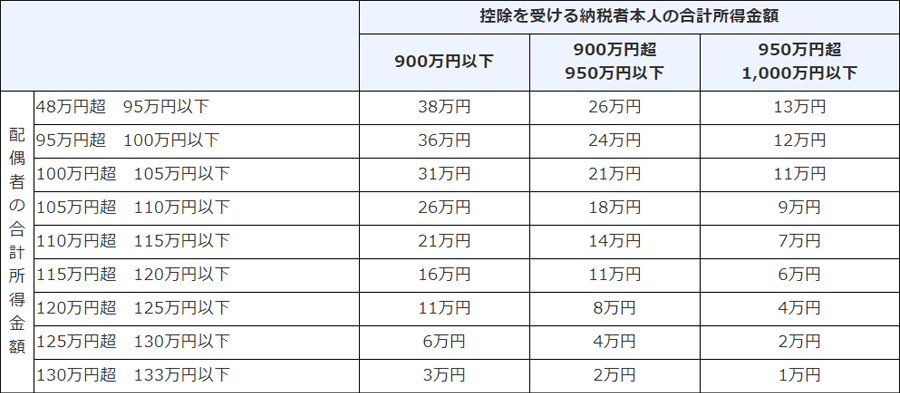

配偶者特別控除とは

配偶者自身の所得要件によって、配偶者控除が受けられない場合であっても、所得133万円以下(給与年収201万円以下)であれば、一定の所得控除を受けられる場合があります。

これを配偶者特別控除といいます。

なお、配偶者特別控除も、配偶者控除と同様に、夫婦間で互いに控除することはできません。

配偶者特別控除の金額

納税者と配偶者、それぞれの合計所得によって、次の通りとなっています。

※画像をクリックすると、大きな画像が表示されます。

引用・参考:国税庁「配偶者特別控除」

配偶者の所得について

配偶者特別控除によって、納税者の収入1,095万円、配偶者の年収は150万円まで、配偶者控除と同じように、38万円控除を受けることができます。

ただ、ここで気を付けたいのは、他の制度における扶養です。特に社会保険は要注意です。

社会保険の扶養者の収入要件は、年収130万円未満です。この場合における年収は、過去の収入のことではなく、被扶養者に該当する時点及び、認定された日以降の年間収入見込み額のことをいいます。たとえば、給与月額の場合は108,333円超であると要件を満たさないことになります。このような場合、扶養削除の届出が必要になる可能性があります。

社会保険の扶養から外れてしまうと、配偶者のかたは、ご自身がお勤めになっている会社で社会保険に加入、もしくは、国民年金・国民健康保険に加入する必要があります。

個々の事情にもよるとは思いますが、社会保険の扶養判定における収入基準は気を付けたいところです。

引用・参考:日本年金機構「従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き」

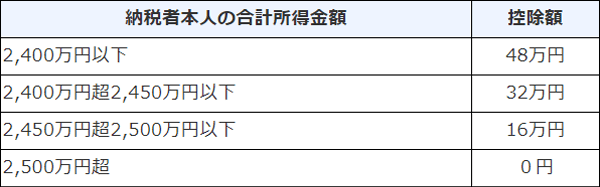

基礎控除とは

納税者本人の合計所得金額に応じて差し引くことのできる控除です。合計所得金額以外に要件はありません。

令和元年までは、所得金額要件もなく、一律で38万円の基礎控除が認められていましたが、令和2年分以降から合計所得金額の要件が加わりました。

基礎控除の金額

基礎控除の金額は、納税者の合計所得金額に応じ、次の通りとなっています。

※画像をクリックすると、大きな画像が表示されます。

引用・参考:国税庁「基礎控除」

【関連記事はこちら】