まだ間に合う! 年末調整・住宅ローン控除の基礎知識

住宅ローンの年末残高等から一定率を乗じた金額を、所得税や住民税から控除してくれるのが「住宅ローン控除」という制度。

住宅を購入された方やこれから購入する予定のある方にとって、関心が高い制度でしょう。

住宅ローン控除を利用する場合、(勤務先で年末調整をしている人は)ローン開始の1年目は確定申告、2年目以降は年末調整で手続きを行います。

そこで本コラムでは、年末調整で住宅ローン控除を行う場合について説明します。

【この記事のポイント】

- 住宅ローン控除は年末残高に一定率を乗じた額を所得税から差し引く制度であり、初年度は確定申告が必要だが、2年目以降は勤務先の年末調整で控除の手続きを行う。

- 従業員は年末調整の際、税務署から届く申告書と銀行の残高証明書を提出する必要があり、申告書を紛失した場合には、税務署へ申請書を提出することで再発行の手続きを速やかに行う。

- 控除額には取得年度や消費税率に応じた限度額が設けられているため、夫婦で共有名義にしている場合は申告書の備考欄に負担割合を記載して、過剰な控除を未然に防ぐ必要がある。

住宅ローン控除とはどういう制度?

住宅ローン控除は、住宅ローンの年末残高等から一定率を乗じた金額を所得税や住民税から控除してくれる制度です。

住宅ローン控除額は以下の計算により算出されます。

住宅ローン控除額 = 年末残高等(※) × 〇〇%

※年末残高等とは、住宅ローンの年末残高と取得金額のいずれが低いほうをさす

【住宅ローン控除額の計算例】

- 住宅取得年月日:平成29年3月31日

- 取得金額(土地および建物):3,000万円(消費税8%税込)

- 住宅ローン年末残高:2,200万円

- 適用率:1%

2,200万円 × 1% = 22万円(住宅ローン控除額)

申告書はいつどこから送られてくる?

住宅ローン控除を受ける場合、初年度は確定申告が必要になりますが、申告をした年の秋ごろになると、2年目以降の控除を受けることができる年数分、税務署から申告書が送られてきます。

あらかじめ適用できる年数分が送られてくる理由は、取得した年月日によって、適用できる年数や控除額の計算式が変わってくるからです。

年末調整時の注意点(1)~住宅ローン控除には申告書と残高証明書が必要

特に会社が気を付けないといけないことですが、住宅ローン控除は申告書と残高証明書が提出書類になります。ごくまれに、残高証明書のみ提出して、申告書は探しているという報告を受ける場合があります(適用期間外であっても残高証明書がある場合)。

この場合、従前からの従業員であれば、去年提出を受けた申告書の「取得年月日」を確認しましょう。控除の適用期間は、取得年月日によって変わりますが、10年から15年です。その範囲から外れている可能性があります。

まれなエピソードですが、間違っても、申告書を確認せずに、控除してしまうことは絶対にやめましょう。

申告書をなくしてしまった場合

既に住宅ローン控除に関する確定申告を受けているが、住宅ローン控除等申告書をなくしてしまった場合は、下記申請書を税務署に提出することにより再発行してもらえます。なくしてしまっていることが判明した場合には早めに申請をしましょう。

国税庁:用紙ダウンロード(年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書)

年末調整時の注意点(2)~差し引ける金額には限度額がある

住宅ローン控除は差し引ける金額に、限度額が決められています。ただし、取得した年度や、その住宅取得にかかっている消費税の税率によって変わってきます。

例えば、平成28年に5,000万円(消費税8%)で自宅を新築し、4,500万円のローン残高がある場合、住宅ローン控除額は45万円(4,500万円 × 1%)となります。

しかし、消費税8%取得の限度額は40万円となっていますので、この場合の住宅ローン控除額は、限度額の40万円となります。

年末調整時の注意点(3)~夫婦共有名義にする場合は記載をする

住宅を購入される場合、夫婦共有名義にする場合はよくあると思います。例えば、5,000万円の住宅ローンを夫婦の連帯債務で契約して、持分を1/2ずつにした場合、通常は、夫の住宅ローン控除の計算にあたっての金額も1/2になります※。

この点は、住宅ローン控除等申告書の備考欄に、従業員が記載する必要があります。

仮にこの記載がなく、会社も把握できていない場合は、住宅ローン控除を過剰に行ってしまう可能性があります。判明した場合には、会社は過剰に差し引いた金額を従業員から徴収して、税務署に納税する必要があり、余分な手間と、従業員の負担が発生する可能性があります。

(※ローン負担割合を2/3、1/3にすることもあるが、贈与の問題が発生するので、通常はそのようにしないという前提)

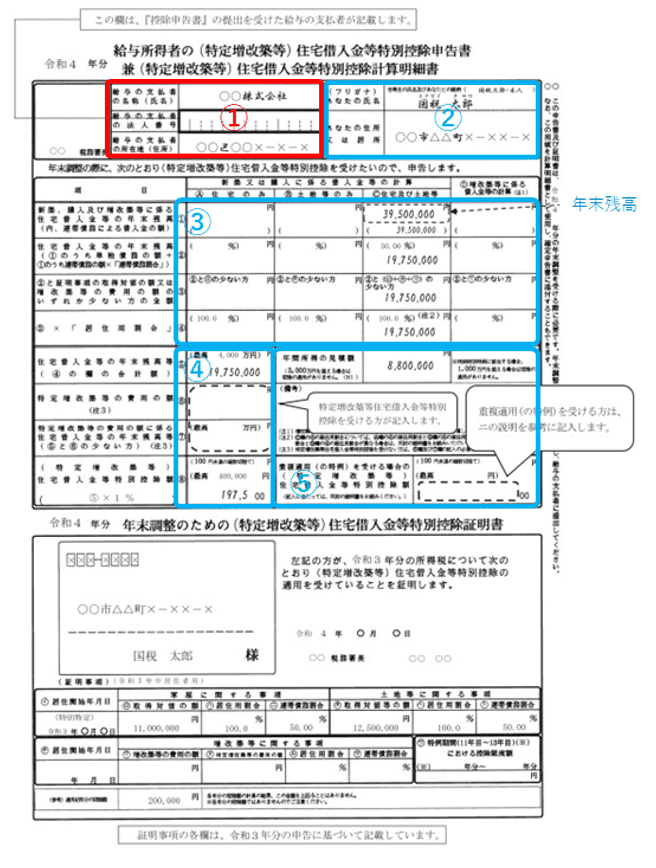

参照:国税庁「令和3年居住者用 住宅借入金等特別控除申告書の記載例」

【赤/事業主記入箇所】

- ① 事業主、氏名、及び所在地を記入(ゴム印可)

【青/従業員記入箇所】

- ② 従業員の氏名、住所

- ③ 年末残高等の計算

銀行から送付される年末残高証明書の金額と、取得金額を比較し、いずれか低い金額を年末残高等とします。 - ④ 住宅ローン控除額の計算

③にて求めた年末残高等に一定率を乗じて住宅ローン控除額を算出します。なお、この場合の計算の結果、限度額を超えた場合は、その限度額を控除額とします。 - ⑤ 備考

主に、連帯債務がある場合、その借入金に対する各人の負担割合を記入します。その割合によって、借入金全体の年末残高を按分し、算出金額を、その人の借入金年末残高として、住宅ローン控除を計算します。

【書式のテンプレートをお探しなら】