自己資本比率とは?計算式や目安について解説

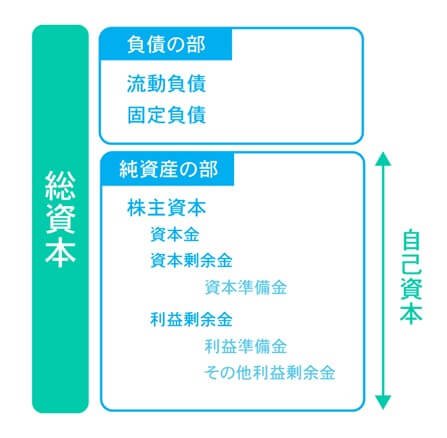

企業の総資本は、負債と純資産を合計したものです。自己資本比率とは、企業の総資本のうち、純資産(自己資本)が占める割合のことで、企業の安全性や信頼性を判断する基準のひとつになります。

自己資本比率は、企業の経営状況を判断する上で重要な指標であり、健全なキャッシュフローを考える際の目安にもできます。

この記事では、自己資本比率の概要や計算式、業種別の目安、自己資本比率と経営状況の関係性などを解説します。

自己資本比率とは

自己資本比率を知ることで、会社のどのようなことがわかるのでしょうか。

ここでは、自己資本比率の概要と重要性を解説します。自己資本に含まれる勘定科目も具体的に紹介します。

自己資本比率とは総資本に占める自己資本の比率

自己資本比率とは、総資本に占める純資産の割合を指し、企業の財務面における安全性を見るための指標です。

企業の総資本とは、負債と純資産を合計したものです。

純資産の主な勘定科目は資本金、負債の主な勘定科目は借入金となります。

ちなみに、勘定科目とは、取引の内容を分類するための簿記の科目のことです。勘定科目によってお金や取引の内容を分類することで、資産や負債、収益などの増減がわかりやすくなります。

負債の部に計上される借入金や買掛金は「他人資本」と呼ばれ、いつか他人に返済しなければならないお金ですが、純資産の部にある自己資本(株主資本など)は、返済や支払いの必要のない資金です。

自己資本比率を把握する必要性

自己資本比率は、会社のお財布の中に、返済不要な自分のお金がどのくらいあるかという割合を数値化したものです。

返済の必要がない資金の比率が高いほど倒産リスクが低いと考えるのが一般的で、企業の安全性や信頼性を見るための重要な指標といえます。

ただし、自己資本比率が高い状態が長く続いている企業の中には、事業拡大のための投資を疎かにしており、成長性が見込めない企業も存在します。

そのため、「自己資本比率が高い企業は良い企業」とはいい切れない点に注意が必要です。自己資本比率の目安については、後ほど解説します。

自己資本比率の計算方法

自己資本比率の計算方法は次の通りです。

自己資本比率(%) = 純資産※ ÷ 総資本(負債+純資産)×100

※純資産のうち、新株予約権は自己資本とみなさないため控除

例.自己資本500万、負債1,000万円の企業の自己資本比率

500万÷(500万+1,000万)=33.3%

自己資本の500万を、自己資本と負債の合計である1,500万で割ることで自己資本比率が求められます。

自己資本は、株主資本・評価換算差額等・新株予約権で構成されていますが、新株予約権は自己資本比率の自己資本には該当しないため注意が必要です。

新株予約権は、あくまでも「権利」であり、株主資本とは区別されています。

自己資本比率の数値目安

自己資本比率の目安は、業種や資本金によって大きく異なります。

また、同じ業種内でも事業内容によって開きがあるため、自社の事業内容に近いカテゴリの数値を参考にすることが大切です。

産業別の自己資本比率の目安基準

産業別・資本金別の自己資本比率の目安基準を一覧表にまとめました。

|

業界全体 |

10億〜1億 |

1億〜5千万 |

5千万〜1千万 |

1千万未満 |

|

|---|---|---|---|---|---|

|

製造業 |

49.0% |

48.4% |

45.7% |

43.7% |

23.0% |

|

卸業 |

35.0% |

36.2% |

38.3% |

37.7% |

11.8% |

|

小売業 |

36.8% |

36.6% |

29.4% |

38.4% |

19.7% |

|

飲食サービス業 |

24.5% |

30.3% |

28.9% |

22.4% |

-0.5% |

|

不動産業 |

35.2% |

42.2% |

33.6% |

44.6% |

18.1% |

|

建設業 |

39.8% |

42.4% |

40.8% |

39.0% |

24.8% |

製造業:業界全体で見ると高い傾向にあるものの、事業によって差が大きいため、目安を見る際は事業ごとに確認が必要です。

卸売業:事業をする上で大きな設備投資をせずとも営業できるため、自己資本比率が下がりにくい傾向にあります。

小売業:他業種に比べて大きな設備投資が必要ないため、自己資本比率が高い傾向にあります。

飲食サービス業:業態によっては設備投資も必要な上、新型コロナウイルス感染拡大の影響もあり、自己資本比率が低い傾向にあります。

不動産業:所有しようとする不動産の規模が大きいほど、それに応じた借入が必要となるため、高低差が生じやすいのが特徴です。

建設業:着工時の前払金など、建物が完成する前に受け取れる資金が多いため、他業種に比べて自己資本比率は高くなる傾向にあります。

自己資本比率の数値が目安より高い場合

自己資本比率の数値が目安より高い場合は、次のような要因が考えられます。

〈1.継続して黒字・配当をあまり出していない〉

継続して純利益が出ていれば、決算期毎に利益積立金が積み上がっていくため、内部留保が厚くなり、自己資本比率が高くなります。また、配当を出していないことも、自己資本比率が高くなる要因となります。

〈2.借入金がほとんどない〉

借入金は負債として計上されるため、自己資本比率を引き下げる要因となります。また、自己資本比率が高すぎるケースは、負債に比べて資産の割合が圧倒的に高いため、借入金がほとんどないと考えられます。

[自己資本比率の数値が高いことによるメリット]

- 返済負担が少ないため、倒産のリスクが低い

- 融資審査で有利に働くため、借入しやすくなる

[自己資本比率の数値が高いことによるデメリット]

- 負債(買掛金や借入金)が少なすぎると、悪い意味で守りに入っていると見られ、事業の拡大や成長が見込まれずに、投資効率が悪いと判断される可能性が高い

- 借入がほとんどないと考えられるため、金融機関との取引実績がないことが後々リスクとなる可能性がある

自己資本比率の数値が目安より低い場合

総資産を占める割合のうち、他人資本(負債)が多い状態です。

他人資本とは、主に借入金や買掛金といった、返済義務・支払義務があるものになります。そのため、一度経営が立ち行かなくなると、返済・支払額に自己資本(資産)が追いつかなくなり、倒産の危険があります。

一方で、資産を滞留させず、事業拡大のために積極的に投資した結果、自己資本比率が低くなっているというケースもあるため、「自己資本比率が低い=悪い企業」という偏見を持たないようにしましょう。

[自己資本比率の数値が低いことによるメリット]

- 財務内容によるが、事業拡大のため積極的に投資していると判断されることもある

[自己資本比率の数値が低いことによるデメリット]

- 経営が立ち行かなくなった際に、返済・支払額に資産が追いつかなくなる可能性があり、倒産リスクが高まる

- 倒産リスクが高いと判断され、金融機関からの借入が困難になる

自己資本比率が低い理由

ここでは、自己資本比率が低い場合に考えられる理由を解説します。

自己資本比率は、企業を評価する指標になるだけでなく、自社の経営状況を知る手がかりにもなります。

本章で紹介する原因に当てはまるものがないかどうか、確認してみましょう。

赤字の発生

自己資本比率を計算する際に用いる自己資本には、企業が過去に出した利益が積み立てられている「利益剰余金」と呼ばれる科目が含まれています。

企業の決算で赤字が出た場合は、その金額を利益剰余金から補填します。そのため、赤字が発生すると、自己資本の一部である利益剰余金が減少し、自己資本比率が低くなります。

赤字が続くと、赤字の累計が自己資本を上回る「債務超過」の状態になる可能性があります。債務超過の状態になると、銀行からの資金調達が難しくなるなどの影響が出てきます。

自社株の購入

自社株式は貸借対照表上でもマイナス表記されるため、自社株を買い戻すために減少したキャッシュに加えて、買い戻した自社株も自己資本から引く必要があるため、自己資本比率を計算する上で減少要因となります。

資産の含み益の減少

自己資本比率を計算する際に用いる貸借対照表は、決算期末時点での資産の価値を記載しています。

資産の価額は常に同じではなく、基準日時点の資産の価値である「時価」で算出するため、毎期変動します。

例えば、有価証券は、ほぼ毎日価額が増減するため、利益が出ていれば「含み益」となりますが、損失が出ていれば「含み損」となります。負債や赤字だけでなく、資産の現在価値によっても自己資本比率が下がる可能性があるため、注意が必要です。

また、会計上は黒字に見えても、土地や有価証券の価値が購入時より下がるなどの要因で、実際には赤字になっているケースもあります。

自己資本比率を実態面でプラスにするためにも、自己資本比率の目安基準を参考に、余裕を持ったキャッシュフローにすることが大切です。

自己資本比率と自己資本利益率の違い

登記純利益のうち、企業や株主が出資したお金(自己資本)や過去の収益の積み立て(内部留保)を活用し、どれだけ利益を上げたかを数値化したものを「自己資本利益率(ROE = Return On Equity)と呼びます。自己資本利益率が高いほど、資産を効率的に活用しているといえます。

自己資本比率が企業の安全性を見る指標であるのに対して、ROEは企業の収益性を見る指標です。

よく、自己資本比率と自己資本利益率はトレードオフの関係といわれます。自己資本比率が高いほど安全性が高いと判断できますが、資産が外に出ずに滞留している状態ともいえます。資産を効率よく活用できておらず、結果として自己資本利益率は下がる傾向にあります。

反対に、自己資本比率が低いと財務的な余裕が少なく、不測の事態に弱くなります。ある程度の安全性を確保しつつ、ROEを上げていくのが理想です。

自己資本比率についてのまとめ

自己資本比率について、概要や計算式、業種別の目安、自己資本比率と経営状況の関係性などを解説しました。

一般的に、自己資本比率は高ければ高いほど良いとされていますが、買掛金や借入金といった負債が少なすぎると、事業の拡大や成長のための積極的な投資を行っていないと判断されることもあります。

自己資本比率を参考に経営の安定性を保ちつつ、適切に自己資本を事業に投資していくことが大切です。

【書式のテンプレートをお探しなら】