流動資産とは? 種類や計算式、注意点を簡単に解説

流動資産は、固定資産とともに賃借対照表に表示されます。

流動資産に含まれる科目は重要なものばかりですが、正しく理解している方は少ないのではないでしょうか。

今回は、流動資産の種類や流動資産が多いメリットについて解説します。

経営安定の指標となる流動比率についても解説していますので、参考にしてください。

流動資産とは?

流動資産とは、通常1年以内に現金化や費用化できる資産のことです。

1年を超えて現金化や費用化する資産は、固定資産に分類されます。

会社は営業活動を継続するために、ある程度の流動資産は必要になります。

たとえば、商品の販売のために、仕入先に金銭を支払って商品を仕入れなければなりません。

また、従業員を雇用する場合、毎月の給与の支払いも必要です。

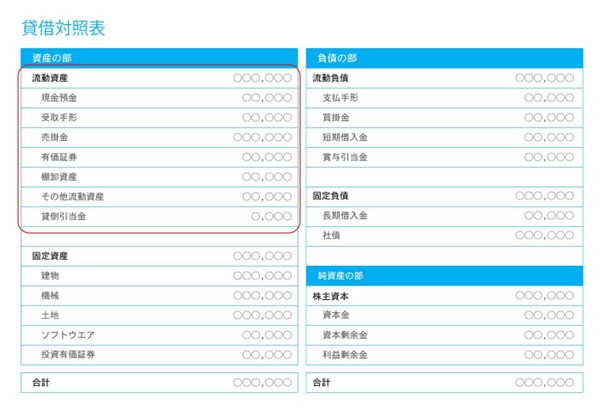

流動資産は貸借対照表の左側、資産の部に表示されます。

基本的に現金化が容易なものから順番に表示されるため、上位が流動資産、下位が固定資産となります。

また、流動資産内では、現金、預金、受取手形、売掛金、棚卸資産……という順番です。

流動資産と固定資産の違い

流動資産は、早期に資金化できる、あるいは資金化される予定のある資産を指します。

資金化の基準は1年以内です。一方、固定資産の資金化の基準は1年超とされています。

固定資産は、下記の3つに分類されます。

①有形固定資産・・・土地や建物のように形があるもの

②無形固定資産・・・商標権や借地権のように権利であり、目には見えないもの

③投資その他の資産・・・①および②に含まれないもの

【区分別】流動資産の種類

流動資産は、下記の3つに分類されます。

それぞれの流動資産について、詳しく見ていきましょう。

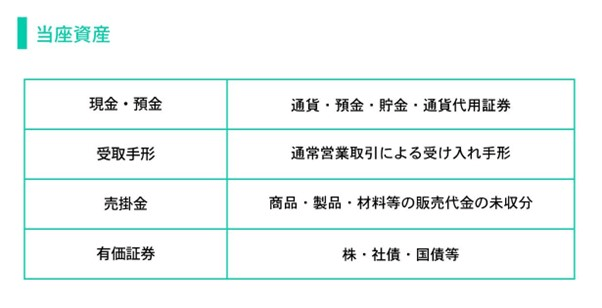

- 現金:通貨および他人振出の小切手や送金小切手等の通貨代用証券を含む

- 預金:預金および貯金

- 受取手形:通常の営業取引によって受け入れた手形

- 売掛金:商品、製品等の未収の販売代金等

- 有価証券:株券、社債券、国債証券等

棚卸資産

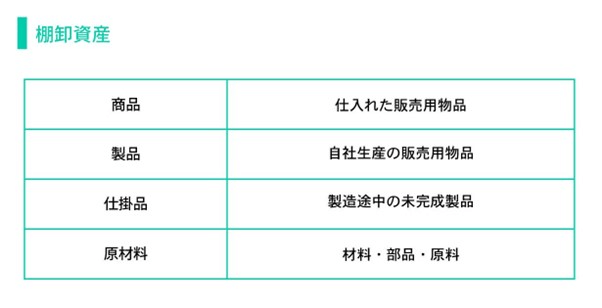

棚卸資産とは、直接または加工されて利益獲得のために用いられる資産です。

いわゆる在庫になりますので、当座資産に比べ現金化には時間がかかります。

- 商品:販売目的で外部から仕入れた物品等

- 製品:販売目的で自社で生産した物品等

- 仕掛品:工場等で製造過程にある物品等

- 原材料:原料、材料、買入部品等

が棚卸資産に該当します。

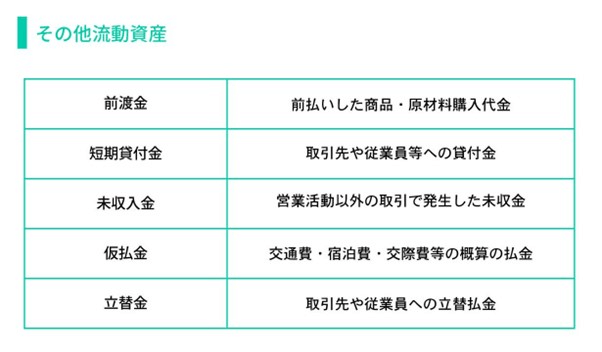

その他流動資産

その他の流動資産とは、当座資産、棚卸資産に比べて現金化は時間がかかるが、1年以内には現金化される資産のことです。

その他の流動資産に含まれる資産は、以下のとおりです。

- 前渡金・・・仕入先に対する商品・材料購入代金の前払金

- 短期貸付金・・・取引先、仕入先、関係会社、従業員などに対する貸付金

- 未収入金・・・営業活動以外の取引で発生した未収金

- 仮払金・・・旅費や交通費などの概算の払金

- 立替金・・・取引先や従業員への立替払金

流動資産と流動比率の計算式

ここまでは、流動資産の意味や書類について解説しました。

ここからは、流動資産と流動負債によって求められる、流動比率について解説します。

流動比率の計算式

流動比率は、会社の収支バランスのうちキャッシュフローを示す指標であり、安全性分析を目的として用いられます。

1年以内に現金化が可能な流動資産(現金預金、受取手形、売掛金、棚卸資産等)の1年以内に支払いを要する流動負債(買掛金、未払金、借入期間が1年以内の短期借入金等)に対する割合を百分率で表示したものです。

【流動比率の計算式】

流動比率(%) = 流動資産 / 流動負債 × 100

流動比率が高いほど、短期で返済すべき負債に対して、短期で準備可能な資産があることを表しています。

100%を超える場合、短期で支払う負債をすべてまかなうことができる安全な企業であると言えるでしょう。

流動比率と当座比率の違い

流動比率のなかでも現金化が特に容易な当座資産の、流動負債に対する比率を百分率で表示したものが、当座比率です。

【当座比率の計算式】

当座比率(%) = 当座資産 / 流動負債 × 100

流動資産には、商品を販売して代金を回収する必要がある在庫等を含むため、ある程度のリスクが存在します。

一方、当座比率は流動負債の返済原資をより厳しい条件の当座資産に限定しており、流動比率以上に安全性に注目した指標です。

100%を超えていれば、資金繰りが安全な企業であると言えるでしょう。

流動資産が多いメリット

企業にとって、流動資産が多いことはどのようなメリットがあるのでしょうか。

2つのメリットについて、解説します。

数年にわたって安定経営できる可能性が高まる

流動資産が多い企業は、流動負債の返済に十分な現金を用意できています。

資金繰りに困ることがなく、安定した経営を続けることができるでしょう。

また、得意先からも安心して取引が継続できる企業と判断されます。

取引を行ううえでのリスクが少ないので、無理な資金回収を行われずに済み、資金繰りに悩むことがありません。

営業上のチャンスを逃しにくい

流動資産には、在庫も含まれます。

常に十分な在庫を抱えていれば、商品の欠品によって販売機会を逃すリスクを減らすことができます。

顧客のさまざまなニーズに対応できることもメリットです。たとえば、不良品が発生した場合もすぐに代替品を用意することができます。

また、商品の現物を確認してから購入できることは、顧客にとって安心材料にもなるでしょう。

流動資産の注意点

流動資産を把握するうえで、以下の2つの点に注意してください。

- 流動比率の高めすぎに注意する

- 流動資産は換金できない可能性もあるため、当座比率にも注視する

流動比率が高いのは効率的に資産を使えていないとも判断でき、収益性が低い企業と見られる場合があります。

また、在庫金額を絞っていることが想定されるため、顧客に対して十分な要望が答えられているかの懸念も残るのです。

また、流動資産のうち、在庫資産は本当に帳簿上の価格分の価値があるかどうかも、注意が必要です。

たとえば、不良在庫を抱えている場合は含み損を抱えており、帳簿上の価格以下の価値しかないリスクがあります。

流動資産についてのまとめ

流動資産は、1年以内に現金化や費用化できる資産のことです。

固定資産とともに賃借対照表の左側に当座資産、棚卸資産、その他の流動資産の3つに分類されて、表示されます。

流動資産と流動負債から求められる流動比率は、企業の安全性を示す指標です。

流動資産が多い企業は経営が安定しているとされていますが、多すぎる流動資産には注意が必要です。

「不良在庫を抱えていないか」といった、流動資産の中身にも注意するようにしてください。

【書式のテンプレートをお探しなら】