消費税の仕入税額控除とは? 要件や計算方法、インボイス制度との関係を解説

消費税の仕入税額控除は、課税仕入れを行う事業者にとって重要な制度です。仕入税額控除の概要から、対象となる取引や計算方法、インボイス制度導入による変更点などを詳しく解説します。

特に、インボイス制度により課税事業者の対象になった人は、この記事で現行の消費税の仕入税額控除について理解を深めておきましょう。

消費税の仕入税額控除とは

消費税の仕入税額控除とは、売上に対する消費税から仕入れ時にかかった消費税を控除することを言います。事業者の不要な税負担をなくし、公平な税制を実現するために重要な制度です。

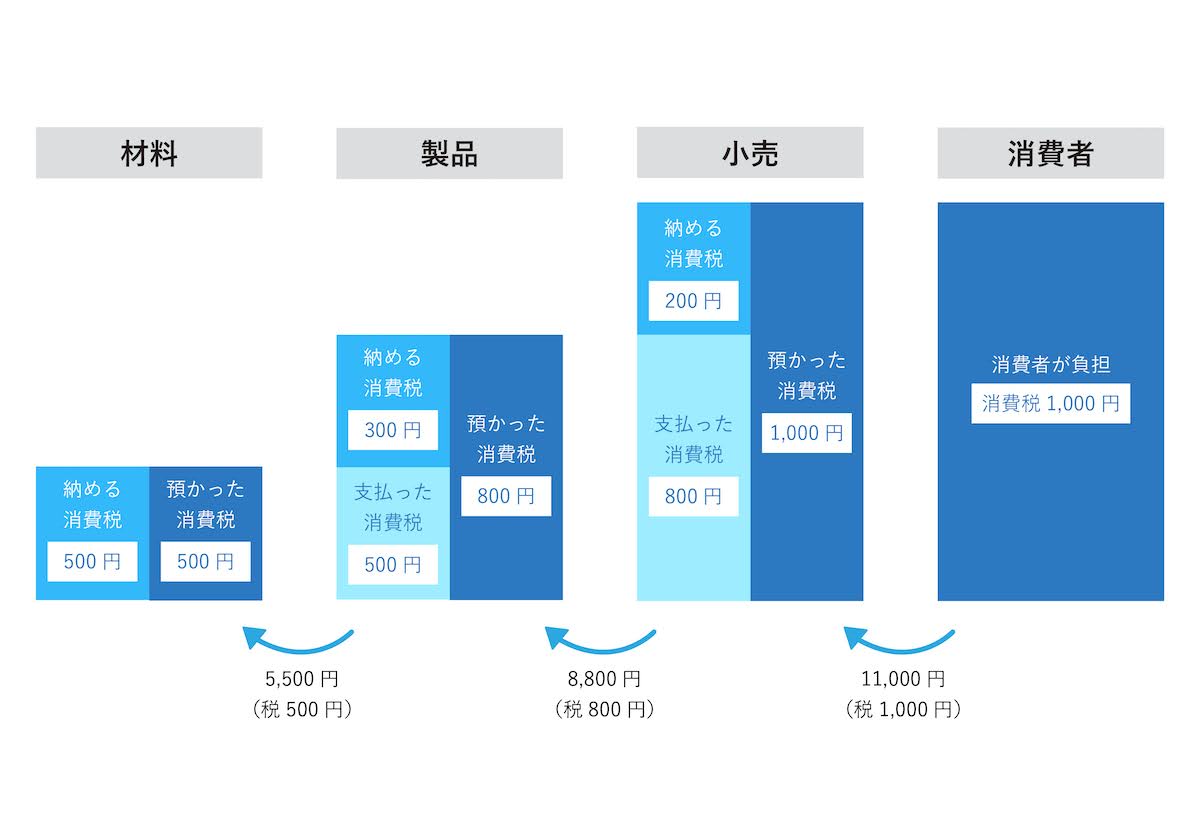

消費税は購入時に消費者が支払い、事業者が受け取った額の税を国に納めます。しかし、事業者は仕入れ時やそれに伴う経費の発生時にすでに消費税を支払い済みです。

そのため、消費者から預かった消費税をそのまま国に納めようとすると、二重に税金を納めることになってしまいます。預かった消費税額から、すでに支払った税額を差し引いて納税することで、仕入税額が控除されます。

上記の図にたとえると、小売業者は、消費者から受け取った消費税1,000円が納税対象です。しかし、製品製造業者にもすでに800円の消費税を支払っています。

そこで、仕入税額控除により、受け取った1,000円から支払い済みの800円を差し引いて、200円を国に納税するということです。

これにより、余計に納税してしまうのを防ぐ仕組みが、仕入税額控除です。

次に仕入税控除の条件を解説していきますが、理解する前提条件として課税仕入れについての基礎知識が必要です。課税仕入れがわからないという方は事前にこちらの記事をご確認ください。

仕入税額控除の対象取引は?

消費税の仕入税額控除は、基本的に全ての課税仕入れが対象です。

以下のような取引が仕入税額控除の対象です。詳しくは国税庁のウェブサイトからも確認できます。

- 商品や原材料の購入

- 外注費や業務委託費

- 機械や装置といった事業用資産の購入

- 事務用品や消耗品の購入

- 交際費や接待費

- 旅費交通費や宿泊費

- 水道光熱費や通信費

ただし、給与や非課税の取引は対象外となることに注意しましょう。

取引の項目は多岐にわたるので、自社で特に使用される項目を優先してチェックしておくことをおすすめします。

消費税の仕入税額控除の計算方法

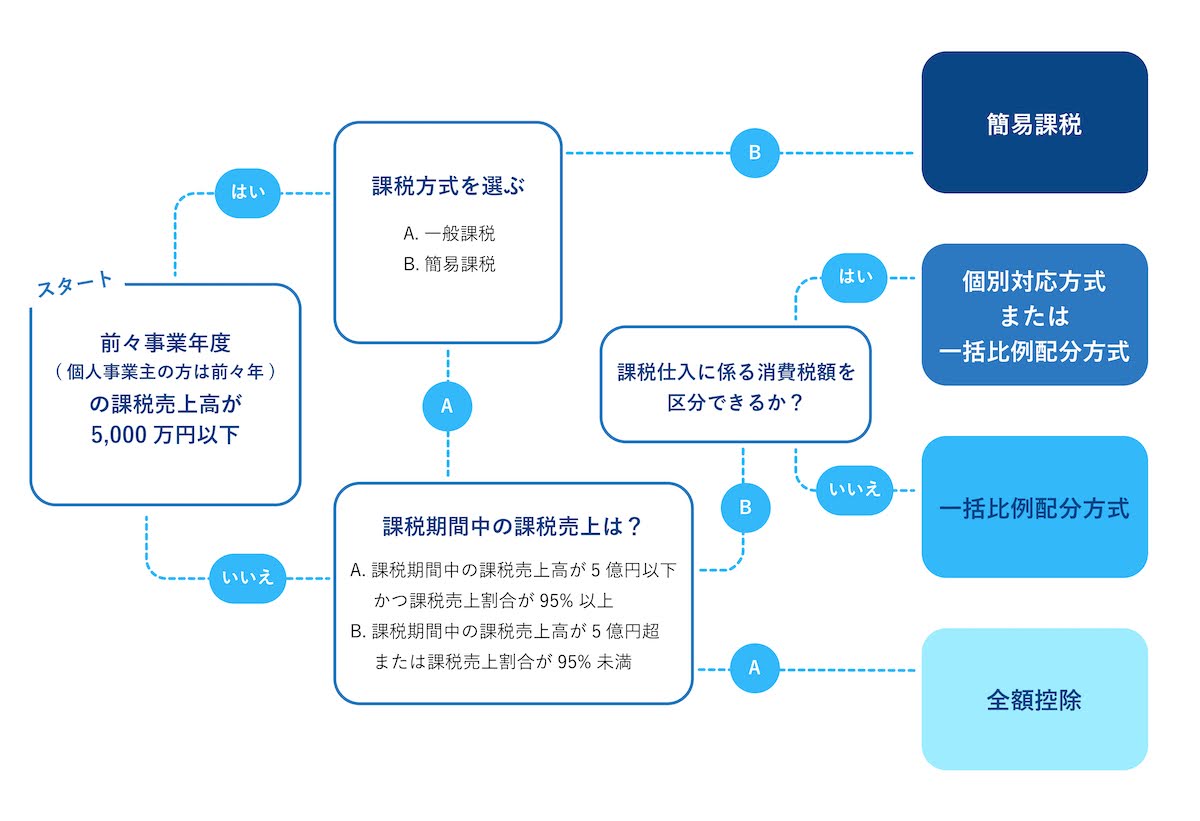

仕入税額控除の計算方法は、大きく分けて4種類あります。どの方法を採用するかは、「課税売上割合」や課税売上の金額によって異なります。

課税売上割合とは、売上のうち何割が消費税の課税対象になるのかを表す指標で、計算式は以下のとおりです。

課税売上割合=(課税売上+免税売上)÷(課税売上+免税売上+非課税売上)

非課税売上は、土地の売却や証券取引、受取利息などによる消費税が課税されない収入のことです。また、課税売上割合を求める際は、各売上の税抜き額で計算します。

全額控除

全額控除は、課税仕入れにかかった消費税の全てを控除する方法です。課税売上高が5億円以下で、課税売上割合が95%以上の事業者が対象となります。主にベンチャー企業や個人事業主など、課税売上高が売上高のほとんどを占めている事業者がこの方法を採用しています。

全額控除は、課税取引のみを計算するため会計処理が簡単です。仕入税額控除を最大限に活用できる計算方式と言えるでしょう。

個別対応方式

課税売上高が5億円以上、もしくは課税売上割合が95%未満の事業者は個別対応方式を採用できます。個別対応方式は、課税仕入れを以下の3種類に分け、そのうち課税売上に対応する部分の消費税を控除する方法です。

①課税売上に対応する仕入の消費税額:全額控除

②非課税売上に対応する仕入の消費税額:控除できない

③課税売上と非課税売上に共通する仕入の消費税額:課税売上割合の分だけ控除

③の課税売上と非課税売上に共通するものの例として、店舗の光熱費や家賃、通信費などの経費が挙げられます。

計算式は以下のとおりです。

仕入税額控除の額=①+(③×課税売上割合)

たとえば、以下のような条件と仮定しましょう。

- 課税売上に対応する仕入の消費税額が200万円

- 非課税売上に対応する仕入の消費税額が40万円

- 共通する仕入の消費税額が100万円

- 課税売上割合が80%

この場合の仕入税額控除は、以下の計算で算出できます。

仕入税額控除の額=2,000,000円+(1,000,000円×0.8)=2,800,000円

全額控除ができない場合は、個別対応方式を選択すると節税に有効なケースが多いです。

ただし、経理処理が複雑になるので注意しましょう。区分や計算が難しい場合は、次の一括比例配分方式がおすすめです。

一括比例配分方式

一括比例配分方式は、仕入れにかかった消費税の合計を、課税売上割合に合わせて算出する方法です。一括比例配分方式の計算式は以下のとおりです。

仕入税額控除の額=課税仕入れ等に係る消費税額×課税売上割合

たとえば、課税仕入れ等に係る消費税額が200万円、課税売上割合が70%の場合、仕入税額控除は以下のように計算されます。

仕入税額控除の額=2,000,000円×0.7=1,400,000円

個別対応方式よりも計算が簡単で、課税仕入れ等の区分を行う必要はありません。そのため、事務や会計の負担を軽減したい事業者は、一括比例配分方式を採用するのがおすすめです。

ただし、個別対応方式よりも納税負担が大きくなり損をする場合もあります。

なお、一括比例配分方式を採用した場合、2年間以上継続して適用する必要があるので、慎重に考えて選択しましょう。

簡易課税制度

簡易課税制度は、中小企業や個人事業主の実務負荷を減らすために作られた制度です。そのため、課税売上が5,000万円より多い企業は適用できません。以下の2つの要件を満たせば適用できます。

- 「消費税簡易課税制度選択届出書」を事前に提出している

- 課税期間の前々年または前々事業年度の課税売上高が5,000万円以下

簡易課税制度における控除額の計算式は以下のとおりです。

仕入税額控除の額=課税仕入れ等に係る消費税額×みなし仕入率

みなし仕入率は、事業の種類によって以下のように定められています。

|

事業区分 |

業種 |

みなし仕入率 |

|

第1種事業 |

卸売業 |

90% |

|

第2種事業 |

小売業、農林水産業(飲食料品に関わる事業のみ) |

80% |

|

第3種事業 |

農林水産業(飲料食品に関わる事業を除く)、鉱業、建設業、製造業(製造小売業も含む)、電気業、ガス業、熱供給業および水道業 |

70% |

|

第4種事業 |

飲食店業など(第1~3種および第5種、第6種事業に当てはまらないもの) |

60% |

|

第5種事業 |

運輸通信業、金融・保険業、サービス業(飲食店業を除く) |

50% |

|

第6種事業 |

不動産業 |

40% |

たとえば、小売業で5,500円(消費税10%込み)の商品を販売、売り上げたとします。その場合の、仕入控除税額の計算方法は以下のとおりです。

500円(消費税分)×0.8(みなし仕入率)=400円(仕入控除税額)

簡易課税制度は、課税仕入れ等の区分を行う必要がなく、仕入税額控除の計算も簡単です。また、事務の負担が軽減されるほか、一般課税よりも納税額を抑えられる可能性があります。

ただし、簡易課税制度を採用した場合、最低2年間は一般課税に戻すことができません。

インボイス制度で仕入税額控除はどう変わった?

2023年10月1日から導入されたインボイス制度により、仕入税額控除の方法にもいくつか変更が生じました。ただし、国はインボイス制度の開始に当たっていくつか経過措置や特例を設けています。

以下では、インボイス制度導入による仕入税額控除の変更点について紹介します。インボイス制度への移行にあたって、必ず押さえておきましょう。

適格請求書の記載項目

仕入税額控除を受けるには、請求書と帳簿を両方保存する必要があります。その際、インボイス制度において、請求書の記載項目が変更になりました。

インボイス制度では、以下の事項を記載した「適格請求書」の発行が必要となります。

- 適格請求書発行事業者の氏名または名称及び登録番号

- 取引の年月日

- 取引した資産と取引内容

- 資産の取引価額(税込みまたは税抜き)を税率ごとに区分して合計した金額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

(出典:4 適格請求書の記載事項 |国税庁)

また、飲食店や小売店など、不特定多数に商品やサービスを提供する事業者は、適格請求書の代わりに「適格簡易請求書」の発行が可能です。適格簡易請求書には、以下の事項を記載します。

- 適格請求書発行事業者の氏名または名称及び登録番号

- 取引の年月日

- 取引した資産と取引内容

- 税率ごとに区分して合計した資産の金額(税抜きまたは税込み)

- 税率ごとに区分した消費税額等または適用税率

(出典:適格簡易請求書の記載事項 |国税庁)

適格請求書発行事業者以外からの課税仕入れに経過措置が設けられた

インボイス制度の実施により、免税事業者や消費者などからの課税仕入れについて、仕入税額控除ができなくなってしまいます。

そのため、免税事業者からの課税仕入れについて、インボイス制度開始から6年間は、一定割合の仕入税額控除が設けられます。以下が、仕入税額控除の経過措置における期間と控除の割合です。

- 2023年10月1日~2026年9月30日:80%の控除が可能

- 2026年10月1日~2029年9月30日:50%の控除が可能

免税事業者からの仕入れが多い事業者は、経過措置を活用することで節税が期待できるでしょう。

少額特例が認められた

少額特例とは、国内で行う課税仕入れが1万円未満の場合、インボイスの保存がなくても、帳簿の保存のみで仕入税額控除が認められる制度です。基準期間における課税売上高が1億円以下、または特定期間における課税売上高が5,000万円以下の事業者が対象です。

少額特例は、2023年10月1日〜2029年9月30日までの期間における課税仕入れに適用できます。個人事業主や専門の経理担当者がいない企業などは、請求書などの保存や整理だけでもかなりの労力がかかってしまうものです。

このようなことから、この制度は、小規模な事業者の実務負荷軽減を目的に策定されました。

なお、インボイス発行の交付義務が免除されるわけではありません。事業者は、課税事業者からインボイスの発行を求められたら、必ず交付する義務があります。

インボイス制度の導入で、帳簿のみの保存による仕入税額控除の適用条件が変更されました。

インボイス導入前は、国内で行う課税仕入れが3万円未満まで対象でしたが、現行の少額特例では、1万円未満に変更されたので十分に注意しましょう。

まとめ

消費税の仕入税額控除は、事業者の二重課税を防ぐための重要な制度です。仕入税額控除の対象となる取引や、計算方法を正しく理解し、納税額や実務負担の側面から、自社にあった方法を選びましょう。

また、インボイス制度の導入により、仕入税額控除の方法にも変更が生じました。事業者は、経過措置や少額特例を活用して、事務の負担軽減や節税対策につなげましょう。