黒字と赤字とは? それぞれの定義や特徴を紹介

「黒字」は収益が支出より多い状態、「赤字」は支出が収益より多い状態を指します。

しかし、黒字であっても経営が安定しているとは限らず、同様に赤字だからといってすぐに倒産するリスクがあるわけではありません。

本記事では、黒字・赤字の概要から、ケース別の対処法、赤字から黒字にする方法までを解説します。

黒字と赤字の違い

黒字と赤字はいずれも、企業の財務状況を示す言葉です。

黒字は収益が支出を上回って利益が出ている状態、赤字は支出が収益を上回り、損失が発生している状態を指します。

両者は、経営が健全であるかを知るための重要な指標であり、投資や経営判断にも影響します。

黒字の定義

黒字とは、収入や収益が支出や出費を上回っている状態のことを言います。

ただし、営業利益が黒字であっても、本業以外の投資がかさんでいるために、経常利益や純利益が赤字になっている場合は注意が必要です。

結果として利益が出ていないため、倒産に陥る会社は少なくありません。

企業は黒字が出ているかどうかだけではなく、全体の収支や資金繰りにも注意を払うことが重要です。

赤字の定義

赤字は、収入や収益より、支出や出費のほうが高くなっている状態のことです。

一言で赤字と言っても以下の種類があります。

- 営業損益(営業利益)の赤字

- 経常損益(経常利益)の赤字

- 当期純損益(当期純利益)の赤字

- 現金収支(キャッシュフロー)の赤字

どの部分が赤字になっているかが分かれば、企業の課題や問題点も自然と浮かび上がってくるでしょう。

営業損益(営業利益)の赤字

営業損益(営業利益)とは、企業が本業で得た利益のことです。

営業損益の赤字は、本業で得た利益が、それにかかった費用を差し引くとマイナスになる状態を指します。

売上金から得られる利益が、本業の運営費用を上回っていない状態です。

営業損益が赤字の場合、企業は本業で利益を上げる取り組みをすることや、経営の見直しが急務となります。

バランスの取れた経営を維持し、営業損益を黒字にすることが、企業の健全な成長につながるでしょう。

経常損益(経常利益)の赤字

経常損益(経常利益)は、営業損益に以下のような本業以外の損益を加えたものです。

- 不動産収入

- 金融機関に対する利息

- 補助金・助成金

営業損益が黒字である一方で、経常損益が赤字の場合は、本業以外の損失が影響を与えていることになります。

経営者は要因を突き止め、本業以外の収支を速やかに見直さなければなりません。

当期純損益(当期純利益)の赤字

当期純損益(当期純利益)の赤字は、企業が1年間の経営活動で得た利益から、経費や税金を引いた金額がマイナスとなる状態を指します。

当期純損益は別名「純利益」とも呼ばれ、企業の財務状態を示す指標の一つです。

当期純損益には臨時の損失も含まれるため、赤字の状態であっても一時的なものと判断できる場合があります。

赤字の有無だけではなく、その原因を的確に把握し、長期的な経営計画に基づいた改善策を講じることが求められるでしょう。

現金収支(キャッシュフロー)の赤字

現金収支は、企業の現金の増減を示す指標で、財務状況を分析する重要な要素です。「キャッシュフロー」とも呼ばれます。

現金収支の赤字は、支出が収入を上回っている状態を意味し、資金不足や経営の危機が読み取れます。

現金収支の赤字は、融資を受ける際、金融機関が重視する数値の一つでもあるため、可能な限り減らしたほうがよいでしょう。

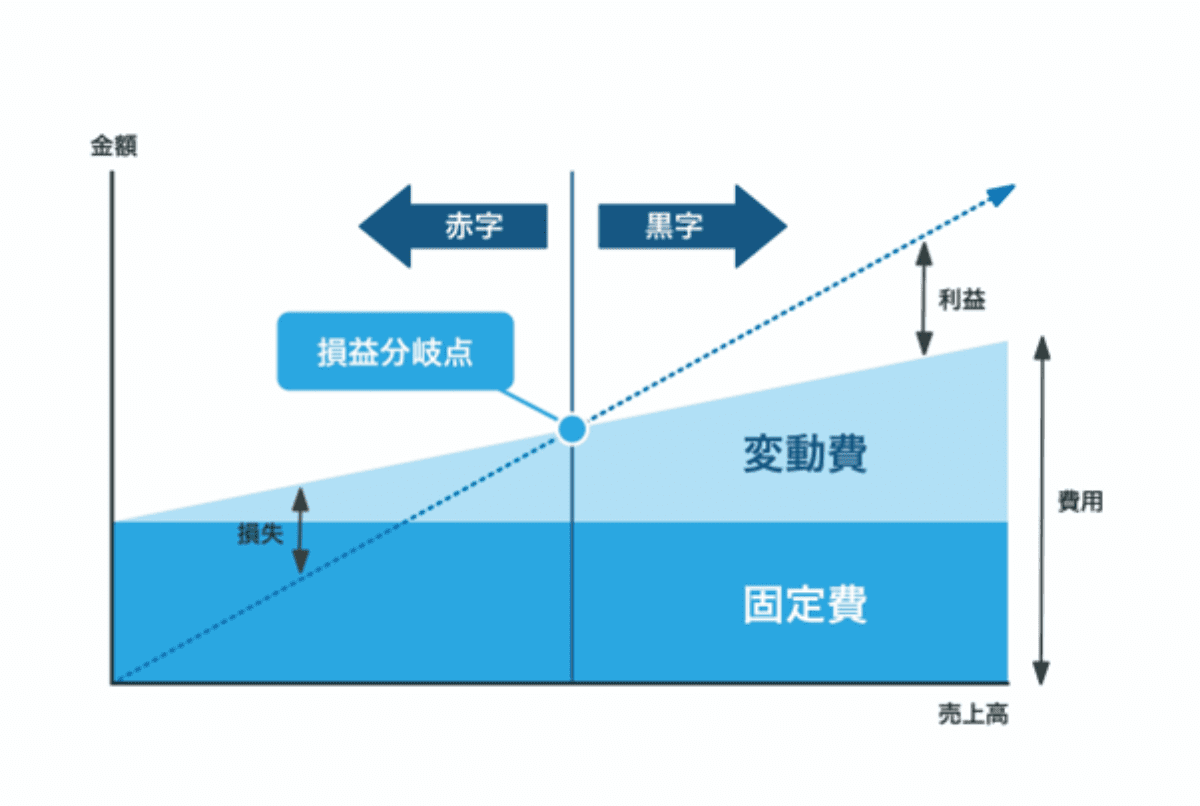

損益分岐点で黒字経営と赤字経営の経営状態を判断できる

自社が黒字か赤字かは「損益分岐点」を求めることで判断できます。

損益分岐点とは

損益分岐点とは、事業活動において「売上」と「費用」が一致する金額のことです。売上が損益分岐点を上回れば「黒字」、下回れば「赤字」となります。

損益分岐点は、企業が収支を見極め、経営計画を策定するうえでの基準となります。

収益を最大化し、同時にコストを最適化することで、経営の安定につながるでしょう。

損益分岐点の求め方

損益分岐点を求める際の手順は、以下のとおりです。

- 費用を固定費と変動費に分ける

- 限界利益を求める

- 損益分岐点売上高を求める

それぞれの手順を、一つずつ確認しましょう。

1.費用を固定費と変動費に分ける

まず、次の基準で、費用を「固定費」と「変動費」に分類します。

固定費は売上に関係なく発生する費用、変動費は売上によって増減する費用です。

具体的には、それぞれ以下の費用が該当します。

|

固定費 |

変動費 |

|

|

2.限界利益を求める

限界利益とは、売上高から変動費を差し引いた金額のことです。

計算式は、以下のとおりです。

限界利益=売上高-変動費

たとえば、ある商品の売上原価が300円、それを1個売った時の売上高が800円だとします。

売上原価は変動費に該当するため、この計算式に当てはめると800-300=500となり、この商品の限界利益は500円だと分かります。

限界利益を求めることにより、経営判断や価格設定、製品ラインの最適化などを考える際の参考にできます。

3.損益分岐点売上高を求める

分けた費用と、求めた限界利益を使って、損益分岐点売上高を求めましょう。

この時、以下の計算式を用います。

損益分岐点売上高 = 固定費 ÷(限界利益 ÷ 売上高)

ある企業の1カ月の固定費が2,000円で、販売している商品の限界利益が500円、売上高が800円だとしましょう。

この場合の損益分岐点売上高は、2000÷(500÷800)=3200となり、損益分岐点売上高は3,200円だと分かります。

つまり、利益を出すためには最低でも3,200円以上の売上が必要だということです。

このように、損益分岐点売上高を求めることで経営者は戦略を立て、業績向上やコスト管理を実現する方策を講じられます。

赤字経営で覚えておきたいこと

経営が赤字に陥るとつい焦ってしまいますが「赤字=倒産ではない」ことを念頭に置いてください。

赤字のまま経営を続けるプレッシャーは計り知れないものですが、覚えておきたいことを以下に挙げますので、参考にしてください。

赤字イコール倒産ではない

たとえ今、赤字であっても、直ちに倒産を意味するわけではありません。

銀行から借入をして現金・預貯金が充分にある場合、企業は資金繰りにより立ち直れるチャンスがあります。

計算上は赤字であっても、経営状態や事業の特性によっては、倒産に至らないケースもあるのです。

さらに、経営が赤字になっていることで、次のようなメリットを享受できます。

- 法人税が生じない

- 法人税の還付金を請求できる

- 繰越欠損金を利用して翌年の法人税を抑えられる

これらは、自社の事業や法令によっては適用されないこともあります。

しかし、赤字に陥った際に、柔軟かつ戦略的な資金運用や節約策を考えて、計画的に再建を進めることが重要です。

赤字から黒字にする方法

赤字になっても即座に倒産してしまうことはありません。

しかし、赤字の状態が長く続けば、金融機関からの融資を受けられなくなるケースがあります。その結果、資金が尽きて倒産するかもしれません。

黒字経営に立て直す方法としては、以下の3点が挙げられます。

- 固定費を見直して経費を削減する

- 仕入原価や在庫状況を見直して粗利率を上げる

- 商品やサービスの内容を見直して売上を上げる

これらの方法を組み合わせることで、黒字化を目指しましょう。

固定費を見直して経費を削減する

まずは、毎月の固定経費を見直すことが重要です。

以下のような費用で、無駄遣いをしていないか確認してみてください。

- 人件費

- 家賃

- 光熱費

- 消耗品費

ただし、人件費の削減は、社員のモチベーションが低下するリスクがあります。経費削減を検討する際はデメリットも考慮し、慎重に進めなければなりません。

仕入原価や在庫状況を見直して粗利率を上げる

商品やサービスの「粗利率」を引き上げることも効果的です。

大量発注により仕入原価を抑えたり、在庫管理を徹底して商品の廃棄を減らしたりするとよいでしょう。

今まで使っていた材料を見直し、より安いものを採用することも考えられます。

しかし、仕入れる商品や材料・サービスを変更することで、従来よりも品質が低下する可能性もあります。

品質が落ちることで顧客満足度も低下し、業績悪化につながってしまうこともあるでしょう。コスト削減は考えつつ、品質は維持できるようなバランスを考えて判断してください。

商品やサービスの内容を見直して売上を上げる

黒字を達成するためには、商品やサービスの売上を伸ばし、支出を上回る収益を確保することが不可欠です。

もし、思うように売上が伸びていないのであれば、売上が伸びない原因を分析しましょう。

現状のターゲット市場に需要はあるか、競争の激しい市場で他社と差別化できているかなど、さまざまな観点から調査してみてください。

最新の顧客のニーズや市場のトレンドに適合するよう、商品やサービスの内容を見直すことも効果的です。

黒字でも倒産することがある

収益があり、計算上は黒字でも、資金不足によって会社が倒産することがあります。これを「黒字倒産」と言います。

売上金が入るまでに時間を要し、その間に支払いや返済が発生して手元の資金が足りなくなると、企業は「資金ショート」の状態に陥ります。

この結果、黒字にも関わらず倒産の危機にさらされる場合があるのです。

黒字であるかどうかだけではなく、資金繰りが上手くできているかも必ず確認してください。

まとめ

黒字と赤字は、自社の経営状況を表す指標になります。もし、赤字に陥っているところがあれば、早急に要因を分析し、対処法を考えましょう。

ただし、黒字であれば全く問題ないわけではなく、むしろ資金繰りがきちんとできていないと倒産するリスクもあるため、楽観視しないよう注意が必要です。

黒字か赤字かは、自社の事業における損益分岐点を求めることで判断できます。随時、経営に問題がないかチェックしてみてください。