直接原価計算とは? 全部原価計算との違いや損益計算書におけるポイントを解説

直接原価計算は、自社の短期的な利益計画を策定するうえで用いられる原価計算の方法です。製造原価を変動費と固定費に分類して計算し、自社の経営分析に使用します。

よく似た計算方法に「全部原価計算」もありますが、目的が異なるため、まずはそれぞれの計算方法の特徴や取り扱う際の注意点をきちんと理解するところから始めましょう。

直接原価計算の概要や、扱う際のポイント、使用するメリットなどを解説します。

直接原価計算とは

直接原価計算とは、製品の製造原価を計算する方法の一つです。かかった費用を変動費と固定費とに分けたうえで、変動費のみを原価に計上します。

たとえば製造業の場合、固定費と変動費には以下のような費用が計上されます。

|

固定費 |

変動費 |

|---|---|

|

|

変動費は売上に比例して金額が変動しますが、固定費は売上に関係なく発生するものです。したがって、たとえ売上がゼロであっても発生します。

計算方法

直接原価計算の計算式は、以下で表されます。

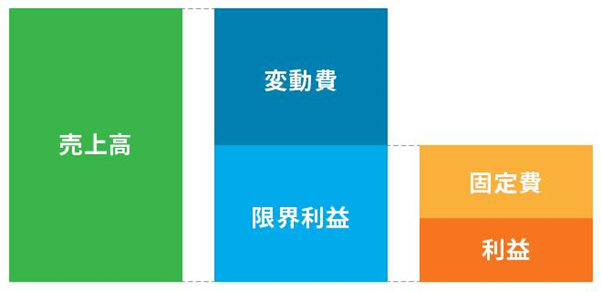

売上高 - 変動費 = 限界利益

ここで算出できる限界利益とは、製品を販売したことで得られる金額のことです。しかし、この計算式のみでは、実際の利益がいくらだったのかまでは分かりません。固定費まで含まれた金額になっており、実際にかかった費用の全てを反映できていないためです。

そこで、上記の計算を行った後、さらに以下の計算式でも計算を行ってください。

限界利益 - 固定費 = 利益

上記2つの計算式を使うことにより、自社の最終的な利益がいくらだったのかを算出できます。これらの関係性を図示すると、以下のとおりです。

活用するメリット

直接原価計算を活用すると、自社の経営分析に役立ちます。

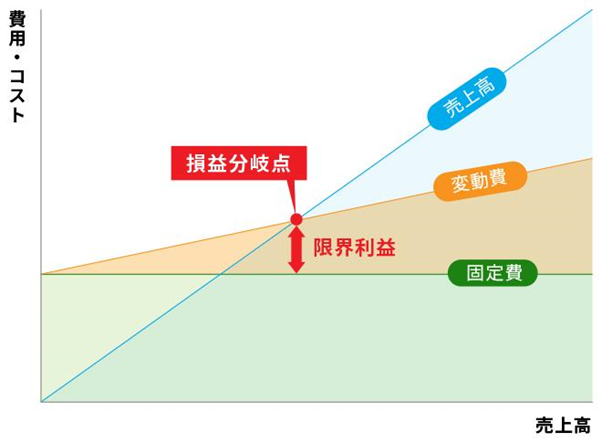

直接原価計算では、その製品の製造にかかった費用を変動費と固定費に分類します。この変動費と固定費の合計が売上と一致するときの金額は損益がゼロになる金額であり、これを損益分岐点と言います。

売上が損益分岐点を上回れば黒字に、下回れば赤字ということです。

この損益分岐点の分析をするときに必要なのが、一つ目の計算式で算出できる限界利益です。

限界利益の金額はその製品にかかった固定費を回収できる金額であり、金額が大きくなるほど利益も大きくなっていることが分かります。

また、損益分岐点と限界利益の金額を比較することで、以下のような傾向が読み取れます。

- 損益分岐点に達していないが限界利益が出ている

→固定費を回収できるほどの売上(もしくは利益)を獲得できていない - 損益分岐点に達していても限界利益の金額が低い

→薄利多売の状態になっている、もしくは固定費の負担が重くなっている

前者の場合、売上単価を上げるか売上数量を増やすことで、より多くの売上高を獲得する必要があります。

後者の場合は固定費を減らすか、変動費率を下げて売上1単位あたりの利益率を拡大すると良いでしょう。

このように、直接原価計算を利用することで経営分析が可能です。また、正確な数値を把握することにより、短期的な利益計画の策定にも役立ちます。

直接原価計算と全部原価計算の違い

直接原価計算と似た方法に、「全部原価計算」があります。

全部原価計算とは、固定費も含めて、その製品の製造にかかった全ての費用を製造原価として計算する方法です。これにより事務処理が容易になり、大まかな原価率の把握もしやすくなります。

しかし裏を返せば、全部原価計算では正確な原価率は分かりません。また、期末在庫に固定費が含まれることで、経営管理が難しくなる点にも注意が必要です。

全部原価計算では、製造原価に固定費も含めるため、製品を製造する個数が増えるほど製品1個あたりの製造原価が減少します。しかしこの性質ゆえに、たとえ製品が売れていなくても製品の生産数を増やせば、製造原価が減って利益が増えているように見えかねないのです。

加えて企業が外部に公表する財務諸表は、全部原価計算により作成することとされています。そのため、以下のような用途で使い分けられています。

- 正確な原価率を知って、経営の意思決定に役立てたい→直接原価計算

- 外部に公表する財務諸表の作成に利用する→全部原価計算

いずれか一方のみ使うのではなく、状況や用途に応じた使い分けが重要です。うまく使い分けられれば、自社の経営改善や生産計画の調整などにも役立つでしょう。

直接原価計算で損益計算書を作成する際のポイント

前述のとおり、直接原価計算は自社の経営分析に役立ちます。そのため、直接原価計算の結果を使って損益計算書を作成する企業も多いはずです。

ただし、直接原価計算の結果を使って損益計算書を作る際は、いくつか注意すべき点があります。ここから紹介する内容も参考に、正確な資料を作りましょう。

変動費と固定費の分類を正確におこなう

まずは、変動費と固定費の分類が正確にできているかを確認しましょう。このとき注意したいことは、変動費と固定費の分類は、自社の業種によって多少異なることです。

たとえば保険料は、製造業の場合は固定費になります。しかし、卸・小売業の場合は、変動費になるのです。なお、業種別の変動費・固定費の分類は、中小企業庁のWebサイトで確認できます。

上記を参考にしつつ、変動費と固定費の分類を正確に行っていきましょう。

固定製造原価の扱いは期間原価

加えて、固定製造原価の取り扱いにも注意しましょう。直接原価計算では、固定製造原価は「期間原価」として扱います。

期間原価とは、製品が売れた・売れないにかかわらず、その期間に発生したものとして計上される原価のことです。

直接原価計算では、固定製造原価を製品を生産した期間内に発生する期間原価として扱います。そのため、製品の販売実績に関係なくその期間に発生した固定製造原価は全て原価として計上します。

なお、全部原価計算では、売れた製品の分の固定製造原価のみを原価として計上する点に注意してください。

固定費調整を実施する

「固定費調整」も忘れずにおこないましょう。固定費調整とは、直接原価計算で算出した営業利益額を、全部原価計算で算出した営業利益額に修正することです。

前述のとおり、企業が外部に公表する正式な利益額は全部原価計算で算出しなければならないとされています。直接原価計算の結果は、あくまでも社内のデータとしてしか利用できないのです。

しかし、この固定費調整の計算はそれほど手間がかかるものではありません。以下の計算式に当てはめることで、容易に算出できます。

全部原価計算による営業利益

=直接原価計算で算出した営業利益+期末の在庫の固定製造原価-期首の在庫の固定製造原価

期末・期首の在庫の固定製造原価は、以下の計算式で算出できます。

期末(期首)の在庫の固定製造原価

=期末(期首)の仕掛品の固定費+期末(期首)の製品の固定費

なお、ここで言う仕掛品とは、完成していない製品のことです。

直接原価計算についてのまとめ

直接原価計算は原価を変動費と固定費に分類し、限界利益から固定費を控除して利益を計算するものです。そのため、在庫の変動に影響を受けずに将来の意思決定をおこなえます。

ただし、自社の公式な利益の金額として打ち出したい場合は、直接原価計算は使用できません。特に製造業の場合、原価計算は非常に重要です。

直接原価計算と全部原価計算の違いや、損益計算書を作る際のポイントも正しく理解し、うまく活用しましょう。

【書式のテンプレートをお探しなら】