標準原価計算とは? 直接原価計算との違いや計算方法を解説

製造業において、製品の製造にかかる原価を把握することは、財務会計の観点だけではなく管理会計の観点からも非常に重要です。

原価計算にはいくつかの方法がありますが、事前に定められた標準的な原価額に基づいて製品別の原価を算出する方法が「標準原価計算」です。

この記事では、標準原価計算の種類や実際の計算方法における注意点などについて解説します。

標準原価計算とは

「標準原価計算」は、製品の原価を算出する方法の1つであり、事前に定められた標準的な原価額に基づいて製品別の原価を算出する方法です。

標準原価は、一種の目標値のような意味合いを持つため、標準原価と実際原価の比較分析を行うことで、製造の過程でどれだけのムダが生じているのか、ムダの原因はどのような内容に起因するものなのかを把握することができます。

また、内容に応じて今後の改善活動につなげることも重要なポイントです。

標準原価は4つに分けられる

標準原価は、以下の4つに分類することができます。

- 理想標準原価

- 現実的標準原価

- 正常原価

- 基準標準原価

目標値という観点から「現実的標準原価」や「正常原価」を利用することが一般的ですが、その他の概念についても意味合いをおさえておきましょう。

理想標準原価

「理想標準原価」とは、技術的に可能な最大操業度を前提に設定される、ムダがない原価のことです。

「理想」と付くとおり、仕損(製造工程における失敗)や設備・従業員の稼働率など原価に影響する現実的な見積もりは一切考慮しない点が特徴です。

そのため、理想標準原価は実現可能性がない原価であり「最も理想的だが、実際に標準原価として採用されることはほとんどない」という性質を持ちます。

現実的標準原価

実際の製造環境を考慮して設定される原価が、「現実的標準原価」です。

理想標準原価では排除されていた、仕損や設備・従業員の稼働率などの現実的な見積もりも踏まえて、実際にかかると考えられる原価を予測して算出します。

原価管理をするために最適な原価とされ、棚卸資産価額の算出や、自社の予算編成、製品の販売価格の決定などの際にも向いている原価といわれています。

正常原価

「正常原価」は、自社における過去のデータや実績・指標などを統計的に分析し、かつ今後予測される内容を加えて設定される標準原価です。

通常の状況下での操業度や能率、原材料の価格などを考慮し、イレギュラーな事例を除外して算出されます。

現実的標準原価とは異なり、自社における比較的長期間の実績の平均に基づいて算出されるため、経営が安定している場合には客観性のある原価として標準原価に採用されるケースがあります。

基準標準原価

自社における長期的な基準となる原価のことで、以下のようなシーンで活用されることがあります。

- 将来の原価の動向予測

- 経営計画の策定

現実的標準原価や正常原価は、原価計算や自社の実態を把握する観点から都度改訂されるものです。

それに対して、基準標準原価は自社の基準値として長期的に利用されるものであるため、経営状況に大きな変化がない場合には翌年度以降も金額は変わらないという性質を持ちます。

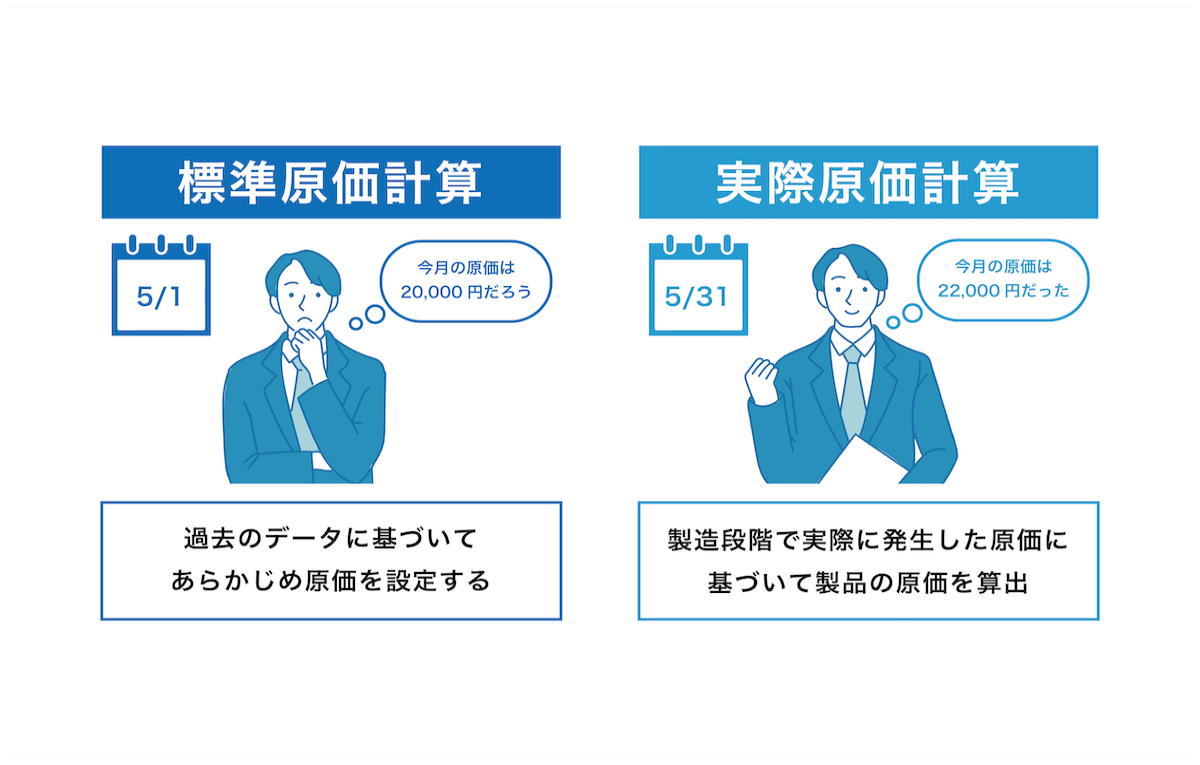

標準原価計算と実際原価計算の違い

原価計算の方法には、標準原価計算の他に「実際原価計算」も存在します。

実際原価計算とは、製品の製造段階で実際に発生した原価(実際原価)に基づいて、製品原価を算出する方法です。

過去のデータを参考に計算する標準原価計算に比べて、実情に即した正確なコスト計算ができ、製品の販売価格設定時にも実際のコストを反映できる点がメリットです。

一方、実際にかかった原価を事後的に計算する方法であるため、タイムリーな計算が難しいというデメリットがあります。

なお、標準原価計算を採用する場合であっても、実際原価計算との差額を計算し、差額(原価差額)がある場合には、適切に売上原価や棚卸資産へ配分するといった会計処理を行います。

標準原価計算の流れ

では実際に、標準原価計算をする際の流れを見ていきましょう。

原価標準を設定する

まずは、自社の「原価標準」を設定します。原価標準とは、製品1個を作るためにかけられるコストの目安となる原価のことです。

主に、以下の3つの要素から構成されます。

|

要素 |

内容 |

|---|---|

|

直接材料費 |

製品を製造する際に消費される材料・部品の費用 |

|

直接労務費 |

従業員が製品の製造をしている時間に発生する賃金 |

|

製造間接費 |

複数の製品の製造に使用している道具・設備など、明確に区別できない原価 |

(間接材料費、間接労務費、直接経費については、金額的重要性がないという前提)

これらの要素を、実際に製品を製造している現場の状況を踏まえて反映・計算することで、最適な原価標準を導き出せます。

直接材料費の計算式

直接材料費=標準価格×標準消費量

「標準価格」は材料費の仕入にかかる予定単価のことをいい、「標準消費量」は製品1つを作るために消費する標準的な材料の量のことです。

たとえば、Aという製品を10,000個作るために材料が30,000kg必要であり、材料1kgあたりの標準価格が200円だとします。

この場合の標準消費量は「3kg/個(30,000kg÷10,000個)」となるため、製品Aを1つ作るための直接材料費は「600円(200円×3kg)」となります。

直接労務費の計算式

直接労務費=標準賃率×標準直接作業時間

「標準直接作業時間」は製品1つを作るためにかかる標準的な作業時間のことをいい「標準賃率」は残業などがない通常時に従業員に支払う標準的な賃率のことです。

たとえば、Aという製品を10,000個作るために5,000時間必要で、従業員1人あたりの標準賃率が1,500円/時間だとします。

この場合の標準直接作業時間は「0.5時間/個(5,000÷10,000)」となるため、製品Aを1つ作るための直接労務費は「750円(1,500円×0.5時間)」となります。

製造間接費の計算式

製造間接費とは、どの製品に使用されたのかが明確に区別できない原価のことです。一例として、以下のような費用が該当します。

- 工場の光熱費

- オフィスや工場の賃借料

- 複数の製品の製造に使用している設備の減価償却費

製造間接費の性質上、複数製品の製造で発生している原価を製品・部門ごとに割り振る「配賦(はいふ)」が必要になります。

そのため、製造間接費を求める際は、配賦の割合である「配賦率」を考慮しなければなりません。

製造間接費の配賦には、実際に発生した製造間接費を配賦基準に従って割り当てる「実際配賦額」に基づくものと、事前に見積った予算である「予定配賦額」に基づくものがあります。

一般的に多く使われるのは「予定配賦額」で、計算式は以下のとおりです。

製造間接費=製造間接費予定配賦率※×実際操業度

※製造間接費予定配賦率=製造間接費予算÷基準操業度

標準原価計算では、事前に製品1つあたりの配賦額を把握する必要があるため、予定配賦額を基に計算することになります。

標準原価の算出を実施

標準原価は、以下の計算式で求められます。

原価標準×実際の製造量=標準原価

「原価標準」は、直接材料費、直接労務費、製造間接費を合計した金額のことをいいます。原価標準に実際の製造量を掛けることで標準原価を算出します。

例.

- 直接材料費:600円/個

- 直接労務費:750円/個

- 製造間接費:300円/個

上記の製品を10,000個作る場合の、標準原価は以下のとおりです。

(600円+750円+300円)×10,000個=16,500,000円

実際原価の算出を実施

標準原価計算を採用する場合であっても、適切な会計処理の観点や管理会計における予実分析の観点から「実際原価計算」を行う必要があります。

標準原価があくまで計算上の原価(目標値・予測値)であるのに対して、実際原価は計算期間における原価の実績値を意味しています。

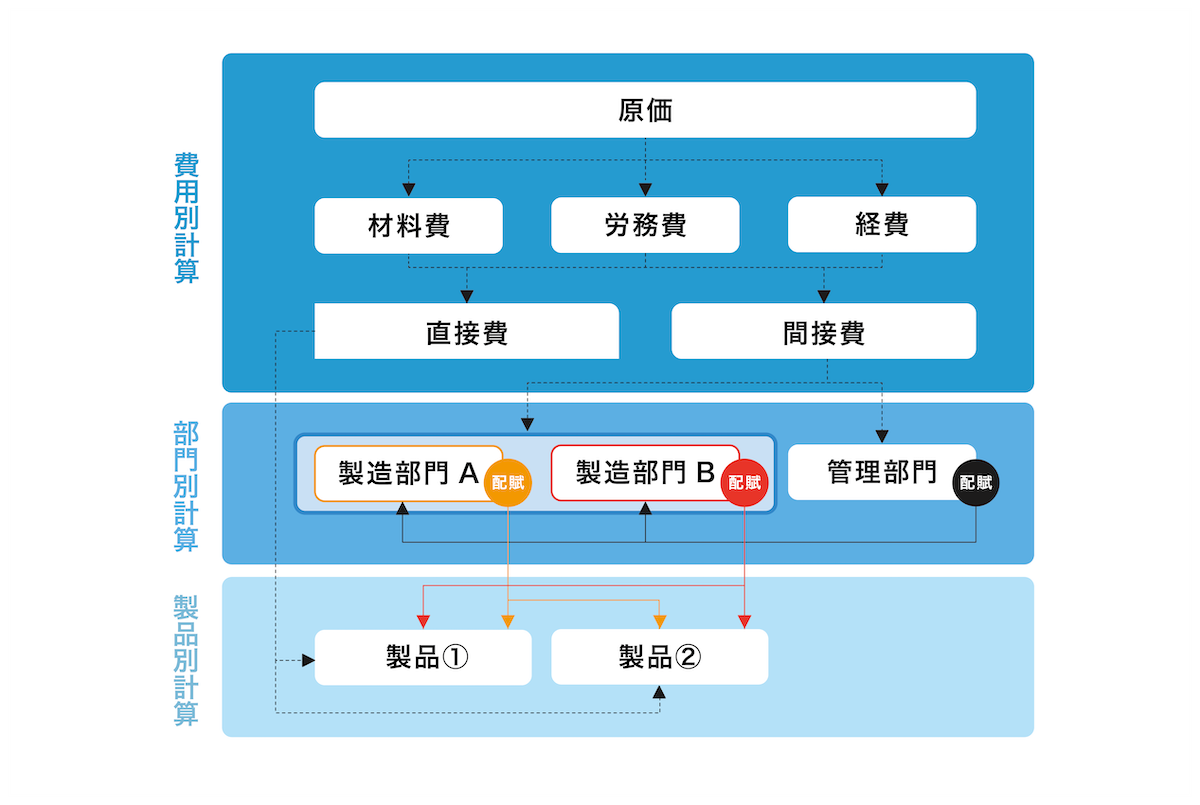

実際原価の計算には、原価として発生した以下の費目をすべて集計しましょう。

- 材料費

- 労務費

- 経費

また、これらの費目は「直接費」と「間接費」に分類されます、

主要な原価の要素としては「直接材料費」「直接労務費」「製造間接費(≒製造経費)」となることが一般的です。

|

種類 |

内容 |

|---|---|

|

直接費 |

|

|

間接費 |

|

費目別に集計されたこれらの原価について、必要に応じて部門配賦を行い(部門別原価計算)、最終的には製品ごとに原価計算を行います(製品別原価計算)。

なお、製品原価の計算方法には「個別原価計算」と「総合原価計算」の2種類があります。

受注生産品をつくる場合は前者、大量生産となる製品は後者の計算方法を選ぶのが一般的です。

差異分析を実施

標準原価と実際原価を比較し、差異を把握することで具体的な改善活動につなげることができます。

以下の主要な4つの観点から差異分析を行うことで、なぜ差異が生じているのかを把握しましょう。

なお、「数量差異」「価格差異」は、直接材料費に関する差異分析であり、「賃率差異」「時間差異」は、直接労務費に関する差異分析です。

価格差異

価格差異は、実際の材料の購入価格と予定購入価格が異なる場合に生じる差異のことで、以下の計算式で算出できます。

価格差異=(材料の標準価格-材料の実際購入価格)×実際の材料消費量

たとえば、Aという製品の材料購入価格を500円と見込んでいたところ、実際には510円かかり、10kgの材料を消費した場合を計算してみましょう。

この場合は、(500-510)×10=-100となるため、100円の価格差異が生じたと分かります。

上記の例のように価格差異がマイナスの数字になったときは、想定していた材料の購入価格より高い金額で購入したことを指し、反対にプラスになったときは想定していた材料の購入価格より安く購入できたことを意味します。

価格差異を把握することで、原材料の購入価格が原価にどのように影響を与えているのかを把握できるでしょう。

数量差異

数量差異(消費量差異)は、実際の材料の消費量が、予測していた消費量(標準消費量)と異なる際に発生する差異のことで、以下の計算式で算出できます。

数量差異=(標準消費量-実際の材料消費量)×材料の標準価格

たとえば、Aという製品を作るために材料が3kg必要で、実際には3.5kgかかり、標準価格が500円だった場合、数量差異は(3-3.5)×500=-250となり、予定より250円分の材料を多く使ったと分かります。

数量差異がマイナスの数字になった場合、想定しているより多くの材料が必要になった、ということです。

数量差異を把握することで想定よりも材料を多く消費してしまったのか、効率的に材料を消費することができなかったのかを把握することができます。

賃率差異

賃率差異は、実際に従業員に支払った賃率と、事前に計画された標準賃率から生じる差異のことで、以下の計算式で算出できます。

賃率差異=(標準賃率-実際の賃率)×実際の従業員の労働時間

たとえば、Aという製品を作る従業員の標準賃率が1,500円と見込んでいたところ、実際には1,800円であり、労働時間が2時間であった場合を計算してみましょう。

その場合は、(1,500-1,800)×2=-600となり、予想より600円分多く、従業員に支払ったことになります。

賃率差異がマイナスになる場合は、予想より多額の人件費がかかったことになるため、従業員の配置や業務内容に問題がないか、再検討すると良いでしょう。

プラスになった場合は、想定よりも労務費が少なかったことになるため、標準賃率を見直す必要があるかもしれません。

時間差異

時間差異は、実際の労働時間と予定されている標準労働時間から生じる差異のことで、以下の式で計算されます。

時間差異=(標準労働時間-実際の労働時間)×標準賃率

Aという製品を作る従業員の標準労働時間が3時間であり、標準賃率1,500円と見込んでいたところ、実際には2時間でできたケースを計算してみましょう。

この場合は、(3-2)×1,500=1,500となり、予想より1,500円分の労働時間を削減できたと分かります。

時間差異を把握することで、従業員がどれだけ効率よく労働できたかを測ることができます。

時間差異がマイナスの数字になった場合、設備が故障していたり、何らかの理由で従業員の作業効率が落ちていたりする可能性もありますので、具体的な内容を調査すると良いでしょう。

今後の改善案を策定

上記4つの差異が生じている理由を踏まえて、今後の改善策を策定します。

改善策の立案の際には、長期的かつ全社的な視点で改善策を考えることが1つのポイントです。

直近の製造にかかる原価の課題を解決するだけではなく、長期的で全社的に効果のある施策であるかを考えるようにしましょう。

たとえば、数量差異でマイナスの数字が発生している場合、失敗作(仕損品)を減らす工夫が必要です。

短期的な視点で考えれば「その製品の製造を取りやめる」ことも対応策として考えられるかもしれませんが、会社全体にとっては悪影響となると考えられます。

そのため、仕損を減らせるような製造工程を考えるなど、長期的に効率性が改善する施策を考えると良いでしょう。

また、改善策を実施しただけではなく、定期的に改善効果を検証するようにしましょう。改善策が有効でなくなっているようであれば、次なる施策を検討するきっかけとなります。

原価計算を効率よく行う方法

原価計算を効率よく進めるためには、以下の点を意識すると良いでしょう。

正確なデータ収集を心がける

日頃から、さまざまな視点でデータ収集をしておきましょう。

たとえば以下のようなデータが定期的に収集できていると、標準原価の策定や管理の際に役立ちます。

- 材料の購入価格

- 材料の消費量

- 従業員の賃料

- 従業員の労働時間

- 製造間接費の金額

それぞれの金額が正確でない場合には、差異分析で大きな差異が出ることになります。

適切な原価管理を実施するために正確なデータを収集できるように心がけましょう。

差異分析を有効に活用する

差異分析の結果を効果的に活用することも重要なポイントです。

たとえば、差異分析の結果、数量差異、時間差異が生じている場合には、製造工程から見直すことによって材料費や人件費などを削減できる場合もあります。

また、価格差異や賃率差異が生じている場合には、先方との材料価格交渉に反映させる、従業員の効果的な配置を検討するといったきっかけとなります。

単に分析をして終わらせるのではなく、具体的なアクションにつなげられるように意識すると良いでしょう。

原価計算システムの導入

原価計算を自動で行ってくれる「原価計算システム」を導入することも1つのポイントです。

原価計算には煩雑な計算が必要であることに加えて、毎期同じ計算を繰り返し実行する必要があります。

そのため、手作業で行うよりもシステム化することが望ましいと考えられます。

担当者による作業のブラックボックス化を防ぐ観点からも「原価計算システム」の導入を検討してみてはいかがでしょうか。

標準原価計算のまとめ

標準原価計算を導入することにより、効率的な原価管理や業務改善のための施策検討が可能となります。

また、経理作業の簡便化・迅速化にもつながることが期待できるでしょう。適切な標準原価計算や差異分析を行うために、日頃から正確なデータの収集ができるように体制を整えておくことをおすすめします。

標準原価の設定や改訂が正確でない場合には、原価計算の結果が歪むだけではなく、効果的な差異分析を実施できなくなるおそれがあります。

そのため、外部の専門家の意見も聞きながら、標準原価計算を進めると良いでしょう。