今さら聞けない! インボイス制度の概要と登録制度について

~インボイス制度はいつから開始される?インボイスについてわかりやすく解説します~

インボイスって何?

そもそも「インボイス」とは何でしょうか?「インボイス」は英語であり、訳すと「請求書」という意味になります。しかしながら、今、日本で「インボイス」という単語は令和5年10月からスタートするインボイス制度の中の「適格請求書」を指していることが圧倒的に多いと思われます。

インボイス制度がスタートすると、インボイス発行事業者には登録番号を記載した適格請求書(インボイス)を交付及びその写しを保存する義務が発生し、仕入税額控除をするにはインボイス発行事業者が発行したインボイスの保存が必要となります。

消費税の理想と現状

理想の状態

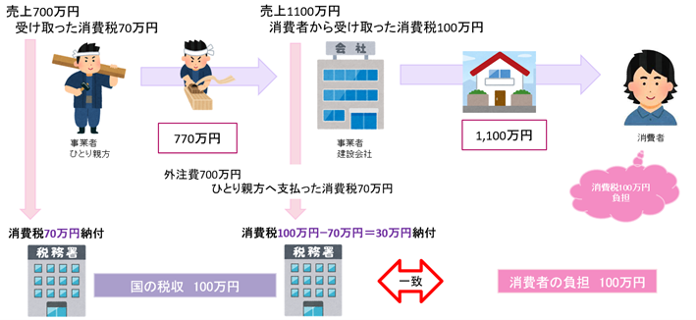

消費税は、事業者が商品やサービスの対価に10%(8%)を上乗せし、最終消費者に税を負担させることを予定しています。事業者は、上乗せして受け取った消費税相当分から自身が支払った消費税相当分を差し引いて国に納めます。

自身が支払った消費税相当分を差し引くことを「仕入税額控除」といい、これによって税の累積が排除され、事業者が納める税額と消費者が負担する額が一致することになります。

もしこの仕入税額控除がなかったら、前段階までの税額も含めた各生産段階の売上高に課税されるため、税に税が課されて累積してしまいます。

流通過程が複雑な業界の場合、特に税負担が重くなり、企業は税負担を軽減するために垂直的統合を促進させる可能性もありますから、税の累積を排除する仕入税額控除は非常に重要な役割を担っています。

正しく税の累積を排除するにはどのように仕入税額控除を行うかがポイントになりますが、前回のコラムでお伝えしたように、日本国民には間接税アレルギーがありましたから、消費税導入にあたっては簡素で分かりやすく、取引慣行にも配意し、納税者、税務関係者の事務負担に配慮したものとする必要がありました。

そのため、課税事業者は仕入先が課税事業者であるかの確認をしなくても仕入税額控除が可能であるとし、これが「納税なき控除」という問題を残します。また、小規模事業者には消費税計算の事務負担に耐えられないであろうと免税点制度を置き、免税事業者であっても請求書に消費税の記載をしても罰則は置きませんでした。

そのため、免税事業者は請求書に消費税を記載し、益税と批判を受けることになります。

現状

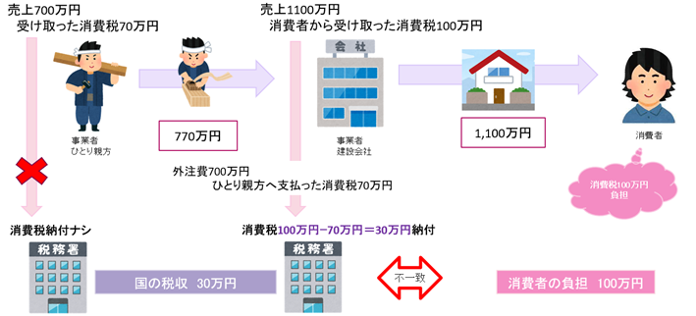

上記のような経緯により、取引の中に免税事業者がいると納税額と消費者の負担額は一致しません。

免税事業者(図のひとり親方)は納税義務がありませんから、消費税を納めていませんが、課税事業者(図の建設会社)は自身が受け取った消費税100万円から免税事業者へ支払った770万円のうち10/110を差し引いて30万円を納税しています。

消費者の負担は100万円なのに国の税収は30万円しかありません。

インボイス方式へ

仕入税額控除にあたっては、消費税法の創設当初、帳簿上の記録等に基づいて控除する方式(帳簿方式)が採用されましたが、平成6年秋の税制改革において、制度の信頼性を高める観点から、帳簿及び請求書等の書類の保存を要件とするいわゆる「請求書等保存方式」に改められました。

令和元年10月から軽減税率制度が導入されることになり、税率の区分が明らかにされた「区分記載請求書等保存方式」という方式を経て、とうとう令和5年10月1日からインボイス制度(「適格請求書等保存方式」)を導入することとされました。

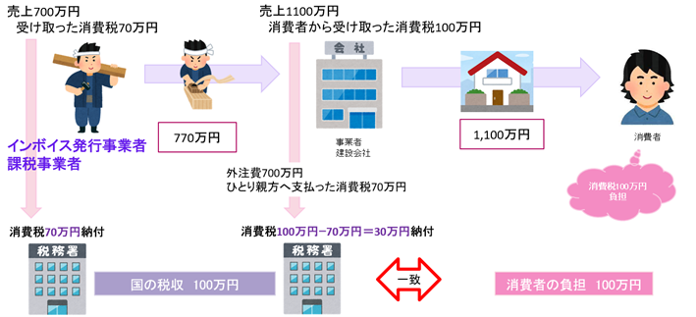

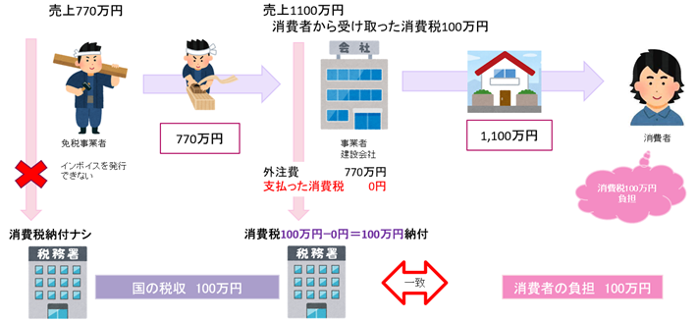

インボイス方式では、免税事業者からの仕入れは仕入税額控除ができなくなり、課税事業者の納税額が増え、国庫の税収と消費者の負担は一致することになります。

課税事業者としては、免税事業者と取引をすると仕入税額控除がなくなって消費税負担が増えてしまいますので、取引をやめるという選択をするケースもあるでしょう。免税事業者としては取引をやめられては困るので、自身もインボイス発行事業者になりたいと考えます。

インボイス発行事業者は課税事業者のみがなることができ、免税事業者はインボイスを発行できませんので、免税事業者は課税事業者となることになります。

インボイス制度の登録

適格請求書発行事業者の登録申請書

インボイス発行事業者になるには、免税事業者はもとより課税事業者も税務署へ登録申請が必要です。

冒頭で、インボイス発行事業者には登録番号を記載した適格請求書(インボイス)を交付及びその写しを保存する義務が発生すると述べましたが、「登録番号」は課税事業者が国税庁に「適格請求書発行事業者の登録申請書」を提出し、登録申請すると、後日「適格請求書発行事業者の登録通知書」によって通知されます。

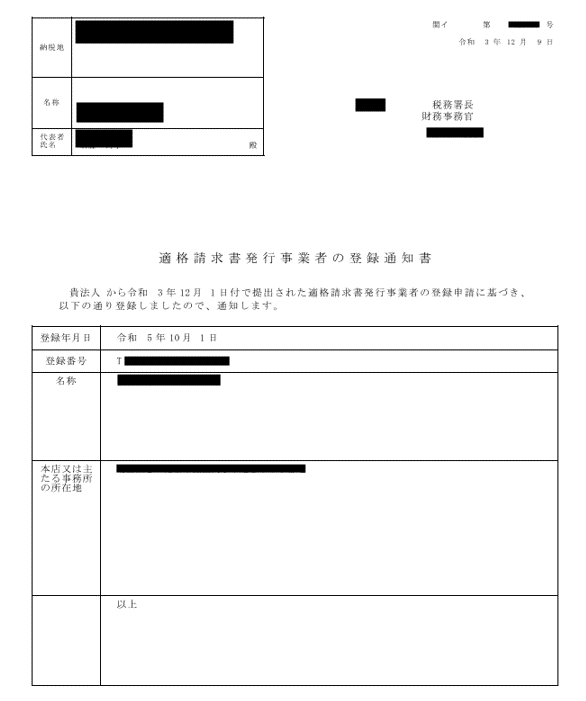

適格請求書発行事業者の登録通知書

申請書の提出先の間違いが多いそうです。紙提出の場合は納税地を管轄する「インボイス登録センター」に郵送します。所轄税務署への提出ではありませんので注意してください。電子申請の場合は通常の届出と同様、所轄税務署へ提出となります。

登録申請期限

令和5年10月1日のインボイス制度スタートと同時に「適格請求書発行事業者」となりたい場合には、令和5年3月31日までに登録申請をする必要があります。

特定期間中の課税売上高により納税義務を判定した結果、課税事業者となるため適格請求書発行事業者となる場合の期限は令和5年6月30日までとなっています。また、登録するか迷って決断するのが遅くなってしまった場合などであっても、令和5年9月30日までに登録申請書を提出すれば、令和5年10月1日に登録を受けたものとみなされます。

課税事業者が登録する場合

課税事業者は、課税期間の途中に登録を受けることができます。登録の効力は登録日から生じることになります。

免税事業者が登録する場合

通常、免税事業者が課税事業者となる場合、「消費税課税事業者選択届出書」の提出が必要ですが、免税事業者が令和11年9月30日の属する課税期間までに登録する場合、「消費税課税事業者選択届出書」の提出は必要ありません。適格請求書発行事業者の登録申請書のみ提出となります。

免税事業者のインボイス発行事業者登録は、令和11年9月30日の属する課税期間までであれば課税期間の途中に登録することができ、課税期間の途中から課税事業者になり、消費税の納税義務が発生することになります。

令和11年9月30日の属する課税期間を過ぎて登録する場合、課税事業者選択届出書と登録申請書の両方を提出する必要があり、登録申請書は翌課税期間の初日の1カ月前の日までに所轄税務署長に提出する必要があります。

免税事業者が令和5年10月1日の属する課税期間でない期間から登録事業者となった場合、登録してから2年間は免税事業者となることはできません(俗にいう2年縛り)。令和5年10月1日の属する課税期間中に登録事業者となった場合は、この2年縛りはありません。

当初、令和5年10月1日の属する課税期間に登録した場合のみ消費税課税事業者選択届出書の提出が不要、2年縛りなしとなっていたのですが、令和4年税制改正にて、令和5年10月1日の属する課税期間を過ぎて令和11年9月30日の属する課税期間までに登録する場合も消費税課税事業者選択届出書の提出不要とされました。

不要にはなりましたが、令和5年10月1日の属する課税期間を過ぎて登録した場合、2年縛りがありますので注意してください。