経営状況の見方とは? 決算書の構造とつながりをわかりやすく解説

会社の健康診断~決算書から見えてくるもの①~

「決算書」と一言で言いますが、実は様々な報告書をまとめて表す言い方です。法律によりその言い方は「計算書類」とか「財務諸表」と呼ばれるものです。

どのような言い方をしても、いずれもその会社の経営状態や経営成績を数字で表した報告書、すなわち会社そのものを写像するものなのです。

上場企業を含めた株式会社には、株主が出資した資金を経営陣がどのように運用しているのかを報告する義務があります。

その報告のための重要なツールとして活用されるのが決算書です。決算書は自社の経営状況や経営結果を示す報告書ですが、時には取引先の状況も見えてくることがあります。

さらに、金融機関の融資審査や企業を取り巻く利害関係者(ステークホルダー)が、パートナーとしての適性を判断するときの材料にもなります。

すなわちどのくらいの利益(損失)を出しているか、財産の変化はどの程度かなどを見て、その企業との取引に問題が生じないかなどを確認するためにも利用されるのです。

このように決算書はさまざまな人たちにより活用されることとなります。単なる結果報告書にとどまらず、そこから見えてくるもの、考えられることがぎっしりと詰まっています。

経営者にとって経営判断を行う(経営戦略)上での重要なツールである決算書は、いわば会社の健康診断カルテなのです。ですから、「決算書をどのようにみることができるか」ということが重要になってきます。

決算書では、貸借対照表、損益計算書、キャッシュフロー計算書の3つが特に重要です。株式会社が利益をどのような用途に使用したかを示す株主資本等変動計算書も大切です。

決算書の作成は経理担当者(部署)の責任で行うわけですが、経営者としては、その作成された決算書から何を読み取り、今後の経営に役立てればよいのかを判断しなければなりません。

決算書の作成方法は担当者(部署)に任せ、ここでは決算書の構成要素がもつ意味とそれぞれの決算書のつながり、その見方について紹介します。

1.貸借対照表(Balance Sheet:B/S)

貸借対照表は、会社の一時点での財政状態を示す書類で「資産」「負債」「純資産」が記録されています。

貸借対照表は「資産=負債+純資産」の式が必ず成り立つことから、「Balance Sheet(バランスシート)」とも呼ばれ、B/Sと略されます。

資産、負債、純資産といっても、その内容はさまざまです(後述)。

これらの中身を正確に把握し理解することで、企業の財政状態を判断することができるようになります。

経営上、年商や利益(損失)にばかり注目し、貸借対照表を軽視してしまうことがありがちですが、経営がうまくいっているようにみえても、たとえば貸借対照表の純資産の部の合計がマイナスであれば、実はその会社は借金などで何とか事業を継続している状態に過ぎないということになります。

また、固定負債(長期間にわたって返済する借金など)は、「長期にわたって借金を抱え続けている」というどちらかというと悪いイメージがありますが、返済までの長い期間をその金額を経営に利用することができる、あるいは融資を受ける際に銀行が会社を信頼している証ということもできます。

したがって、貸借対照表をしっかりと読み解くことができるようになるということは、会社の状態を把握するためにも非常に重要であるということになります。

一方、負債はいずれ返済が必要なお金、いわば借金のことですがその返済期日が1年以内の「流動負債」と、返済期日が1年を超える「固定負債」に分けられます。

このうち固定資産は前述のように比較的安定した資金として認識することが可能です。このように貸借対照表は資産・負債・純資産のバランスが重要です。

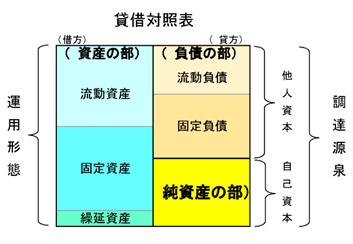

【図-1 貸借対照表構成図】

1-1 経営資本の調達源泉(総資本)

貸借対照表の右側(貸方)には、負債と純資産が表されています。

事業に使用する資産を入手するために、どのような方法で資金を調達したのかを表しています。

そして、この調達方法によって、負債の部と純資産の部に区分されます。

負債の部は借入金や社債等の他人から調達した資金などで、他人資本と言われ、「流動負債」と「固定負債」に区分されています。

純資産の部は、株主からの出資や事業を通じて得た利益の蓄積等で、資本金や剰余金等の自己調達した資金ですから自己資本ともいわれます。

自己資本と他人資本の決定的な違いは、返済の義務の有無にあります。

他人資本は必ず返済しなければならない調達資金ですが、自己資本はその義務は必ずしもない調達資金です。

しかしどのような方法で調達した資金であっても、経営活動上は資本として活用されることになります。

以下、調達源泉の構成要素を簡単に説明します。

(1)流動負債

流動負債は、会社の通常の営業サイクルの中で保有する負債か(正常営業循環基準)、1年以内に支払う義務のある又は収益に振り替える(一年基準)負債のことをいいます。

たとえば、買掛金、未払金、未払費用、短期借入金など、1年以内に支払うべき費用や損失のことを指します。

(2)固定負債

固定負債は、1年を超えて支払い義務の生じる借入金などの負債をいいます。

たとえば、長期借入金、社債、長期前受収益などです。その他「退職給付引当金」も、固定負債に計上されます。

(3)純資産

純資産の部は、株主からの出資と過去の利益の蓄積(株主資本)とその他で構成されています。資産から負債を控除した差額であり、自己資本と呼ばれるものです。

純資産は流動負債や固定負債と違い、返済の義務のない調達資本なので、純資産がどれだけあるかが会社の健全性を判断する重要な指標となります。

純資産のうち、最低限理解しておくべきは株主資本の意義です。

株主資本は、大きく、資本金、資本剰余金、利益剰余金、自己株式に分け表示されていますが、基本的には株主からの拠出金か利益の蓄積のいずれかに分けられます。

株主からの拠出金は、いわゆる元手と言われる会社の設立の際、あるいは設立後の増資の際の株主からの出資金のことで、資本金か資本剰余金として処理されているものです。

そして、この元手を使って経営活動を行い得た利益のうち会社内部に蓄積された利益が利益剰余金として記載されています。

貸借対照表の貸方(右側)は経営資本の調達源泉を表していますが、少なくとも チェックしておくべき項目は…

① 他人資本と自己資本の割合

② 自己資本でも資本金と利益剰余金のバランス

③ 流動負債と固定負債の割合

1-2 資本の運用形態(総資産)

貸借対照表の左側に表されている資産の部は、会社の資金がどのようにして使われているのか(運用されているか)を表しており、現金、預金、有価証券、建物・土地など、財産として分かりやすい形態のもののほか、目に見えない著作権などの無形の資産も含まれていますが、大きく「流動資産」「固定資産」「繰延資産」に区分されています。

一般的な表示ですが、まず「流動資産」そして「固定資産」という並び順(流動性配列法)になっています(これは負債も同じです)。

(1)流動資産

流動資産は、会社の通常の営業サイクルの中で保有する資産か1年以内に現金化または

費用化できる(一年基準)資産です。流動資産は、さらに以下のように3つに区分されています。

①当座資産

当座資産とは流動資産のなかでも特に現金化しやすい資産をいいます。

具体的には現金、預金、売掛金、受取手形、有価証券などがあります。これらは現金化がもっとも早い存在であり、当面の支払い能力を示しています。

②棚卸資産

棚卸資産とは、商品や製品で、一般的にいう在庫のことです。商品及び製品は、財務会計上商品は仕入れたもので、製品は自社で製造したものとして違う意味でとらえます。

棚卸資産は、現金のように多ければ多いほどよいというわけではありません。たくさん商品を持っているということはいわば売れ残りの可能性が高くなるわけで、倉庫等での保管費用も発生します。

しかし少なければ品切れになりやすく売上のチャンスを逃してしまうことにもなります。したがって、棚卸資産の適正水準を維持することが肝心です。

この棚卸資産は、当座資産と比べるとその現金化には時間を要する資産と言えます。

③その他流動資産

前払費用、短期貸付金、未収入金、仮払金、立替金など、上記当座資金、棚卸資産以外のものを指します。

もちろん一年基準を基に流動資産に分類されるものです。

(2)固定資産

固定資産は、1年以上の期間を経て現金化または費用化される資産です。会社において長期間にわたって使用するものが多く、具体的には、土地・建物・備品・投資有価証券などが挙げられます。(不動産会社のように固定資産のそれ自体を販売して利益を得るような会社の場合には、土地・建物は、固定資産ではなく商品と同じ扱いですから流動資産として計上されます。)

固定資産は、次の3つに分けられます。

有形固定資産

形があり、長期間使用する資産で、建物や備品、車両、土地などがあります。

無形固定資産

形のない資産で、特許権や著作権などの権利やソフトウェアをさします。

投資その他の資産

他の会社への資本参加を目的とする投資や、長期の資産運用を目的とする投資、その他の長期の資産をいいます。

(3)繰延資産

繰延資産とは、過去に支出した費用のうち、その支出した効果が来期以降にわたりその効果が発現(影響)すると考えられるものをいいます。

つまり、繰延資産は、来期以降の期間に配分し長期にわたって少しずつ費用化することになります。創立費、開業費、開発費などがこれにあたります。

資産の部に計上されていますが、流動資産や固定資産とはその性質が異なり、元を辿れば費用で、効果が表れる期間繰延べるために便宜上資産の部に記載されているものです。

貸借対照表の借方(左側)は調達した資本の運用状態を表していますが、 少なくともチェックしておくべき項目は…

① 一年で現金化される流動資産の中身(不良資産の有無)

② 流動資産と固定資産の割合

2.損益計算書(Profit and Loss Statement : P/L)

損益計算書は、会社が一会計期間でどれだけの利益をあげたのか、またどのような費用を使ったのかを示す報告書です。

この報告書では、会社の業績を「売上総利益」「営業利益」「経常利益」「税引前当期純利益」「当期純利益」の5つの利益に分類して示しています。

2-1 売上総利益

売上総利益は、会計期間における売上高から売上原価を引いた利益のことで、一般に粗利益といわれるものです。

2-2 営業利益

営業利益は本業で稼いだ利益のことで、その事業の収益性を確認することができます。

2-3 経常利益

経常利益は、営業利益と営業外収益の合計から営業外費用を控除して求められる利益です。

2-4 税引前当期純利益と当期純利益

税引前当期純利益は、経常利益と特別利益の合計から特別損失を引いたもので、営業以外の臨時的な損益も含めた最終的な利益のことを指します。

さらに当期純利益は、税引前当期純利益から税金を引くことで求められ、法人税などを差し引いた最終的な企業の利益のことです。

経営成績を表す損益計算書ですが、少なくともそこに記載されている5つの利益の 意味を踏まえたうえで、少なくとも以下についてはチェックを怠らないようにすべ きです。

① 売上高と利益

② 売上総利益、営業利益、経常利益の数年間の推移

利益と売上高は混同されることがありますが、異なるものなので注意しましょう。

利益は売上高から費用を引いた、実際に儲かった金額である一方、売上高は商品やサービスを提供して得た売上の合計金額であり、そこにかかった費用が引かれていない点が特徴です。

損益計算書を確認する際には、損益分岐点をチェックしましょう。売上が増えていたとしても、費用がかかりすぎると利益はなくなります。

このときの境界線を損益分岐点といい、損益分岐点を超えていなければ黒字と判断できるのです。

3. キャッシュフロー計算書(Cash Flow Statement:C/S)

キャッシュフロー計算書は、現金及び現金同等物の流れを示した書類のことです。

ここで言う現金同等物とは、現金と同等のもので容易に換金可能であり、かつ、価値の変動について僅少なリスクしか負わない短期投資を指します。

具体的には期間が3か月以内の定期預金や譲渡性預金、コマーシャル・ペーパー、売戻し条件付現先、公社債投資信託などです(以下、現金同等物を含め「現金」という)。

この報告書は営業活動など企業の活動を活動別に3つに区分してキャッシュの出入りを示したもので、どこで現金を使用しどのように現金を増やしたのかが事業活動別に把握できるのです。

このキャッシュフロー計算書は、金融商品取引法が適用される上場企業などには作成義務がありますが、中小企業含めすべての会社に適用される会社法での作成義務の規定はありません。

もちろん個人事業主にも作成義務はありません。しかしその流れを把握することで、資金不足になっていないかなどが的確に把握できるメリットを考えてほしいのです。

何よりもキャッシュフロー計算書の作成は粉飾が難しく資金調達の評価に活用できるなどのメリットがありますから、義務はなくても作成することをお勧めします。

利益が出ているにもかかわらず、現金が残っていないとなると、キャッシュフロー計算書で現金の流れを追う必要があるでしょう。損益計算書と似ているところがありますが、損益計算書は収益と費用を表すもので現金の増減を表すものではない点が異なります。

「勘定合って銭足らず」で黒字倒産の憂き目にあう会社は後を絶ちません。そのような事態にならないようにするためにも必要なツールなのです。

キャッシュフロー計算書で注意すべきことは、3つの活動別キャッシュフローのバランスです。

たとえば、営業活動と財務活動のキャッシュフローがマイナスで投資活動のみプラスであるのは、資産の売却を行い借入金の返済をしている会社によくある特徴といえます。

また、営業活動がマイナスで財務活動と投資活動がプラスになっているときも当面の資金繰りに苦労している可能性があると考えられます。

営業活動のキャッシュフローはプラスにならないと問題ですが、財務活動・投資活動のキャッシュフローについては、必ずしもプラスでなければならないと言う訳ではありませんが、きちんとその説明ができるかどうかが重要です。

キャッシュ・フローは…

① キャッシュ・インはなるべく多く、そして少しでも早く

② キャッシュ・アウトはなるべく少なく、できれば遅く

4. 財務三表のつながり

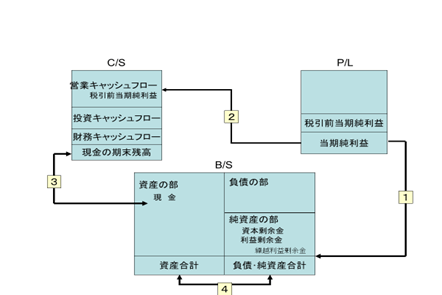

主要な財務諸表(財務三表)を簡単に説明してきましたが、大まかに5つの構成要素(資産・負債・純資産・収益・費用)の組合せおよびその増減結果で、いずれも会社の状況を表す重要な決算書は様々な側面から会社を写像しているわけですが、実はこの財務三表は密接につながりを持っており、どこか一つほころびが出ると、たちまち他にも影響が出てくる仕組みになっているのです。(図-2参照)

【図-2】 財務三表のつながり

【図-2】からわかるように、

- ① 損益計算書の当期純利益の合計額と貸借対照表の利益剰余金の額は一致します。

長年、当期純利益が黒字であれば、利益剰余金も留保(蓄積)されていきます。 - ② キャッシュフロー計算書の現金の残高と貸借対照表の現金は一致します。

3つの活動分野ごとの現金の詳細がわかります。 - ③ 損益計算書の当期純利益とキャッシュフロー計算書の現金の残高は一致しません。損益計算書で利益が出ていても、売掛金が回収されていない場合は、キャッシュフロー計算書では現金が増えません。

このように財務三表は利益剰余金と現金及び現金同等物でつながっており、そのかなめは貸借対照表です。

この財務三表のつながりがわかると、利益や現金の増加(減少)原因がどこにあるのかが見えてくるのです。

たとえば、貸借対照表上の現金が大きく増加した原因は、キャッシュフロー計算書を確認することで見当がつきます。

すなわち「本業の営業活動が順調である」、「在庫が少なくなった」、「融資を受けた」、「設備投資に力をいれた」等、現金がどのような活動で増加したのかという背景が見えてくるのです。

また現金の増減の背景にある競合他社にはない独自の強み(競争優位性)などの発見につながる可能性もあるのです。

このように財務三表のつながりを理解しそこから見えるものを知ることは、自社の課題を明確に把握し、今後の経営戦略に大いに役立つこととなるのです。

経営者として、単に数字に目を通すだけではなく、経営戦略まで読み解くために会社がどのような仕組みで利益を生み出しているのかを是非、理解してください。

【書式のテンプレートをお探しなら】