バイアウトとは? 種類別の目的やメリット・デメリットを紹介

自社の経営が困難になった際、経営再建の手段としてバイアウトが検討できます。バイアウトを利用することで、経営陣が株式を買収して経営権を得たり、社内の事業部門を子会社として独立させたりできるのです。

しかしバイアウトの方法にも複数の種類があり、種類によって目的やメリット・デメリットも異なります。バイアウトの概要を解説したうえで、種類や成功のポイントについて解説します。

バイアウトとは?

バイアウトとは、企業の経営陣が議決権の過半数の株式を買収することで、企業の経営権を得る買収方法のことです。経営を再建し事業を継続していくことを目的に、経営の権利を取得するために行われます。

また、経営陣や従業員、あるいは外部の投資家が、一部の事業部門を子会社として独立させるために行うこともあります。詳しくは後述しますが、株式を購入するのが誰であるかによって、手法が変わる点も特徴です。

イグジットとの違い

バイアウトと同じく企業の売却を指す言葉として、「イグジット(EXIT)」があります。バイアウトの手法の1つですが、「保有する株式を手放す」ことに重きを置いている点が大きな違いです。

イグジットとは、企業の創業者や経営者・投資家が、ベンチャー企業の設立や事業再生を行う企業に投資した資金を回収することを指します。主に、保有している株式の売却を行います。

流動性の低いものへの投資は、多大な損失につながるリスクがあります。そうした場合に備えて事前に資金回収の準備をしておくのがイグジットなのです。株式を購入して経営権を獲得するバイアウトとは、そもそもの性質が異なると言っても良いでしょう。

M&Aとの違い

同様に、「M&A」もバイアウトとよく似た言葉です。大きな違いは、「実施する目的」と「買い手」の2点だと言えます。

手法によって異なりますが、バイアウトは買収する企業の経営者や従業員が、自社の経営権を得るために行うものです。一方のM&Aは、他社が新規事業への参入や経営力強化のために行うものとなっています。

バイアウトの手法は4種類

バイアウトの手法は、大きく4種類あります。それぞれの手法の特徴を解説します。

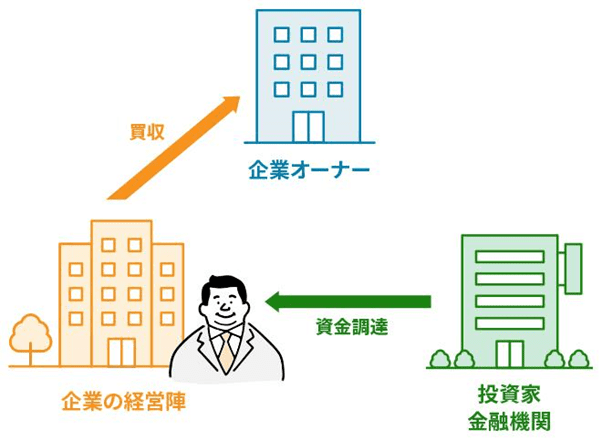

MBO

「MBO(Management Buy-Out)」とは、企業の経営陣が自社の株式や一部の事業部門を買収し、独立させる方法です。

経営陣だけでは買収資金がまかなえない場合、外部の投資家や金融機関と共同で行う場合もあります。

MBOの目的

MBOが行われる目的としては、大きく以下の3つが挙げられます。

- 経営の再建

- 後継者への事業継承

- 上場の廃止(株式非公開化)

まずは、経営再建のためです。社内の一部の事業部門だけが業績が悪く、そのために全体の資金繰りが悪化しているような場合があります。その際、MBOで該当の事業部門だけを独立させることがあるのです。

また、「のれん分け」のように使われる場合もあります。MBOでは、事業内容や従業員は親会社から引き継がれます。そのため、親族に事業継承者が不在で、親族以外の人材に会社を引き継がせたい企業でも使われているのです。

上場企業が行う場合は、自社の株式非公開化を目的とする場合もあります。企業が株式を公開して上場すると、資金調達が容易になる、知名度が向上するといったメリットがあります。

しかし上場には多額のコストもかかり、多数の株主への対応も付いて回るものです。そういった場合に、MBOを行うケースもあります。

MBOのメリット・デメリット

MBOのメリット・デメリットは、以下のとおりです。

|

メリット |

|

|

デメリット |

|

MBOにより経営陣が議決権を獲得できるため、意思決定のスピードが速くなるでしょう。株式会社は株主の意見も聞きながら経営をする必要があり、物事を進めるにも一定の時間がかかります。

しかし、経営陣が議決権の過半数以上の株式を購入すれば、社内の会議だけで物事を決定できます。

また、親会社の経営方針や従業員を引き継ぐことができるため、スムーズな事業継承も可能です。従業員のモチベーション低下も防げるでしょう。加えて自社の株式を売却できるため、いくらか現金を得られる点も特徴です。

ただし、親会社の方針や従業員を引き継ぐ分、経営状況の抜本的な改革につながりにくい可能性もあります。MBOによって上場を廃止した場合、社会的な知名度や信用が低下し、金融機関からの資金調達が困難になる場合もあります。

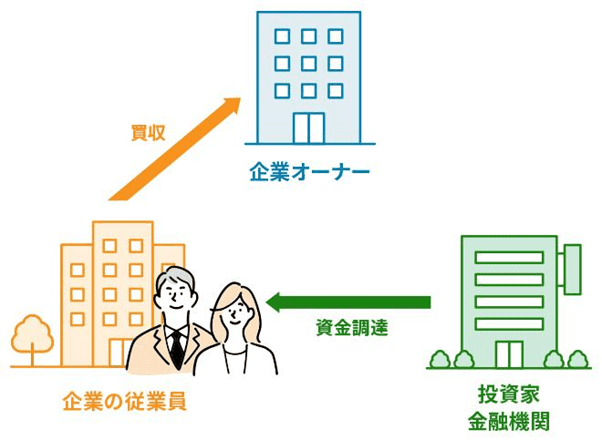

EBO

「EBO(Employee Buy-Out)」は、従業員が自身の所属する企業や事業部門を買収して、子会社として独立させる方法です。買収するのが従業員であるという点が、MBOとの大きな違いです。

しかしそれ以外の特徴はMBOと共通しているところも多く、EBOをする場合も事業内容や従業員は親会社から引き継ぐことになります。

EBOの目的

EBOも、MBO同様に後継者への事業継承を目的として行われます。ただしこちらは、経営陣ではなく自社の従業員に事業を引き継ぎたい場合に行うものです。バイアウトの手法の中でも、比較的小規模なものだと言えるでしょう。

もしオーナーが「自社を高く売却したい」と強く考えているならば、EBOの形態はとらず、資金力のある買い手を探して従業員の継続雇用を条件に入れるという方法が一般的です。

EBOのメリット・デメリット

EBOは前述のMBOと似た方法であるため、メリット・デメリットについても共通点が多数あります。

MBO特有のメリット・デメリットとしては、以下が挙げられます。

|

メリット |

|

|

デメリット |

|

EBOは従業員が行うものであるため、経営陣や親族に事業を継承できる人材がいない場合に適しています。また、従業員がトップとなることで、経営陣の顔ぶれも大きく変わるでしょう。従来の自社の方針とは異なる経営ができるかもしれません。

デメリットとしては、EBOのために必要な資金の調達が困難な点が挙げられます。経営権を獲得できるだけの株式を買おうとすると、当然ですが相応の資金が必要です。しかし、EBOで株式を購入するのは従業員です。そこまで資本力のある従業員がいるかどうかは、よく確認しなくてはなりません。

MEBO

「MEBO(Management Employee Buy-Out)」は、経営陣と従業員が一体となって自社の株式や一部の事業部門を買収し、経営を引き継ぐ方法です。独立後も、経営陣・従業員の顔ぶれは変わりません。

MEBOの目的

MEBOは、主に自社の一部を子会社として独立させる場合や、事業継承をする場合に選択されます。従業員も株式を取得するため、MEBOに参加する従業員は独立後も経営に積極的に関与していくことになります。

こうしたことから、従業員の中・長期的な育成も見据えてMEBOを行う企業もあるのです。

MEBOのメリット・デメリット

MEBOのメリット・デメリットは、以下のとおりです。

|

メリット |

|

|

デメリット |

|

MEBOでは、経営陣と従業員が自社に出資します。ともに経営に関与することになり、日頃の業務におけるモチベーションも向上するでしょう。

最大のデメリットとしては、実現させることが難しい点が挙げられます。MEBOをするためには、経営陣・従業員の双方が株式を買収する必要があります。MEBOに賛同する従業員はそう簡単に集まらないことも多く、それほど現実的な方法とは言えないのです。

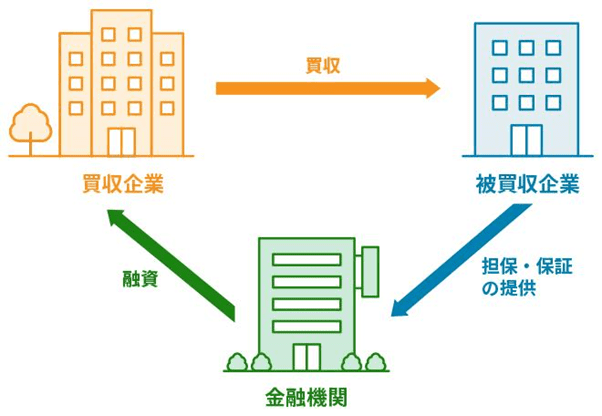

LBO

「LBO(Leveraged Buy-Out)」は、被買収企業が保有する資産やキャッシュフローを担保にして金融機関や投資家から借り入れ、他社の株式や事業を買収する方法です。

LBOの目的

LBOは、他社を買収したいときに必要な資金を、少ない自己資金で確保するために利用されます。

被買収企業の資産を担保にするという性質上、買収企業より規模の大きい企業の買収も可能です。

LBOのメリット・デメリット

LBOはほかのバイアウトの手法とは異なり、買収企業・被買収企業の規模にそれほど左右されません。そのため、どの企業も買収企業・被買収企業になれる可能性があります。

この点を踏まえると、LBOのメリット・デメリットは、以下のとおりです。

|

買収企業 |

被買収企業 |

|

|---|---|---|

|

メリット |

|

|

|

デメリット |

|

|

一般的に、企業を買収するには多額の費用がかかります。しかしLBOであれば、被買収企業が持つ資産やキャッシュフローを足がかりに、資金調達が可能です。被買収企業は買収企業の信用を利用して借り入れができるため、MBOをする際の資金力不足も補えます。

デメリットは、被買収企業が負債を背負うことになる点です。LBOは買収企業が被買収企業の資本を担保に借り入れを行いますが、その借入金の返済義務は被買収企業に課されます。すなわち、もし自社が他社にLBOで買収された場合、他社が作った借金を自社で返していかなくてはならなくなるということです。そのため、被買収企業にはLBO実施後も堅実な経営が求められます。

もし被買収企業の経営が悪化すると、買収企業の財務状況にも影響が出るでしょう。また、買収の価格は自社の資産やキャッシュフローが基準となるため、被買収企業が希望する価格では買収してもらえない可能性もあります。

こうしたことから、LBOはバイアウトの方法として現実的なものではありますが、実行には困難が伴います。LBOをした後の経営者の人選にも、慎重な判断が必要でしょう。

バイアウトを成功に導くためのポイント

バイアウトを成功させるためには、以下の点を意識することが重要です。

自社の企業価値を事前に評価し、妥当な相場価格を知っておく

自社が被買収企業にあたる場合は、買収された後も不利益になりにくい金額がいくらぐらいかを把握しておきましょう。M&Aの専門家と打ち合わせをして、具体的に決めておく必要があります。

ただし、適正価格は算出が難しいものです。自分たちに有利な状況をリストアップし、根拠を持って値段を主張できるよう準備をしておきましょう。

バイアウトファンドを利用する

バイアウトを行う際は、ファンドを利用する方法が一般的です。ファンドが入ると、大きく資金を投下して収益性を上げてくることが考えられます。

ただしその分、収益に対する管理も厳しくなります。加えて、収益を伸ばすために今までの経営方針を覆されることも覚悟してください。

M&Aの専門家に相談する選択肢もありますが、希望価格提示やM&Aの手続き作業以外のシーンではそれほど必要性は高くありません。最初からファンドに依頼することを考えたほうが良いでしょう。

ファンドや買収企業は慎重に選ぶ

同じく自社が被買収企業にあたる場合、買収企業やファンドが自社の経営理念に共感してくれるかどうかも重要視すべきです。

もしその点が合致していないと、バイアウト後に会社を切り分けて売却される可能性もあります。特に事業継承を目的としてバイアウトをした場合、希望とは異なる結果になってしまうかもしれません。

加えて既存の従業員の待遇も、慎重に考えるべき点です。バイアウトの条件として、既存社員の継続雇用を入れられるようにしましょう。

すべてのバイアウトに共通する注意点

これまで紹介してきたバイアウトには、共通する注意点があります。

旧経営陣は退職することが一般的

前提として、バイアウトを行った際は被買収企業の役員は退職するのが一般的です。マネジメントは新経営陣が行います。

自分の会社を売却したからといって、必ずしも株主で居続けられるわけではないのです。株式を保有し続けたい場合は、買収企業との交渉が必要です。

借金や経営破綻のリスクがある

バイアウトが失敗してしまうと、被買収企業は多額の借金を背負ったり、経営破綻したりするリスクがあります。また、希望価格以下でしか買い取ってもらえない場合もあるでしょう。対策としては、こちらも買収企業と交渉することです。

「バイアウト後に買収企業が借金を負ったり経営破綻したりしても、金銭的な負担は生じない」と定めておくこともおすすめします。専門家であれば、その部分は必ず契約書に織り込んでくれるでしょう。

バイアウトについてのまとめ

バイアウトは、自社の経営再建のために行う手法の1つです。具体的な方法も大きく4つに分けられ、それぞれメリット・デメリットも異なります。なかには比較的リスクの高い手法もあるため、自社の実情や買収の実現可能性に応じて選ばなくてはなりません。

しかし、成功のためのポイントや注意点を踏まえて慎重に進めれば、経営再建も夢ではありません。まずはそれぞれの手法について正確に理解し、自社にはどれが適しているかを慎重に判断するところから始めてはいかがでしょうか。

【書式のテンプレートをお探しなら】