第7回:雑所得(公的年金・仮想通貨など)

確定申告のコラム、第7回は雑所得についてです。

雑所得とは、利子所得・配当所得・不動産所得・事業所得・給与所得・譲渡所得などのいずれにも当たらない所得を意味するのですが、本コラムでは公的年金や仮想通貨、FXで利益を得た場合を中心に説明します。

雑所得とは

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得をいいます。

雑所得の例と課税方法

雑所得は、例えば以下のような所得が該当します。なお、その発生源泉によって、課税方法や所得の計算方法が異なります。

|

発生源泉 |

課税方法 |

所得の計算方法 |

|---|---|---|

|

公的年金等(公的年金、過去の勤務先からの年金など) |

総合課税 |

収入 × 一定割合 – 公的年金等控除額 |

|

貸付金の利子(個人的な貸付など) |

総収入金額 – 必要経費 |

|

|

副業の利益 |

||

|

仮想通貨の利益 |

||

|

先物取引、FX等の利益 |

申告分離課税 |

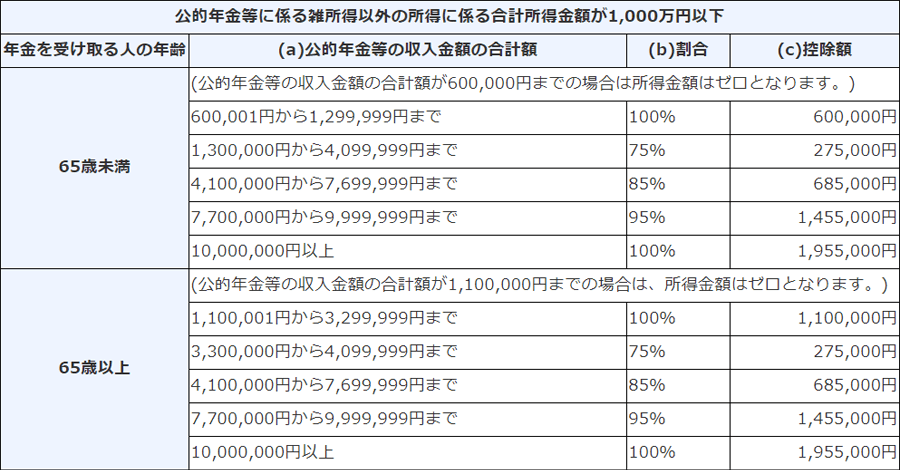

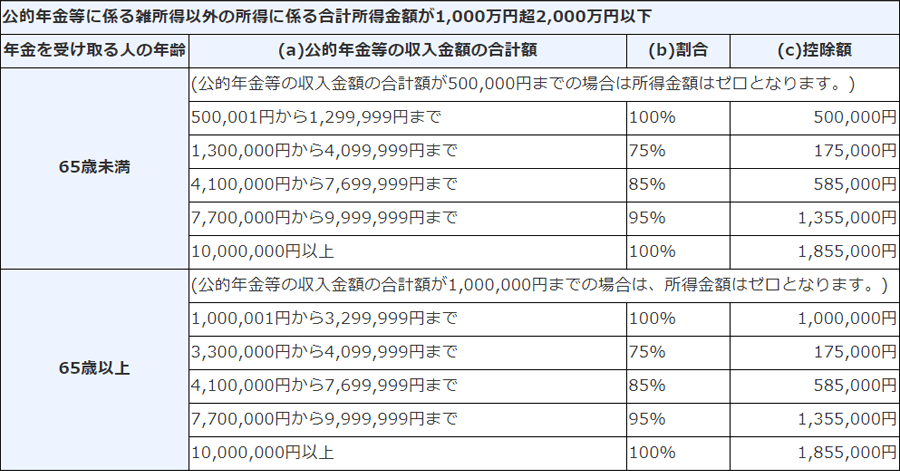

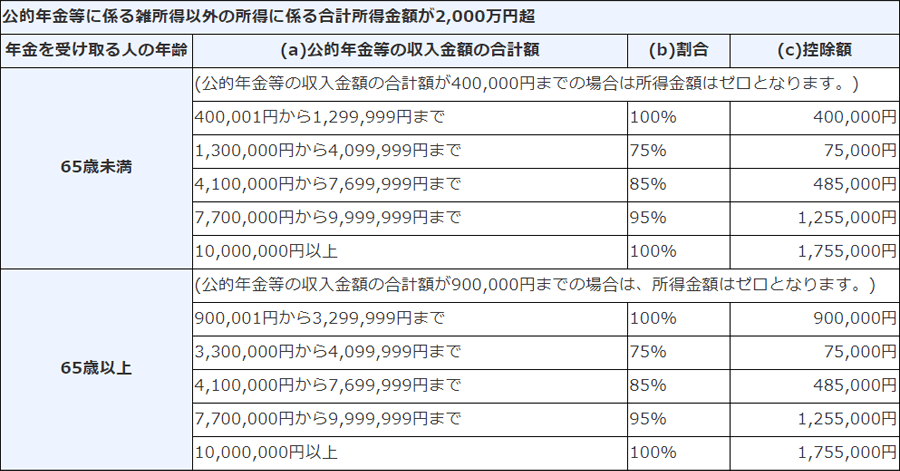

【公的年金等に係る雑所得の速算表(令和2年分以後)】

※画像をクリックすると、大きな画像が表示されます。

公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下

公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円超2,000万円以下

公的年金等に係る雑所得以外の所得に係る合計所得金額が2,000万円超

雑所得(公的年金等)

公的年金等からの源泉徴収

公的年金等の支払を受けるときは、原則として収入金額からその年金に応じて定められている一定の控除額を差し引いた額に、5.105%を乗じた金額が源泉徴収されます。

公的年金等の確定申告の必要性

公的年金等に関しては、原則として、確定申告をする必要があります。

ただし、公的年金等の収入金額が400万円以下であり、かつ、公的年金等の雑所得以外の所得が20万円以下の場合は確定申告が不要となります。

引用・参考:国税庁「公的年金等の課税関係」

雑所得の損益通算はできない

総合課税となるような雑所得であっても、他の所得と損益通算はできません。

例えば雑所得が▲10万円、給与所得が100万円であっても、合算して90万円とすることはできず、この場合100万円がその人の所得になります。

他方、仮想通貨の損失が▲20万円、個人的な貸付の利子が30万円の場合、雑所得は10万円となります。このように、総合課税となる雑所得内部の損益通算は可能です。

保険契約による個人年金

保険料の負担者と、年金の受取人が同じ場合は、公的年金等以外の雑所得に分類されます。つまり、公的年金等控除は差し引くことはできません。

なお、年金が支払われる際に、その年金額から、年金額に対応する保険料等を差し引いた金額に10.21%を乗じた金額が源泉徴収されます(差引金額が25万円未満の場合は源泉徴収されない)。

収入金額や源泉徴収額が記載された通知が保険会社から届きますので、その内容を基にして、確定申告を行います。

契約者と受取人が違う場合は贈与税

保険契約による個人年金で、契約者と受取人が違う場合は、給付事由が発生した時点で、契約者から受取人に対して、その年金受給権を贈与したものとみなされます。

なお、年金受給権の評価額を知りたい場合は、保険会社に問い合わせてください。

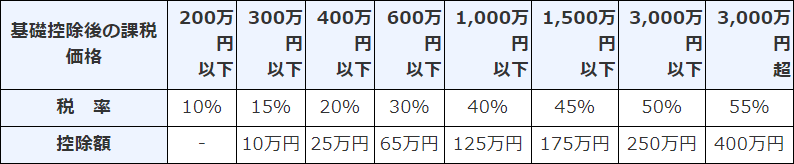

【一般贈与の場合の税率表】(直系尊属以外からの贈与)

引用・参考:国税庁「贈与税の計算と税率(暦年課税)」

例えば、夫婦間で年金受給権の贈与があって、その評価額が1,000万円であった場合は、次のように受取者に対して贈与税が発生します。

(1,000万円 – 110万円)× 40% – 125万円 = 231万円

契約者本人が一定年数に渡って、年金方式で受け取れば所得税はほとんどかからない場合であっても、受取人が異なるだけで、多額の税金を負担しなくてはならない場合があります。

贈与税は、比較的高い税率なので、その税負担も大きくなります。何はともあれ、契約者と受取人は同一にしておくことが無難と思います。

引用・参考:国税庁「保険契約者(保険料の負担者)である本人が支払を受ける個人年金」

雑所得(仮想通貨)

仮想通貨の損益計算

仮想通貨の取引をしたことがある人は、最近では結構いらっしゃると思います。例えば、一つの会社に勤める会社員の方が、仮想通貨取引を行って20万円を超える利益を得た場合には、確定申告をする必要があります。

ここでは、ケース別に実際の所得の計算をしてみたいと思います。代表的な仮想通貨であるビットコインをBTC、リップルをXRPと表記します。なお、本来ならばこれにかかわる諸経費なども引くことができますが、ここでは考慮しません。

ケース1

|

日付 |

通貨 |

購入/売却 |

単位 |

金額 |

|---|---|---|---|---|

|

7.1 |

BTC |

購入 |

4 |

2,000,000円 |

|

8.1 |

BTC |

売却 |

1.5 |

1,100,000円 |

所得計算

1,100,000円 –(2,000,000円 ÷ 4BTC × 1.5BTC)= 350,000円

この場合は簡単ですね。単価50万円で4BTC購入したのちに、1.5BTCだけを110万円で売却しました。原価は50万円 × 1.5BTCで75万円です。110万円との差額の35万円が仮想通貨に係る利益、つまり雑所得になります。

総平均法と移動平均法

ケース2

|

日付 |

通貨 |

購入/売却 |

単位 |

金額 |

|---|---|---|---|---|

|

7.1 |

BTC |

購入 |

4 |

2,000,000円 |

|

8.1 |

BTC |

売却 |

1.5 |

1,100,000円 |

|

9.1 |

BTC |

購入 |

1 |

900,000円 |

上記の場合、売却110万円に対する原価計算は次の二通りの方法があります。

- 移動平均法…仮想通貨を取得するたびに、平均取得原価を計算する方法

- 総平均法…年間取得平均単価をもとに、売却原価を計算する方法

移動平均法

|

売却原価 |

2,000,000円 ÷ 4BTC = 500,000円 |

|

所得計算 |

1,100,000円 –(500,000円 × 1.5BTC)= 350,000円 |

総平均法

|

売却原価 |

(2,000,000円 + 900,000円)÷(4BTC+1BTC)= 580,000円 |

|

所得計算 |

1,100,000円 –(580,000円 × 1.5BTC)= 230,000円 |

移動平均法は取引の都度、実態に応じた損益が把握できますが、毎回平均単価を算出しないといけないため、計算が複雑です。

総平均法は、1年間の取得金額合計を取得数量によって単価を算出しますので、比較的簡単です。ただ、1年が終わらないと、単価を算出することはできません。

どちらの評価方法も選ぶことができますが、評価方法に関して届出を行わなかった場合は「総平均法」を選んだものとみなされます。

また、評価方法は仮想通貨の種類ごとに選択できます。また、いったん選択した評価方法を変更しようとする場合は相当期間(特別な理由がない場合3年)を経過した後でなければ変更が認められない場合があります。なお、届出の期限は、確定申告の法定期限です。

以下、総平均法を前提とします。

引用・参考:国税庁「所得税の暗号資産の評価方法の届出手続」

仮想通貨で他の仮想通貨を購入した場合

ケース3

|

日付 |

通貨 |

購入/売却 |

単位 |

金額 |

|---|---|---|---|---|

|

7.1 |

BTC |

購入 |

4 | 1,600,000円 |

|

8.1 |

XRP |

購入(2BTCと交換) |

1,000 |

1,200,000円 |

上記ケースは仮想通貨同士の取引です。この場合、元の通貨をいったん売却して、利益が確定したものとみなされます。わかりやすくすると、上表は下表のようにあらわすことができます。

|

日付 |

通貨 |

購入/売却 |

単位 |

金額 |

|---|---|---|---|---|

|

7.1 |

BTC |

購入 |

4 |

1,600,000円 |

|

8.1 |

BTC |

売却 |

2 |

1,200,000円 |

|

8.1 |

XRP |

購入 |

1,000 |

1,200,000円 |

いったん売却したものとされる2BTCに関しては利益が出ていますので、これを雑所得として申告することになります。

|

売却原価 |

1,600,000円 ÷ 4BTC = 400,000円 |

|

所得計算 |

1,200,000円 –(400,000円 × 2BTC)= 400,000円 |

仮想通貨で買い物をした場合

仮想通貨で買い物をした場合には、購入時点で仮想通貨を時価で売却したものとみなされます。利益が出ている場合には、それが雑所得になります。

ケース4

|

日付 |

通貨 |

購入/売却 |

単位 |

金額 |

|---|---|---|---|---|

|

7.1 |

BTC |

購入 |

4 |

1,600,000円 |

|

8.1 |

BTC |

(商品の購入) |

3 |

2,000,000円 |

|

売却原価 |

1,600,000円 ÷ 4BTC = 400,000円 |

|

所得計算 |

2,000,000円 –(400,000円 × 3BTC)= 800,000円 |

仮想通貨の計算は複雑になりがち

上記のような取引例なら計算は簡単ですが、マイニングによって新たな仮想通貨を取得した場合、贈与をした場合、仮想通貨の貸借で利息を得た場合など、様々なケースが考えられます。

取引量にもよりますが、ケースごとに課税関係を考えて処理するのは、煩雑になることが多いです。しかし、適切に計算をして申告をしなければなりません。

少なくとも、取引所を介しているならば、その年間取引が記されたエクセルシートなどの資料、取引所を介さない贈与、貸し借りなどに関しては、それを記した資料を保存しましょう。

確定申告で税理士に依頼される場合は、仮想通貨専門の税理士をお勧めいたします。

引用・参考:国税庁「暗号資産に関する税務上の取扱いについて(情報)」

雑所得(FX)

FX(外国為替証拠金取引)とは

FXをご存じでない人を前提に説明します。FXとは、一定の担保金を預けて、外国の通貨を売買する取引です。特徴としては、担保金の何倍もの取引が可能という点です。このような効果をレバレッジ効果といいます。

レバレッジ効果があるために、少ない資金で多額の利益を得ることも可能です。反面、大きな損失を被る可能性もあります。

ケース1・証拠金100万円を預けて、レバレッジを10倍に設定

|

日付 |

通貨 |

売/買 |

レート |

金額 |

|---|---|---|---|---|

|

4.1 |

USD |

買い |

100.00円/$ | 10,000,000円 |

|

5.1 |

USD |

決済 |

110.00円/$ |

11,000,000円 |

現実にはあまりないケースですが、わかりやすくしました。

証拠金100万円を預けて、1ドル100円の時に10,000,000円分買い注文しました。その後、1ドル110円になったので、すべて決済しました。

利益は、差額の100万円です。元手が100万円に対し、同額の100万円を得ることができました。このように少ない資金で多額の利益が得られるのも魅力の一つです。

ケース2・証拠金100万円を預けて、レバレッジを10倍に設定

|

日付 |

通貨 |

売/買 |

レート |

金額 |

|---|---|---|---|---|

|

4.1 |

USD |

買い |

100.00円/$ | 10,000,000円 |

|

5.1 |

USD |

決済 |

95.00円/$ |

9,500,000円 |

他方、思惑と逆に進むと損をします。この場合、1,000万円が950万円に減った計算になりますので、損失は50万円です。元手の半分がなくなったことになります。

このように、レバレッジ効果を利用できるFXは、少ない元手で多額の利益と損失を生む可能性をもった投資手段の一つであるといえます。

FX(外国為替証拠金取引)の課税関係

他の所得と区分し、「先物取引に係る雑所得等」として、20.315%の税率で課税されます(申告分離課税)。

引用・参考:国税庁「外国為替証拠金取引(FX)の課税関係」

損失の取り扱いと損益通算

FXによって、損失が出た場合、その損失を他の所得と損益通算はできません、例えば、FXによる損失が▲100万円、給与所得が500万円であった場合、所得は500万円です。

一方、「先物取引に係る雑所得等」の内部においては損益通算ができます。例えば、二つの取引業者を利用し、A社は▲100万円の損失、B社は150万円の利益であった場合は、通算した50万円が先物取引等に係る雑所得となります。

損失の繰越控除

「先物取引に係る雑所得等の金額」の計算上生じた損失の金額は、一定の要件の下で、翌年以後3年間にわたり繰り越し、その繰り越された年の「先物取引に係る雑所得等の金額」を限度として、一定の方法により、「先物取引に係る雑所得等の金額」の計算上差し引くことができます。

ここでいう一定の要件とは、確定申告をして、かつ、その損失に係る付表を添付することです。実は、損失を申告しておけばよかったと後悔する場合は結構あります。翌年の成績は、わからないですからね。

繰越控除で後悔しないために

(例)昨年に多額の損失が出ていたが、FXに関しては申告する必要がないため、事業所得のみ申告した。翌年、FXの利益が多額に出たので、昨年の申告をやり直したい。

これはアウトです。昨年の申告で、付表を出すのかは本人の任意であって、その申告自体に誤り等があったわけではないので、原則として修正は認められません。

(例)上記同様、昨年に多額の損失が出ていたが、申告しなかった。会社員であったため、確定申告自体も行わなかった。翌年、FXの利益が多額に出たので、昨年の確定申告を行いたい。

これはセーフです。確定申告を行っていないので、付表に損失の内容を付けて申告しましょう。ただし、申告の順序は昨年の分を、先に行うようにご注意ください。

引用・参考:国税庁「先物取引に係る雑所得等の課税の特例」