財務レバレッジとは? 自己資本比率との違いや求め方・目安を把握しよう

財務レバレッジは、企業の経営状態や財務状況の分析に用いられる指標です。

財務レバレッジを分析することで、借入金・社債などの返済状況や設備投資といった企業の経営に対する姿勢がわかります。

この記事では、財務レバレッジの概要やROE(自己資本利益率)との違い、算出方法、数値の目安などを解説します。

財務レバレッジとは?

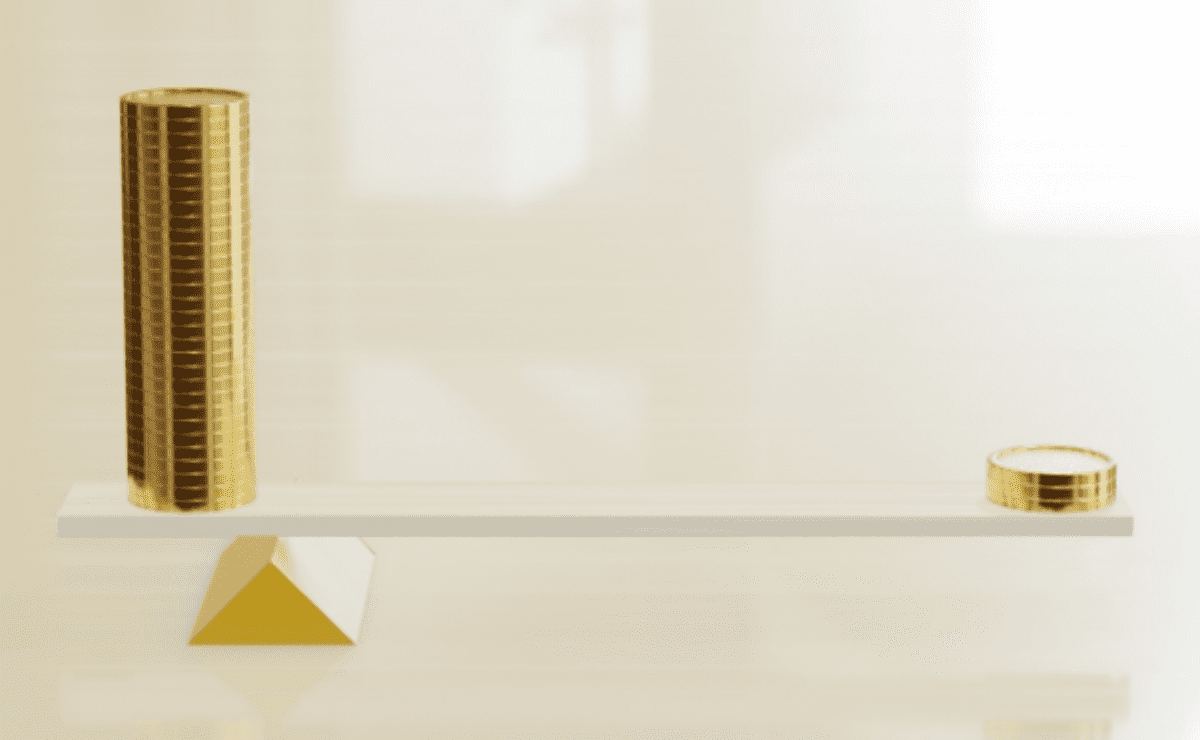

財務レバレッジとは、自己資本を1として、その何倍の総資本を事業に投下しているかを表したものです。レバレッジは「テコ」のことであり、他人資本がテコとなって総資産が変化することを意味します。

企業を経営するための資本は、自社の資本金や内部留保のみで成り立っているわけではありません。多くの場合、借入金や社債といった「他人資本」が含まれており、財務レバレッジを見ることで、その企業が他人資本をどのくらい利用しているかがわかります。

自己資本比率との違い

自己資本比率とは、自己資本のうち新株予約権を除く純資産、つまり自社資本が、総資本に占める割合のことです。

財務レバレッジが他人資本の割合を表していることから、自己資本比率と財務レバレッジは逆数の関係性にあるといえます。

例えば、総資産が1億円、自己資本が5,000万円の企業の場合、自己資本比率は50%、財務レバレッジは2倍ということになります。逆数は、「その数に掛け合わせると1になる数」なので、自己資本比率と財務レバレッジを掛け合わせると1になります。

自己資本は他人資本と違って返済の必要性がないことから、自己資本比率が高い企業は安定性が高いとされています。

ROEとの関係

ROEは「Return On Equity」の略で、「自己資本利益率」と訳されます。

自己資本(Equity)をどれだけ有効活用して利益(Return)を得ることができたかを示す指標で、ROEによって資金活用の効率性がわかります。

ROEは次の計算式で求められます。

ROE = 当期純利益 ÷ 自己資本

また、財務レバレッジとの関係性を次のように表すことが可能です。

ROE = 売上高利益率 × 総資本回転率 × 財務レバレッジ

ROEを上昇させるには、売上高利益率・総資本回転率・財務レバレッジ」の3つを上昇させればよいことになり、財務レバレッジを上げればROEも高くなるという関係性が成り立ちます。

【計算式】財務レバレッジの求め方

財務レバレッジは次の計算式で求められます。

財務レバレッジ(倍)= 総資本 ÷ 自己資本

総資本における他人資本の割合が高くなるほど、財務レバレッジは上昇します。

総資本の金額が同じであっても、自己資本と他人資本がそれぞれどのような割合になっているかにより、その会社の財務健全性は異なります。

他人資本の割合が多い会社は、将来の返済義務がある資本に依存していることから、自己資本の割合が多い会社に比べて、財務の健全性は劣っていることになります。

- (例1)総資本 1,000(うち、自己資本 800・他人資本200)の場合

自己資本比率 :800 ÷ 1,000 = 0.8 → 80%

財務レバレッジ:1,000 ÷ 800 = 1.25倍 - (例2)総資本 1,000(うち、自己資本 500・他人資本 500)の場合

自己資本比率 :500 ÷ 1,000 = 0.5 → 50%

財務レバレッジ:1,000 ÷ 500 = 2倍

このように、総資本における他人資本の割合が高くなるほど、財務レバレッジは上昇します。したがって、総資産が同じ場合、財務レバレッジが低い会社のほうが、財務の健全性が高いことになります。

財務レバレッジの考え方

財務レバレッジが高い、もしくは低い場合、企業はどのような状況にあると考えられるのでしょうか。順に見ていきましょう。

財務レバレッジが高い状態

財務レバレッジが高いときは、総資産に対して他人資本の割合が高くなっています。

他人資本は、借入金や社債といった、いずれ返済が必要になる他人の資産です。そのため、財務レバレッジが高い企業は、借入金の返済や利息の支払いに追われている可能性が考えられます。

ただし、財務レバレッジが高い状態が必ずしも悪いとはいえません。

財務レバレッジが「1」の企業は自己資本のみで経営が行われていることを意味し、健全な経営が行われているようにも感じられます。

しかし、企業が中長期的に成長するには、他人資本を投入して設備投資などを行うことも必要です。自己資本のみによる経営は、「積極的な投資を行っていない」ともいえるのです。

財務レバレッジだけで企業の経営状態を判断せず、経営に対する姿勢もあわせて見ていく必要があります。

財務レバレッジが低い状態

財務レバレッジが低いときは、総資産に対して他人資本の割合が低くなっています。

総資産に対して他人資本の割合が低く、自己資本の割合が高い企業は安全性が高いと考えられますが、言い換えれば事業に対して積極的な投資を行っておらず、成長の機会を逃しているということです。

財務レバレッジは高すぎると資金繰りという観点でリスクになり得ますが、低すぎても成長の機会を逃すことになり、別の意味でのリスクになります。

適切な水準を保ち、財務レバレッジ以外の経営指標も考慮することが重要です。

目安は業種ごとに異なる

財務レバレッジは2倍を超えないことがひとつの目安で、優良企業の条件とされています。

財務レバレッジを2倍に保つためには、他人資本と自己資本の比率を同程度にする必要があります。自己資本に加えて、他人資本を適切に活用しているバランスの取れた状況といえるでしょう。

しかし、実際には業界によって平均値が異なるため、業界ごとの傾向を踏まえたうえで判断することが重要です。

下の表は、中小企業実態基本調査報告書から財務レバレッジの値を抜き出したものです。業界によって数値にバラつきがあることがわかるでしょう。

|

業界 |

財務レバレッジ(倍) |

|---|---|

|

建設業 |

2.31 |

|

製造業 |

2.24 |

|

情報通信業 |

1.84 |

|

運輸業・郵便業 |

2.82 |

|

卸売業 |

2.44 |

|

小売業 |

3.23 |

|

不動産業・物品賃貸業 |

2.50 |

|

学術研究、専門・技術サービス業 |

2.01 |

|

宿泊業、飲食サービス業 |

6.58 |

|

生活関連サービス業、娯楽業 |

2.99 |

|

サービス業 (その他) |

2.07 |

出典:令和元年 中小企業実態基本調査報告書(平成30年度決算実績)

宿泊業や飲食業は、土地や建物への先行投資が必要です。自己資本だけではまかなえない場合が多くなるため、他人資本の割合が高くなり、財務レバレッジの値も高めになります。

一方で、情報通信業や学術研究、専門・技術サービス業など、それほど高度な設備投資を必要としない業界では、財務レバレッジの値が低くなります。

財務レバレッジについてのまとめ

財務レバレッジは、企業が他人資本をどれだけ活用しているかを示したものです。

財務レバレッジを高めるとROEも高まりますが、借入金が増えすぎることはリスクにもつながります。一方で、保守的な経営を行っていると財務レバレッジが低くなるため、財務レバレッジの高低だけで一概に経営状況を判断することはできません。

業界の平均値を参考にしながら、財務レバレッジのバランスが取れた経営を目指しましょう。

書式のテンプレートをお探しなら】