確定申告のやり方 ふるさと納税・ネット上のシミュレーションが使えない場合の計算方法

いくらまでふるさと納税するのがお得なの?

年末が近づいてくると、駆け込みでふるさと納税する方がいらっしゃいますが、そのときに気になるのがいくらまでなら自己負担2,000円までの寄附で、ソンしないのかというところ。

なぜ「自己負担2,000円」かというと、税制上、2,000円分は絶対に控除対象とならないからです。「2,000円分はあきらめてね」ということになります。

とはいえ、税控除を受けられて、寄附額のおおよそ3割の返礼品をいただけるのですから、利用者にとってメリットの多い制度です。

利用する場合に、できれば自己負担2,000円でできるギリギリ上限まで寄附したいと考えるのが人情でしょう。

サラリーマンであれば、ネット上のシミュレーションでおおよその額がわかるのですが、サラリーマンでも副業をしている方や自営業の方は、そうはいきません。

そのような方でも、いくらまで寄附できるのかをご説明したいと思います

ふるさと納税の仕組み

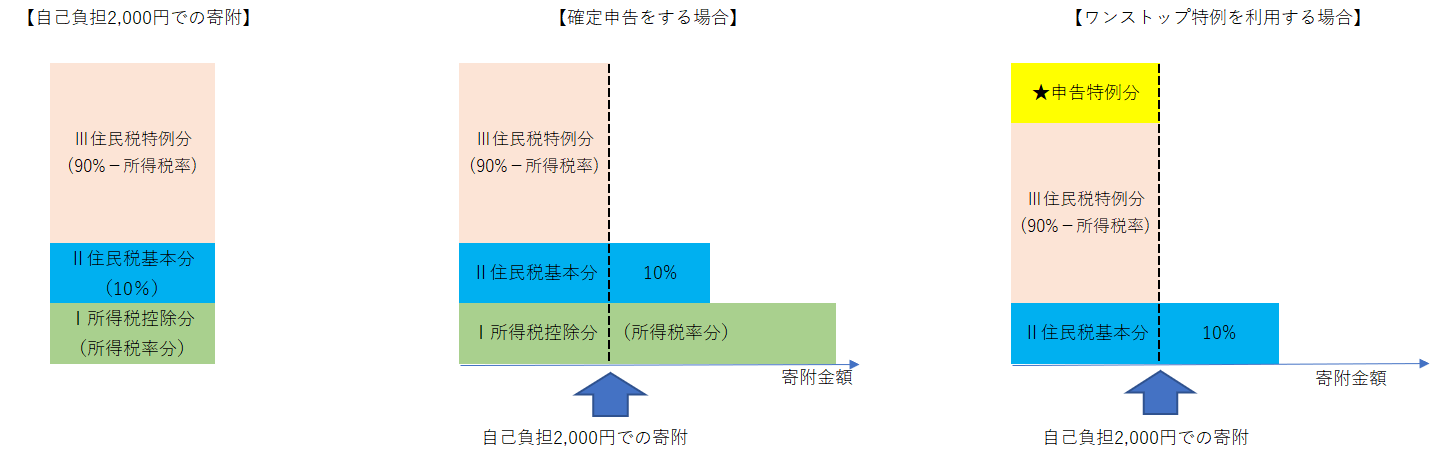

ふるさと納税は、3つの控除から構成されています。所得税からの控除分(Ⅰ)と住民税からの基本控除分(Ⅱ)、住民税からの特例控除分(Ⅲ)です。

|

(Ⅰ) 所得税率 |

(Ⅱ) 住民税基礎控除分(10%) |

(Ⅲ) 住民税特例控除分 |

寄附金額から2,000円を差し引いた額の所得税率と住民税率分、それぞれ所得税額と住民税額が減少します(Ⅰ・Ⅱ)。残った部分のⅢは、100%から所得税率と住民税率(10%)を差し引いた残りの部分を全て控除してくれることになっています。

Ⅲは所得税率が高い人はその分小さくなりますし、所得税率が低い人は大きくなります。Ⅲの部分が伸び縮みすることによって、寄附した額のうち自己負担2,000円以外は税負担が減少する形にしているのです。

「Ⅲの部分が伸び縮みするのであれば、自己負担2,000円を超えた分は上限なく寄附金控除の対象となるのでは?」と思われる方もいらっしゃると思うのですが、残念ながらⅠ・Ⅱ・Ⅲにはそれぞれ上限が設定されています。

【上限】

| (Ⅰ)所得税の寄付金額限度額 | 総所得金額等の40% |

| (Ⅱ)住民税(基本控除分)の寄附金額限度額 | 総所得金額等の30% |

| (Ⅲ)住民税(特例控除分)の寄附金控除額の限度額 | 住民税所得割額(*)の20% (*)住民税所得割額は、課税総所得金額×10%-調整控除額 |

これら3つの上限を比較すると、ⅠとⅡは総所得金額等でⅢのみが税額の20%ですから、Ⅲの限度額が一番小さくなるケースがほとんどでしょう。Ⅲの限度額いっぱいをベースに寄附すれば、自己負担額2,000円で無駄なくふるさと納税ができることになります。

【給与収入が5,000,000円、控除は基礎控除のみのケース】

課税総所得金額

=給与所得控除後の所得金額3,560,000円-基礎控除480,000円

=3,080,000円

所得税率(復興税合わせて)

10.21%

住民税所得割額

=給与所得控除後の所得金額3,560,000円-基礎控除430,000円

=課税総所得金額3,130,000円×10%-2,500円(調整控除)

=310,500円

Ⅲの上限310,500円×20%

=62,100円

上記の例ではⅠとⅡの控除枠は「100%-10.21%-10%=79.79%」となり、62,100円(Ⅲの上限)を79.79%で割り返し、2,000円を加算すると79,829円となります。

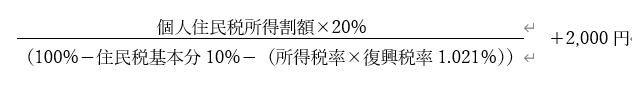

以上の内容をまとめると、このような式になります。

【ご参考】

Ⅰ.所得税から控除される額

(寄附金額-2,000円)×(所得税率×復興税率102.1%)

上限:所得税の寄附金額限度額=総所得金額等の40%

Ⅱ.住民税から控除される額(基本控除分)

(寄附金額-2,000円)×10%

上限:住民税(基本控除分)の寄附金額限度額=総所得金額等の30%

所得税の税率は、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税の税率であり、上記Ⅰの所得税の税率と異なる場合があります。

Ⅲ.住民税から控除される額(特例控除分)

(地方公共団体に対する寄附金-2,000円)×(90%-所得税率×復興税率102.1%)

上限:住民税(特例控除分)の寄附金控除額の限度額=住民税所得割額(*)の20%

(*)住民税所得割額は、課税総所得金額×10%-調整控除額

住民税所得割額を計算する際に使用する課税総所得金額は、生命保険料・地震保険料控除や、配偶者控除、基礎控除などの人的控除の額が所得税の控除額よりも小さくなっていますので、ご注意ください。

調整控除は所得税と住民税の人的控除の差に基づく負担増の減額措置であり、計算方法は省略しますが、たいていの方が2,500円程度となります。

確定申告は必要?

原則としては、確定申告をして寄附金控除を受けることになります。

給与所得者で、医療費控除や住宅ローン控除1年目など、確定申告を必要とする人以外であれば、ワンストップ特例を利用すると確定申告をする手間が省けます。

その場合、翌年1月10日までに「寄附金税額控除に係る申告特例申請書」を提出する必要があり、たとえ同じ地方自治体への寄附であっても、寄附ごとに毎回提出する必要があります。

また、ワンストップ特例を利用するために申請書を提出したとしても、寄附した地方自治体が5か所を超える場合には、確定申告をする必要があります。

令和3年分からは、特定事業者の発行する「寄附金控除に関する証明書」を確定申告書に添付することもできますので、申告書記載が簡略化されました。特定事業者とは、「ふるなび」や「さとふる」といった国税庁長官が指定した事業者のことです。

ワンストップ特例が不利になることも

ワンストップ特例を利用すると、Ⅰ(所得税控除分)がなくなり、住民税申告特例控除分(ワンストップ特例利用による追加分。下図の★部分)が発生することになり、所得税分の控除を住民税から受けることができます。

住民税申告特例控除分(ワンストップ特例利用による追加分)は、「住民税特例控除分(Ⅲ)×所得税率×復興税率102.1%÷(90%-所得税率×復興税率102.1%)」にて計算されます。

計算式を見るとおわかりかと思いますが、Ⅲをベースに計算されるため、Ⅲの限度額を超えて寄附すると(自己負担額2,000円を超えて寄附をすると)、Ⅲの控除がなくなると同時に、住民税申告特例控除分(ワンストップ特例利用による追加分)もなくなることになります。

そのため、自己負担額2,000円を超えて寄附をした場合には、確定申告をすれば所得税分の寄附金控除が受けられたのに、ワンストップ特例の場合はそれに対応する追加分がないため、確定申告をした場合よりも税負担が増えてしまうのです。

自己負担額2,000円を超えてふるさと納税をした場合には、ワンストップ特例を利用せずに確定申告をしたほうが有利となります。反対に、住宅ローン控除を受けている方は、ワンストップ特例が有利になることもあります。かなり複雑な計算となりますので、この場合は税理士に相談したほうがよいと思います。

返礼品は一時所得

無事に上限額の計算ができて12月中にふるさと納税を済ませ、返礼品を受け取ったとします。その返礼品は一時所得に該当します。

一時所得には特別控除500,000円があり、500,000円を超えた場合に課税されるため、あまり心配はいらないのですが、生命保険の一時金や損害保険の満期返戻金などで利益が出ている場合、これらも一時所得となりますので、高額寄附をした場合などはご留意ください。