貸借対照表とは? 読み方と分析方法をわかりやすく解説

会社の健康診断~決算書から見えてくるもの②~

決算書は、企業が株主や取引先などの利害関係者に対して、一定期間の経営成績や財務状態を報告するための書類です。

それらは外部の関係者だけでなく、経営者や社員が自社の財務状況を客観的に把握し、経営戦略を立てる際に参考にする資料でもあるわけです。

決算書からは、企業の資産(負債)の状況、収支の状況、お金の流れの3つを知ることができます。経営者として決算書を読み解くことは、会社の発展・進化につながります。

ここでは、重要な決算書のひとつと言われている貸借対照表を取り上げ、そこから何を読み取ればよいのかを探っていきます。

貸借対照表

貸借対照表とは、ある一定時点の企業の財政状態を表すと言われる決算書です。

資産・負債・純資産の3つの要素(カテゴリー)で構成される報告書で、会社が調達した全ての資金の源泉(資金調達源泉)と、調達した資金の使い道(運用形態)を表しています。

そして貸借対照表は、人間で言うなら健康体であるか否かの有益な情報が得られる健康診断資料となります。

特に資金面での課題である財務安全(健全)性、すなわち支払い能力をチェックすることができるのです。

財務安全性をチェックする指標は数々ありますが、これだけは押さえておきたい指標として、以下の代表的な3つの指標を紹介します。

- 自己資本比率

- 流動比率と当座比率

- 固定比率

1. 自己資本比率 -経営基盤の安全性-

自己資本とは、貸借対照表で言う純資産を言います。

ご存じのように純資産は総資産から総負債を控除した残額ということになります。

その純資産の内訳は大きく株主資本(株主からの拠出金と会社が経営活動から獲得した利益の留保額)とそれ以外の部分で構成されています。

自己資本比率とは、会社の総資本のうち、「自己資本」がどのくらいの割合あるのかを示す指標です。比率(数字)が大きいほど自己資本の割合が多く、家で例えるなら土台、すなわち経営基盤が安定しており、倒産のリスクは低い傾向にあると言えます。

順調な経営を行っている会社は、資本金が増加しなくても毎期利益を出すことで利益剰余金が社内留保されますから自然と自己資本比率は高くなっていきます。

自己資本が多いということは、相対的に他人資本(負債)が少ないわけですから、金利負担が軽くなり優良企業ということになります。

反対に毎期赤字が続くと、利益剰余金は目減りしてしまうことになります。その状態が続くということは、資本金額が変わらなくても自己資本(純資産)は減少することになります。

この自己資本部分全体がマイナスになる状態が債務超過と言う訳です。自己資本比率が低い場合は、借入金などに依存した経営を行っている訳ですから会社の資金繰りは厳しいことが予想でき、当然銀行からの融資なども受けにくくなります。

「自己資本」も「他人資本」も会社が調達した資本ですからどちらも経営活動資金として、その大きさ(割合)は関係ないように思えます。

しかし、「自己資本」と「他人資本」には決定的な大きな違いがあります。それは、「返済の義務」の有無です。

「他人資本」である負債は、多かれ少なかれ必ず返済しなければならない債務です。しかし、「自己資本」は必ずしもその義務を伴わないものなのです。

できることなら自己資本のみで経営を行いたいものですが、なかなかそうはいきません。

返さなければならない他人資本と返さなくてもいい自己資本とでは、財政状態に与える影響は大きく異なってきます。したがって、返さなくていい自己資本(純資産)の割合が高い方が安全な経営状況ということができます。

自己資本比率の低い会社は信用されにくく、銀行等による融資や株式の売却などによる資金調達が困難になる傾向があります。

自己資本比率の求め方は、以下のとおりですが、ここにいう自己資本とは、純資産から新株予約権と非支配株主持分を控除した額をいいます。

自己資本比率(%)=自己資本÷総資産×100

業種にもよりますが、一般的には自己資本比率は30%を超えると安定(50%を超えると優良)、10%を切ると危険な状態にあると言われています。

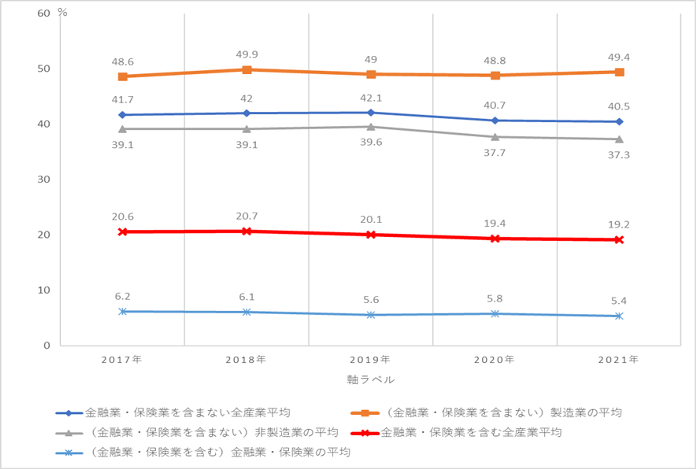

国内企業の自己資本比率は、(金融業および保険業を含まない)全産業の平均で約40%です。製造業は平均より高め、非製造業は低めの傾向にあるようです。(図-1 参照)

【図-1】 自己資本比率の推移

財務省「年次別法人企業統計調査(令和3年度)」(令和4年9月1日付 報道発表)より抜粋作成

2. 流動比率と当座比率 -短期の支払い能力-

流動比率は、会社の短期的な支払い能力を表す指標です。短期ということですので貸借対照表の流動資産と流動負債を使って判断します。

経営活動はいわば、「現金に始まり、現金に戻る」という流れを続けていくこと(営業循環)です。

今、支払わなければならない負債(流動負債)がある場合に必要なのは、すぐに現金化できる資産(流動資産)です。

(1)流動比率

流動比率は、すぐに現金化できる資産(流動資産)と、すぐに支払わなくてはいけない負債(流動負債)の割合(比率)によって企業の短期支払い能力を判断する指標です。

会社を経営するうえで最も大事な資産は、やはり現金ですから、「流動資産」が多いということは、当面の支払い能力があることを示すことになります。

その算式は以下の通りです。

流動比率(%)=流動資産÷流動負債×100

一般的に、上記算式による流動比率が150%を超えている企業は短期の支払い能力にはさしたる問題がないといわれています。

200%であれば、まず支払い能力は高いと言われます。逆に流動比率が100%を下回っている企業は、いわゆる短期の運転資金が不足している状態であり、財務安全性は不安定であると判断されます。

ただし、流動資産に不良債権や不良在庫がある場合はこの流動比率の数字もあてにならなくなってしまいます。

ですから現金預金や、正常な売上債権、在庫のバランスもあわせてチェックすることが重要です。その場合、売上債権回転期間(売上高に対する売上債権の割合をいい、会社の売上債権がどれくらいの期間で回収できるかを計る指標)も併せてチェックすべきです。

流動比率の目安を産業別にみると、情報通信業や建設業、製造業では流動比率の平均が高く、宿泊業や飲食サービス業では流動比率の平均が低い傾向があります。

(2)当座比率

当座比率は、流動比率と同じように短期の支払い能力を判断するための指標ですが、当座比率の場合はさらに現金に近い資産(当座資産)と流動負債の比率から、会社の安全性を判断します。

当座資産は現金、預金、受取手形、売掛金、すぐにでも換金することができる(売買目的)有価証券などを言います。

これら当座資産には、流動資産である「棚卸資産」は含みません。棚卸資産は、いわば前期末において売れずに残っている在庫商品などです。

もちろん今期に売ることのできるものですが、いつ売れるかは不確定であり、またすぐに現金化するのが難しい資産も含まれることもあるため、現金に近い資産である当座資産からは除外されるのです。

当座比率(%)=当座資産÷流動負債×100

当座比率が100%を超えている企業は、一般的に短期の支払い能力には問題がないと判断できます。

なお、流動比率が200%を超えているのにもかかわらず当座比率が100%に満たない場合には、前述の棚卸資産を多く(過剰の在庫品)所有しているということになります。

3. 固定比率-長期の支払い能力-

短期の支払い能力を計る指標として上記の指標とその目安を紹介しましたが、財務体質の安全性を評価する財務指標のひとつで長期の支払い能力を計る指標もあります。

その代表格が固定比率です。

固定比率とは、純資産(自己資本)に対する固定資産の割合を言い、固定資産がどの程度、自己資本でまかなわれているかを見る指標で、固定比率が低いほど安全性が高いと言われています。

言い換えれば、長期にわたって保有する固定資産がどのような性質の資金(資本)で購入されているかを確認するために利用される指標です。

算式は以下の通りです。

固定比率(%)=固定資産÷自己資本×100

固定比率からは何が分かるのか、またどのように財務の安全性を把握することができるのでしょうか。

その数値は、調達資本から固定資産に投資(運用)した金額のうち、安定的な資金源泉である自己資本が占める割合を確認することができます。

さらに長期的に使用する土地や建物等の固定資産は現金に戻しにくい資産ですから、短期間での返済が必要な資金で賄うのではなく、できるだけ返済の必要(期限)のない自己資本で調達することが経営の安全性につながります。

固定比率は低いほど良好で、その数値は100%を切っていれば、すべての固定資産を自己資本でまかなっているということになり、財務状況は比較的健全で、長期的な安定が見込めるといえます。

しかし、固定比率が低い会社はそう多くはありません。100%を超えると自己資本だけでは賄えきれず、他人資本による固定資産を購入しているということになります。

つまり、固定資産は自己資本だけで賄えていなくても、自己資本と長期にわたり返済すればよい固定負債で賄われていれは、安心できる範囲と考えられており、概ね120%くらいまでは安全と判断されることが多いようです。企業経営において、通常ある程度の借金があるのは当たり前で、借金があるからといってすぐに安全性に問題があるというわけではないのです。

さらに固定比率が200%を超えていたとしても、その数値結果だけで安易に「危険」と判断することもできません。より正確に判断するなら、固定比率に加えて、「固定長期適合率」という指標を用います。

固定長期適合率は自己資本に固定負債を加えた金額と、固定資産とのバランスを分析するための指標なのです。

同じ負債でも、短期的な返済義務の流動負債ではなく、長期的な返済義務のある固定負債であれば、すぐに経営の安全性を脅かす危険性は低いと考えて良いからです。

すなわち固定比率が100%を大きく超えていたとしても、固定長期適合率が100%を下回っていれば、財務状況は比較的安全と判断することができるのです。

会社の長期的な健全経営の確認には、この2つの指標の分析が何よりも有効なのです。

【書式のテンプレートをお探しなら】