確定申告のやり方 確定申告書の手書きはキケン!? 所得金額調整控除

所得税の控除とは、年間の所得税の計算において、ある要件に当てはまる場合に所得の合計から一定額を差し引くことができる仕組みです。

控除することで課税所得が少なくなるため、税負担が軽くなるメリットがあります。

近年、働き方が多様化していることを受けて、税制が改正され、一定の者に対する税負担が多くならないように調整する制度が設けられました。

「子ども・特別障害者を有する方」または「給与所得と年金所得の双方を有する方」で条件を満たせば、税負担が調整できる可能性があります。

本記事では、所得金額調整控除に関わる確定申告書の記載方法について紹介します。

所得金額調整控除は2種類

所得金額調整控除は令和2年分以後の所得税から適用がありますが、わかりにくいという声が多い制度です。近年、雇用されて給与所得を得るという形ではなく、所得を得る人が増えてきました。

国としてもそのような「働き方改革」を後押しする観点から、平成30年度の税制改正では所得税の見直しがなされ、この流れのなかで、一定の者に対する税負担増を調整する観点から、2つの所得金額調整控除が措置されました。

今回は、この所得金額調整控除についてご説明します。

所得金額調整控除は、以下の2種類があります。

- ①子ども・特別障害者等を有する者等の所得金額調整控除

- ②給与所得と年金所得の双方を有する者に対する所得金額調整控除

税負担増を調整するものではありますが、この①と②は制度が創設された理由が全く違います。

理由をしっかり理解することで制度の内容も理解しやすくなりますので、どのような場合に適用があるのかというイメージをしっかり作りましょう。

①子ども・特別障害者等を有する者等の所得金額調整控除

給与収入が850万円を超える場合の給与所得控除額が、令和2年より195万円(令和1年までは205万円)に引き下げられましたが、23歳未満の扶養親族や特別障害者控除の対象である扶養親族等を有する者の負担増が生じないようにするため、給与等の収入金額(その給与等の収入金額が1,000万円を超える場合には1,000万円)から850万円を控除した金額の10%相当額を、給与所得の金額から控除する所得金額調整控除が創設されました。

「年収が高い人の給与所得が減らされたけれど、扶養親族や特別障害者が家族にいると負担が大変でしょうから調整しますよ」という制度です。つまり、給与所得で年収が850万円以下の人は関係がありません。

②給与所得と年金所得の双方を有する者に対する所得金額調整控除

給与所得控除額および公的年金等控除額が10万円引き下げられるとともに、基礎控除の額が10万円引き上げられました(38万円→48万円)が、給与所得・年金所得の両方を有する場合、両方の控除額が下がってしまい、負担増となってしまいます。

これを防ぐため、給与所得控除後の給与等の金額(10万円以上ある場合は10万円を限度)および公的年金等に係る雑所得の金額(10万円以上ある場合は10万円を限度)の合計額から10万円を控除した残額を、給与所得の金額から控除する所得金額調整控除が創設されました。

給与所得と公的年金等の雑所得が両方10万円ある人は、10万円を所得金額調整控除として給与所得から差し引くことができます。つまり、給与所得と公的年金等の雑所得の両方の所得がない人には関係がありません。

確定申告書第1表の給与の欄の区分

どのような場合に所得金額調整控除の適用があるか、イメージできましたでしょうか。

次に、申告書にどのように記載するかを見ていきましょう。

確定申告書第1表の給与の欄に、「区分」の欄があります。こちらには、以下のいずれかに該当するかにより、1~3の数字を記入します。

|

「子ども・特別障害者等を有する者等の所得金額調整控除」に該当する場合 |

1 |

|

「給与所得と年金所得の双方を有する者に対する所得金額調整控除」に該当する場合 |

2 |

|

両方に該当する場合 |

3 |

「所得から差し引かれる金額」の部分に表示されないワケ

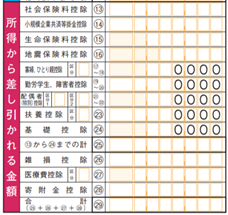

「所得控除」と聞くと、確定申告書第1表の左下(「所得から差し引かれる金額」)にある、社会保険料控除や扶養控除といった所得から差し引くことのできる所得控除を思い浮かべる方が多いと思われますが、「所得金額調整控除」はこちらに出てきていません。

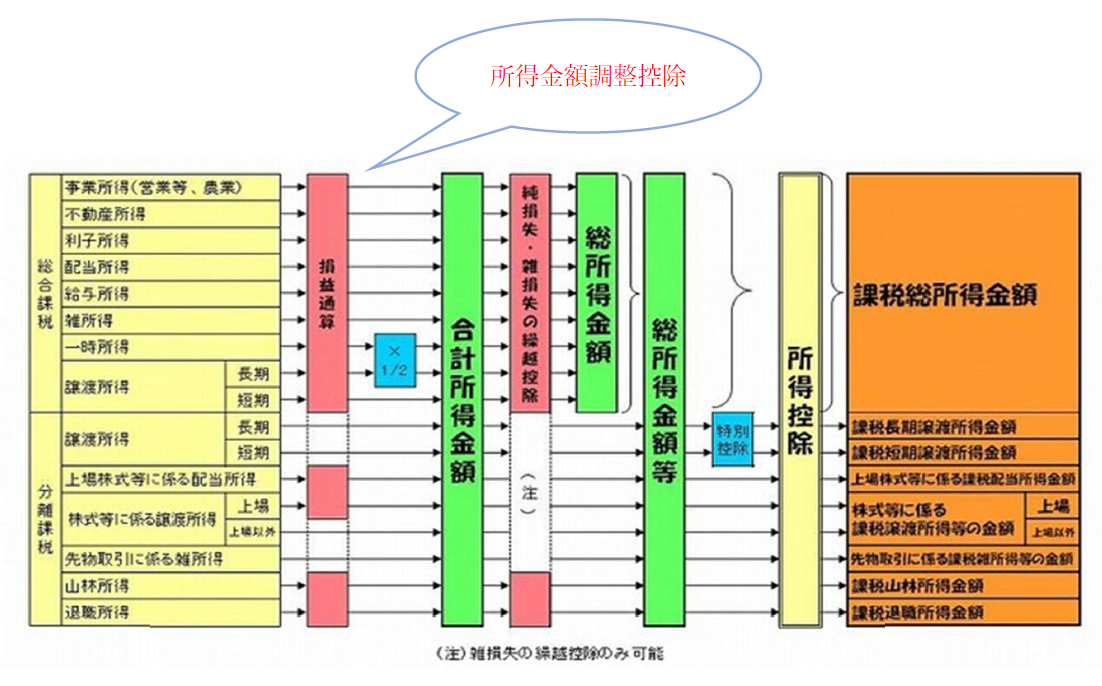

所得税の計算においては給与所得控除や退職所得控除等、所得金額を計算するための控除も存在します。

所得金額調整控除は給与所得や年金所得がある場合に控除されるものであるため、事業所得や雑所得等の他の所得から控除できる所得控除とするのは制度の趣旨と異なってしまうことから、損益通算をする前の給与所得の金額から控除されることとなりました。

手書きで申告書を記入する場合は注意

年金(収入金額100万円)と給与(収入金額200万円)の両方ある場合

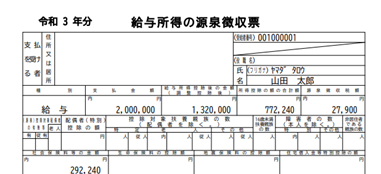

年金と給与の両方がある場合、申告書第1表の所得金額⑥欄には、給与所得控除と所得金額調整控除が控除された後の金額を記載することになりますので、源泉徴収票の「給与所得控除後の金額」をそのまま記入すると間違えてしまうことになります。

上記の例では、源泉徴収票の「給与所得控除後の金額」は1,320,000円ですが、公的年金等の雑所得も10万円を超えていますので、所得金額調整控除の適用があり、10万円が給与所得の金額から差し引かれるため、申告書の⑥に記載される金額は1,220,000円になります。

第2表の記入

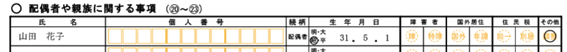

「子ども・特別障害者等を有する者等の所得金額調整控除」の適用を受ける場合で、かつ他の納税者の扶養親族とされているため、「配偶者(特別)控除」の対象とならない同一生計配偶者であって、特別障害者に該当する人がいる場合は、その配偶者の氏名・生年月日を記入し、調整に〇を記入します(マイナンバーの記載は不要です)。

所得金額調整控除は要件に該当する配偶者や扶養親族等を有する者に適用され、配偶者控除や扶養控除の適用があることは求められていません。

特別障害者である配偶者が他の納税者の扶養控除の対象となっていても、所得金額調整控除の適用はありますので注意してください。

ダブルインカムで夫婦の双方が年収850万円以上の場合、子どもがいることで扶養控除の適用を受けられるのはどちらか一方のみですが、所得金額調整控除は夫婦双方ともに適用がありますので、記入を忘れないようにしてください。

いかがでしょうか。所得金額調整控除についてどのような場合に適用があるのか、イメージできるようになりましたでしょうか?

近年、確定申告書はマイナーチェンジを続け、正直に言いますと税理士でも作成が大変です。国税庁の「確定申告書等作成コーナー」を利用すれば、計算間違いが防げますので安心です。ぜひ利用してみてくださいね。