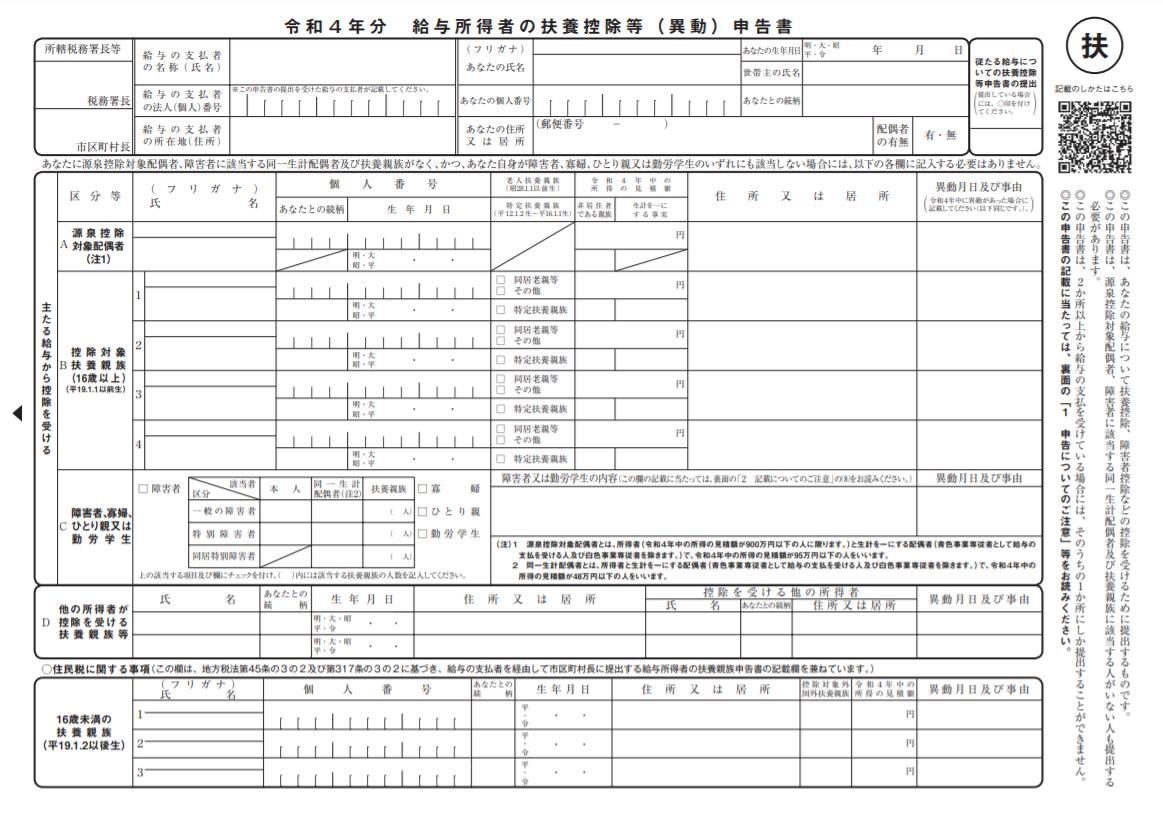

はじめてでも安心! 年末調整・給与所得者の扶養控除等(異動)申告書について知ろう

年末調整の際、扶養している家族について申告をし、個々の状況に応じて税金を減額することができます。

その際に必要となるのが、給与所得者の扶養控除等(異動)申告書です。

本コラムでは、給与所得者の扶養控除等(異動)申告書の概要や、控除の対象となる者について説明します。

給与所得者の扶養控除等(異動)申告書の概要

給与所得者の扶養控除等(異動)申告書(以下、当申告書)は、納税者に扶養親族等がいる場合、納税者や扶養親族が障害者やひとり親などに該当する場合に記載して提出します。

同じものが2枚配られてどちらを提出するのか悩む方もいらっしゃるようですが、上に令和〇年分と書いてあります。

令和3年分の当申告書は、昨年の年末調整時に提出したもの(途中入社の方は入社時)ですが、今年の年末調整で訂正事項(結婚や出産により扶養者が増えたなど)がないか確認するため、勤務先より配布されます。

令和4年分の当申告書は来年1月から支払う給与の計算に使用しますので、両方を勤務先に提出してください。

税金の扶養は、一般的な扶養より範囲が狭い

一般的に、妻(夫)を扶養する、親や子どもを扶養するといった表現をし、扶養される人は扶養親族と呼ばれますが、税金の世界では、配偶者を扶養しているときには「配偶者控除」「配偶者特別控除」が適用され、親や子を扶養しているときは「扶養控除」が適用されます。

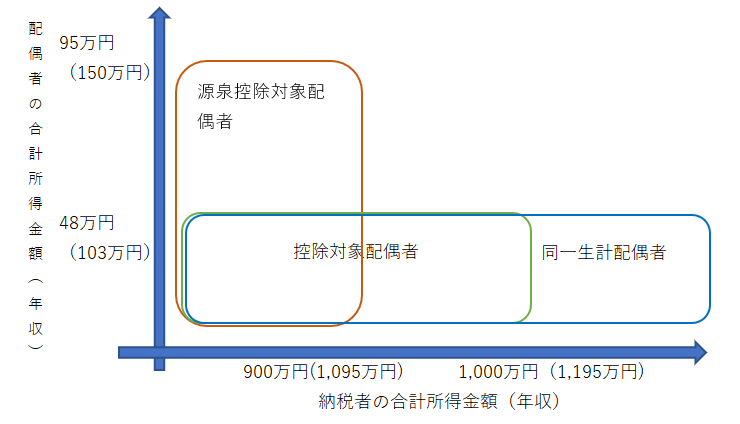

源泉控除対象配偶者を理解するカギは「同一生計配偶者」

A欄の配偶者の場合は、納税者自身の所得金額が関係してきますので少々複雑です。

源泉控除対象配偶者を理解するためには、「同一生計配偶者」を理解する必要があります。

同一生計配偶者とはどのような人?

「同一生計配偶者」は納税者と生計を一にする配偶者で、事業専従者でなく、所得の見積額が48万円(給与収入103万円)以下の人のことをいいます。

同一生計配偶者は、納税者自身の所得が1,000万円(給与収入1,195万円)を超える場合、配偶者控除、配偶者特別控除の対象にはなりません。

源泉控除対象配偶者はどのような人?

納税者自身の所得が900万円(給与収入1,095万円)以下で、配偶者が所得95万円(給与収入150万円)以下の場合、「源泉控除対象配偶者」といいます。

この配偶者は月々の給与から天引きされる源泉所得税を計算するときに、「扶養親族等の数」にカウントされることになるので、頭に「源泉」とついています。

該当する場合、当申告書のA欄に配偶者の名前を記入し、令和3年中の所得の見積額の欄に所得の記載をします。

源泉控除対象配偶者が非居住者(国内に住所がなく、現在まで1年以上国内に居所を有しない)である場合、非居住者である親族の欄に〇をします。

その隣「生計を一にする事実」は「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」に同様の内容を記載するところがあるため、斜線が引いてあります。

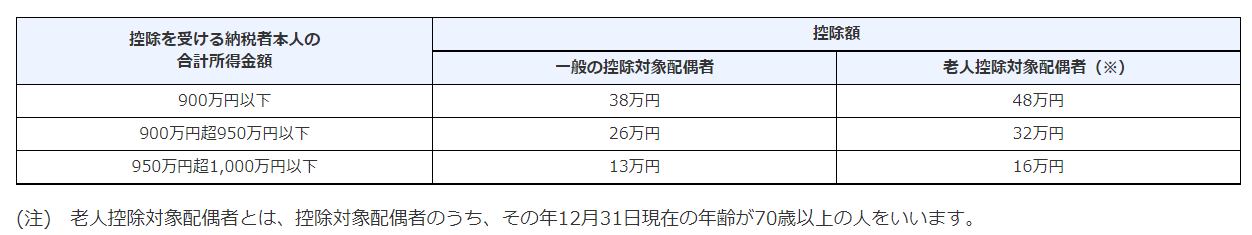

控除対象配偶者と源泉控除対象配偶者は違う?

納税者自身の所得が900万円(給与収入1,095万円)を超えて1,000万円(給与収入1,195万円)以下の人の同一生計配偶者は、「源泉」が外れて「控除対象配偶者」といいます。

納税者自身の所得が高くなるにつれて、配偶者控除額が減少します。そのため、月々の給与から天引きされる源泉所得税には影響せず、年末調整のみで考慮されます。

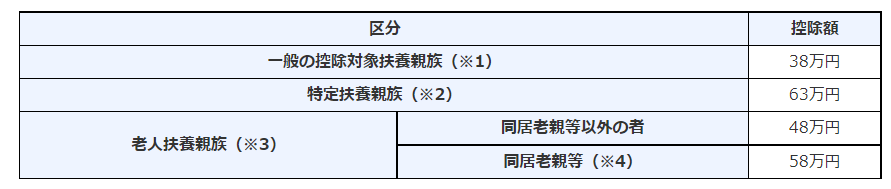

控除対象扶養親族と特定扶養親族と老人扶養親族

扶養親族は、納税者と生計を一(生活するうえで財布が一緒と考える)にする親族等(6親等内の血族、配偶者、3親等内の姻族)で事業専従者ではない、所得の見積額が48万円(給与収入103万円)以下の人をいいます。

そして「扶養控除」に該当する親族は、年齢が16歳以上の人である必要があり、この「扶養控除」の対象となる人を「控除対象扶養親族」といい、当申告書のB欄に記載します。

【特定扶養親族】

対象扶養親族のうち、年齢が19歳以上23歳未満の人を「特定扶養親族」といい、年齢が70歳以上の人を「老人扶養親族」といいます。

これらに該当する場合、チェックボックスにチェックをつけますが、老人扶養親族の場合は同居か否かで控除額が変わるため、チェックボックスが分かれています。

同居であれば「同居老親等」、同居でなければ「その他」にチェックしてください。

扶養親族が非居住者の場合

扶養親族が非居住者である場合、B欄の非居住者である親族の欄に〇をつけ、C欄の「障害者又は勤労学生の内容」のところに非居住者である旨と令和3年中の送金合計額を記載します。

また、別途「親族関係書類」と「送金関係書類」の提出が必要です。

【親族関係書類】

「親族関係書類」とは、次の1または2のいずれかの書類(日本語での翻訳文も必要)で、非居住者である親族が納税者の親族であることを証するものをいいます。

- 戸籍の附票の写しなど、日本国または地方公共団体が発行した書類、および非居住者である親族の旅券の写し

- 外国政府または外国の地方公共団体が発行した書類(非居住者である親族の氏名、生年月日及び住所または居所の記載があるもの。戸籍謄本、出生証明書、婚姻証明書など)

【送金関係書類】

「送金関係書類」とは、次の書類(日本語での翻訳文も必要)で、納税者がその年において、非居住者である親族それぞれの生活費または教育費に充てるための支払いを行ったことを明らかにするものをいいます。

知り合いなどを通じて現金で手渡ししたものは、送金関係書類を作成することができませんので注意してください。

また、送金は扶養親族ごとにする必要があり、子が2人いる場合に1人にまとめて送金した場合には、扶養控除対象となるのはその送金を受けた子のみとなります(送金額については上限や下限はないが、令和5年からは金額基準が設定される)。

- 金融機関が発行した書類またはその写しで、その金融機関が行う為替取引により納税者から非居住者の親族に支払いをしたことを明らかにする書類

- いわゆるクレジットカード発行会社が発行した書類またはその写しで、非居住者の親族が家族カードを利用して商品の購入などの支払いをしたことにより、その代金に相当する額の金銭を納税者から受領したことを明らかにする書類

【住民税に関する事項】

扶養親族に関しては申告書の一番下にも記載する欄があり、住民税に関する事項として16歳未満の扶養親族を記載しますが、こちらは共働き世帯の場合、所得の低いほうを記載したほうが有利(税負担が減少する)なことがあります。

障害者控除を受けられる場合

納税者自身、同一生計配偶者または扶養親族が所得税法上の障害者に当てはまる場合には、障害者控除を受けることができます。

障害者控除は、「扶養親族」であれば受けられます。「扶養控除」の範囲よりも大きく、扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されますので、注意してください。

【障害者控除の対象となる人の範囲】

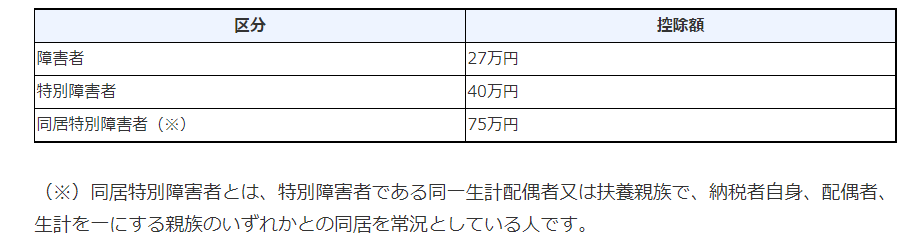

障害者控除の対象となるのは障害を持っている人ですが、障害の状態により控除額が変わります。

精神障害の場合は1級が特別障害者となりますが、身体障害者の場合は1級と2級が特別障害者となります。

国税庁のホームページで障害者控除の対象となるか、特別障害者に該当するかを確認するようにしてください。

障害者手帳のコピーなどの提出は義務付けられていませんが、提出をしてもらうように会社として依頼をしたほうが、正確な年末調整が行えるでしょう。

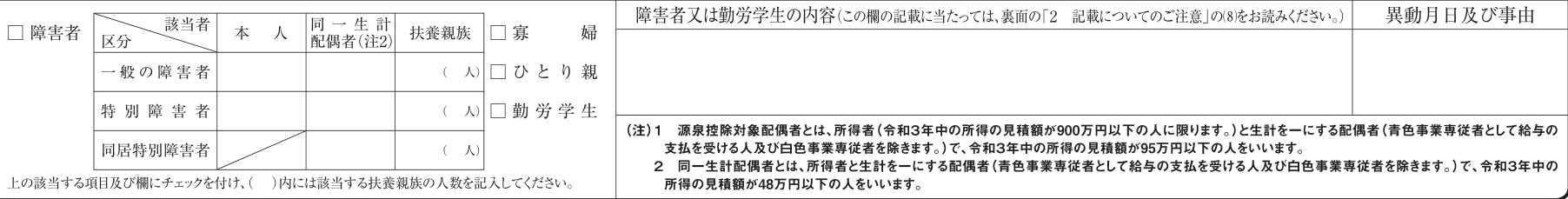

納税者や扶養親族等が障害者である場合、チェックボックスと該当欄にチェックし、扶養親族の欄はカッコに人数を記入します。

「障害者又は勤労学生の内容」欄には、障害の状態または交付を受けている手帳などの種類と交付年月日、障害の程度などを記載します。

障害者に該当するのが納税者本人ではなく扶養親族、同一生計配偶者の場合には氏名、個人番号、住所または居所、生年月日、納税者との続柄、所得の見積額を記載します(他の欄に記載があるものは省略可)。

寡婦控除とひとり親控除の関係

寡婦(かふ)控除は、太平洋戦争終結時に夫が帰還しなかった戦争未亡人を救うために創設された制度であったため、当初、夫と死別、離別した場合に適用されるものでした。

寡夫控除の創設は、昭和56年度の税制改正時となります。それから時代は令和となり、子どもの貧困が取りざたされるようになりました。

寡婦・寡夫控除では婚姻歴のない親は控除を受けられないため、令和2年度の税制改正にて婚姻歴を問わない「ひとり親控除」が創設され、子どものいる寡婦と寡夫は「ひとり親控除」に吸収されました。

【寡婦控除】

寡婦控除は、夫と死別・離別した、合計所得金額が500万円(給与収入約677万円)以下で、事実上婚姻関係と同様の事情にあると認められる人がいない人であることが要件です。夫と離別した場合は、扶養親族がいることが要件に加わります。控除額は27万円です。

【ひとり親控除】

ひとり親控除は合計所得金額が500万円(給与収入約677万円)以下で、事実上婚姻関係と同様の事情にあると認められる人がいない人で、生計を一にする子の総所得金額等(給与収入のみであれば合計所得金額と一致)が48万円以下である人に適用があります。控除額は35万円となります。

次回は「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」についてご説明します。