確定申告のやり方 医療費控除・セルフメディケーション税制

確定申告をする理由の上位に挙がるのが医療費控除です。

サラリーマンの方は勤務先で年末調整を受けるため、確定申告をする必要はありませんが、医療費控除を受けたい場合は確定申告をする必要があります。

医療費控除には、通常の医療費控除とセルフメディケーション税制(医療費控除の特例)があります。

医療費控除

その年の1月1日から12月31日までの間に、自己または自己と生計を一(生活するうえでのお財布が一緒と考える)にする配偶者やその他の親族のために医療費を支払った場合において、その支払った医療費が一定額を超えるときは、その医療費の額を基に計算される金額の所得控除を受けることができます。

これを医療費控除といいます。

医療費は、以下に挙げるものなどが該当します。

- 医師又は歯科医師による診療又は治療の対価

- 治療又は療養に必要な医薬品の購入の対価

- 病院、診療所、介護老人保健施設、介護医療院、指定介護療養型医療施設、指定介護老人福祉施設、指定地域密着型介護老人福祉施設又は助産所へ収容されるための人的役務の提供の対価

- あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の対価

医療費控除の金額

医療費控除の金額は、次の式で計算した金額(最高で200万円)です。

(実際に支払った医療費の合計額-(1)の金額)-(2)の金額

(1)保険金などで補てんされる金額

(例)生命保険契約などで支給される入院費給付金や、健康保険などで支給される高額療養費・家族療養費・出産育児一時金など

保険金などで補てんされる金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても、他の医療費からは差し引きません。

例えば、交通事故でケガをしたときに保険会社から受け取った入院給付金のほうがケガの治療費よりも多かったとしても、その差額は他の病気の治療費から差し引きません。

(2)10万円

その年の総所得金額等が200万円未満の人は、総所得金額等の5%の金額が引かれます。

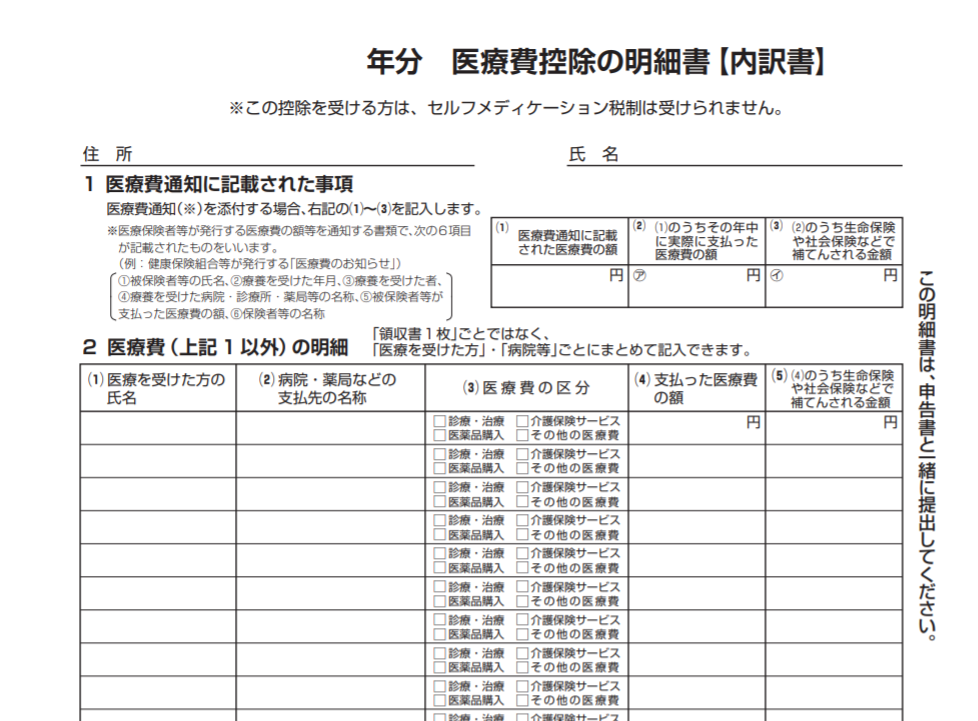

申告の際に提出する資料

医療費の領収書から「医療費控除の明細書」を作成し、確定申告書に添付します。

医療保険者から交付を受けた医療費通知がある場合は、医療費通知を添付することによって医療費控除の明細書の記載を簡略化することができます。

医療費通知とは、医療保険者が発行する医療費の額等を通知する書類で、次の全ての事項の記載があるもの(後期高齢者医療広域連合から発行された書類の場合は「3.」を除く)および、インターネットを使用して医療保険者から通知を受けた医療費通知情報で、その医療保険者の電子署名ならびにその電子署名に係る電子証明書が付されたものをいいます。

- 被保険者等の氏名

- 療養を受けた年月

- 療養を受けた者

- 療養を受けた病院、診療所、薬局等の名称

- 被保険者等が支払った医療費の額

- 保険者等の名称

医療費の領収書などを税務署へ提出する必要はありませんが、医療費控除の明細書の記載内容を確認できるようにするため、確定申告期限から5年を経過する日までの間、医療費の領収書(医療費通知を添付したものを除く)を保存しておく必要があります。

なお、令和4年1月1日以後に令和3年分以後の確定申告書を提出する場合は、上記の医療保険者が発行する医療費の額等を通知する書類に代えて、次のいずれかの書類の添付ができます。

- イ.社会保険診療報酬支払基金及び国民健康保険団体連合会の医療保険者等の医療費の額を通知する書類に記載すべき事項が記載された書類又はその書類に記録した電子証明書等に係る電磁的記録印刷書面(電子証明等に記録された情報の内容と、その内容が記録された二次元コードが付された出力書面をいう。ロにおいても同じ)

- ロ.医療保険者等の医療費の額を通知する書類に記載すべき事項を記録した電子証明書等に係る電磁的記録印刷書面

セルフメディケーション税制(医療費控除の特例)

「調子が良くないと思っても、仕事が忙しくてなかなか病院へ行く時間を取るのが難しいし、最近は新型コロナ感染症のため、少しの症状だと病院へ行くのはちょっと……」という理由から市販薬を購入する頻度が増えた方に、ぜひ検討していただきたいのが「セルフメディケーション税制」です。

セルフメディケーション税制とは、健康の保持増進及び疾病の予防として「一定の取組」を行っている方が、その年中に自己または自己と生計を一にする配偶者その他の親族のために12,000円以上の対象医薬品を購入した場合には、8万8千円を上限として(購入金額10万円)所得控除が受けられるというものです。

医療費控除と重複適用はできず、どちらかの選択適用となります。

一定の取組とは

「一定の取組」とは、インフルエンザの予防接種や、市町村のがん検診、会社の定期健康診断や人間ドッグの受診などのことです。

この一定の取り組みは納税者本人が行っていればよく、生計を一にする配偶者その他親族までは求められていません。

新型コロナウイルス感染症のワクチン接種も、一定の取り組みに該当するのかという疑問を持たれる方もいらっしゃると思いますが、新型コロナウイルス感染症のワクチン接種は予防接種法第6条第1項の規定によって行われる予防接種です。

セルフメディケーション税制が適用可能な第5条第1項、第2条第3項第1号の規定の予防接種ではないので、ワクチン接種は該当しないことになります。

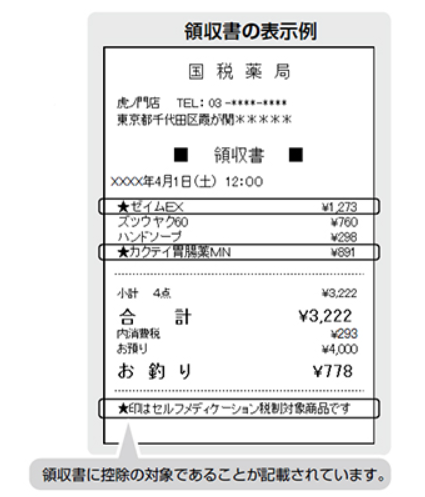

対象医薬品とは

対象医薬品は医療用から転用された医薬品であり、テレビCMで見るような医薬品はほぼ対象です。

ドラッグストアのレシートには対象医薬品であることが分かるように「♦」「★」「セ」などの印がついています。

また、対象医薬品には下記のようなマークがついているものもあります。厚生労働省のホームページには、対象品目一覧も掲載されています。

参考「国税庁:セルフメディケーション税制とは」

申告の際の添付資料

令和2年分確定申告までは、一定の取り組みをしたことの証明としての証明書類と購入時のレシートの提出(提示)が必要でしたが、令和3年分確定申告からは証明書類は5年間納税者の手元で保存し、税務署から提示を求められたときに提示すればよくなりました。

〈「一定の取組」を行ったことの証明書類〉

- インフルエンザの予防接種又は定期予防接種(高齢者の肺炎球菌感染症等)の領収書又は予防接種済証

- 市区町村のがん検診の領収書又は結果通知表

- 職場で受けた定期健康診断の結果通知表

- 「定期健康診断」という名称又は「勤務先(会社等)名称」が記載されているもの

- 特定健康診査の領収書又は結果通知表

- 「特定健康診査」という名称又は「保険者名(加入の健保組合等の名称)」が記載されているもの

- 人間ドックやがん検診をはじめとする各種健診(検診)の領収書又は結果通知表

- 「勤務先(会社等)名称」及び「保険者名(加入の健保組合等の名称)」が記載されているもの

おわりに

医療費控除というと10万円を超えた額と覚えてらっしゃる方が多いのですが、総所得金額等が200万円未満の場合、10万円を超えずとも医療費控除が受けられるため、大黒柱のご主人ではなく、パート勤務の配偶者が確定申告をすることで税金の還付を受けられる可能性があります。

セルフメディケーション税制に該当する医薬品は医療費控除の対象にもなりますので、どちらが有利かを判定する場合、医療費控除の計算に含めるのを忘れないようにしてください。