確定申告のやり方 確定申告書の書式が変更・変わったのはどこ?

確定申告書の書式は、毎年少しずつ変わっています。

第2表は令和2年分で大きく変わったため、令和3年分は大きな変化はありませんが、下の住民税の欄が変わっています。

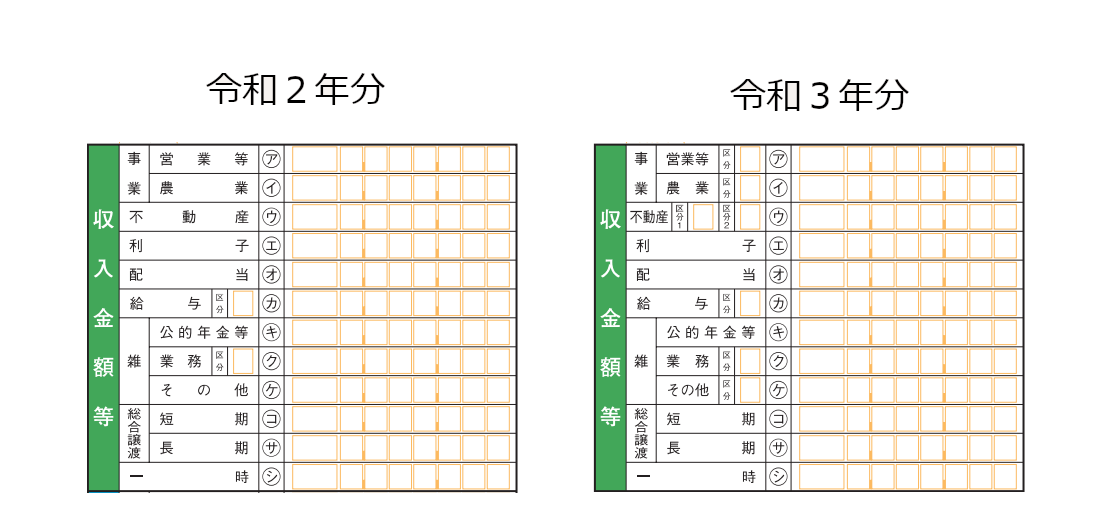

令和3年分の第1表では、「区分」がかなり目に付くようになりました。

今回は、確定申告書の書式で変わった部分と何を記入するのかをお伝えします。

第1表「収入金額等」の部分

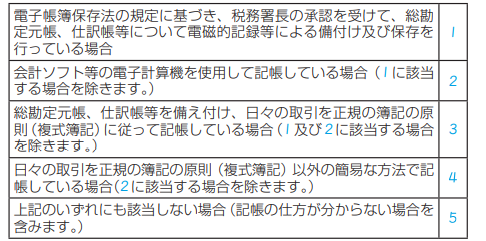

区分により記帳の程度を記入

令和2年分と比較すると、㋐などの左の「区分」の欄がかなり増えています。

新たにできた事業の欄の区分と、不動産の区分2は、令和3年の記帳・帳簿の保存の状況を番号で記入します。

- 電子データ(電磁的記録)により帳簿を保存すると税務署に届出をしている場合。帳簿を紙に印刷せず、DVDなどにデータで保存している状態がこれにあたる。

- 税務署に届出はせずに、会計ソフトを利用している場合。

- 会計ソフトを利用せず、手書きで複式簿記によって記帳する場合。

- 複式簿記ではない方法で記帳している場合。

- 上記のいずれにも該当しない場合。記帳の仕方が分からない場合を含む。

青色申告との兼ね合い

青色申告承認申請書を税務署へ提出していれば、1・2・3の記帳程度の場合、青色申告で65万円or55万円の控除を受けることができます。

電子申告をする場合は65万円の控除となりますが、電子申告をせず65万円の控除を受けるには1である必要があり、電子申告をせず1でもない場合は55万円の控除となります。4の場合は、青色申告で10万円の控除を受けることができます。

不動産の区分1は、国外に不動産を所有していると記載が必要となる場合があります。所有物件が日本国内のみの場合は無視して大丈夫です。

なぜ記帳の程度を記入するのか

令和4年度税制改正大綱に書かれているように、記帳水準の向上は適正な税務申告の確保のみならず、経営状態を可視化し、経営の対応力を向上させるうえでも重要なものですが、今般の新型コロナ感染症への対応においては、適時に正確な記帳がなされていないため、給付金の申請や融資の申請などに手間取るケースも散見されました。

近年では会計ソフトの普及により、小規模事業者であっても大きな手間や費用をかけずに複式簿記による記帳が可能となってきています。

そこで国としては、複式簿記による記帳をさらに普及・一般化させ、所得税の青色申告制度の見直しを含めた、個人事業者の記帳水準向上等に向けた検討を行うとしています。この検討を行うためのリサーチの意味合いを持つと思われます。

給与所得の区分

給与所得の区分は以下に当てはまる場合、該当する番号を記載します。

| (1) | 給与等の収入金額が850万円を超え、納税者本人、同一生計配偶者、もしくは扶養親族が特別障害者である場合または2歳未満の扶養親族がいる場合 |

| (2) | 給与所得と公的年金等の雑所得がある場合で、給与所得控除後の給与等の金額と公的年金等の雑所得の金額の合計額が10万円を超える場合 |

| (3) | 上記(1)と(2)両方に当てはまる場合 |

雑所得の区分

雑所得の区分の㋗は記入しません。

㋘には、個人年金保険に係る収入がある場合は1、暗号資産取引に係る収入がある場合は2、両方がある場合は3を記入します。

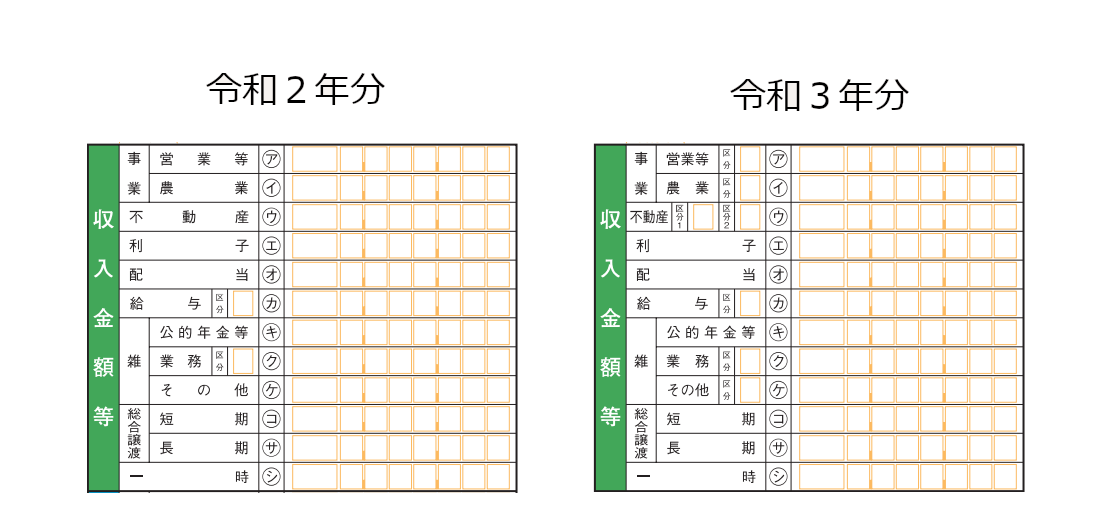

第1表「所得金額等」の部分

所得金額等の欄は令和2年と変わりありません。

給与のところの区分は給与所得者の特定支出控除を受ける人が使用しますが、あまり該当する方はいないと思われますので、詳細は国税庁のホームページ(給与所得者の特定支出に関する明細書)を参照してください。

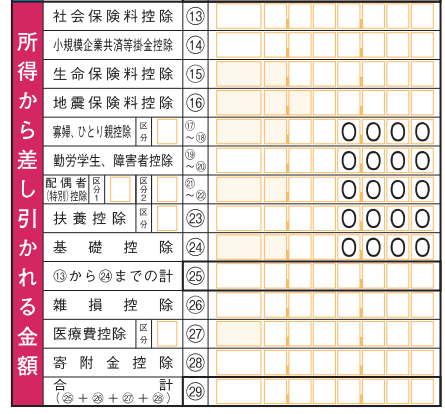

第1表「所得から差し引かれる金額」の部分

所得控除の区分をざっくり押さえる

所得から差し引かれる金額(以下、所得控除)の欄も令和2年と変わりありません。

所得控除のところの区分記入をざっくり表現すると、1つの欄に複数の制度があって選択する場合、後からできた制度を選択したときに記入し、配偶者(特別)控除の区分2と扶養控除の区分は国外居住親族がいるときに記入します。

| 寡婦控除とひとり親控除(⑰~⑱) |

寡婦とひとり親控除は、ひとり親控除が後からできた制度のため、ひとり親控除の場合、区分に1と記入する。寡婦控除であれば記入しない。 |

| 配偶者控除と配偶者特別控除(㉑~㉒) | 配偶者控除と配偶者特別控除の欄の区分1では、配偶者特別控除のほうが後からできた制度のため、配偶者特別控除の場合は1と記入する。配偶者控除であれば記入しない。 |

| 医療費控除(㉗) | 医療費控除の欄は、セルフメディケーション税制を選択する場合、こちらが後からできた制度のため区分に1と記入する。医療費控除を選択する場合には記入しない。 |

| 配偶者(特別)控除の区分2と扶養控除(㉑~㉒) |

配偶者(特別)控除の区分2と扶養控除は、国外居住親族がいる場合で、親族関係書類および送金関係書類の両方を給与等の支払者に提出・提示していない場合は1を記入する。提示している場合は2を記入する。 |

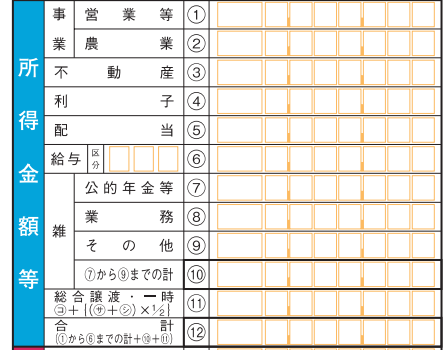

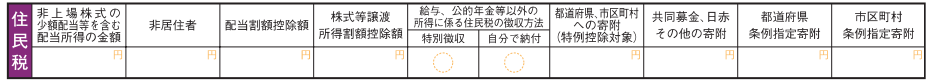

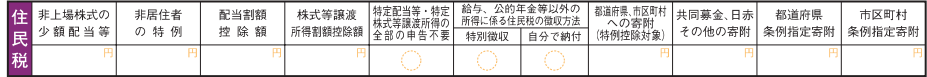

第2表「住民税」の部分

令和2年分

令和3年分

特定配当等・特定株式等譲渡所得の全部の申告不要

令和2年分と3年分の違いは、真ん中あたりの「特定配当等・特定株式等譲渡所得の全部の申告不要」の部分です。

特定配当等とは、上場株式等の配当等のうち、大口株主等が支払いを受けるものを除く配当および利子で、所得税と個人住民税が20.315%(所得税および復興特別所得税15.315%、道府県民税配当割5%)の税率で源泉徴収(特別徴収)されているものをいいます。

特定株式等譲渡所得金額とは、特定口座のうち源泉徴収口座に受け入れた上場株式等の譲渡所得等で、所得税と個人住民税が20.315%(所得税および復興特別所得税15.315%、道府県民税株式等譲渡所得割5%)の税率で源泉徴収(特別徴収)されているものをいいます。

主に自営業者が加入している国民健康保険ですが、国民健康保険料の算定は住民税の計算に準じます。去年の株式譲渡損を繰り越して税金を取り戻すと、総所得金額等が増加し、国民健康保険料がアップしてしまうことがあります。

そのため、所得税では去年の株式譲渡損を繰り越し、今年の譲渡益や配当から控除する一方、住民税では区市町村へ譲渡益や配当の申告不要を選び、国民健康保険料の増加を防ぐという方法がありますが、区市町村へ別途申告をするのが手間でした。

令和3年からは住民税において全ての譲渡益、配当の申告不要をするのであれば、こちらに〇を付けることで区市町村への別途申告が不要となります。

令和5年からは、令和4年度税制改正により、所得税と住民税の申告方法を揃える必要がありますので、令和3年度、4年度の間だけということになります。

申告は国税庁の確定申告書等作成コーナーで

毎年繰り返される税制改正に対応するため、申告書は年々複雑化しており、手書きではうっかりすると間違えてしまうことも。

間違いを防ぐため、ぜひ国税庁の確定申告書等作成コーナーで申告書を作成しましょう。

こちらのコーナーを利用すれば、入力漏れがある場合にチェックがかかりますし、数字を入力すれば計算を自分でしなくて済むようになっていますので、非常に便利です。

今までは紙で申告をしていた方も、ぜひ今年からこちらのコーナーを利用し、電子申告にもトライしてみてください。