はじめてでも安心! 年末調整・「基・配・所」控除申告書の基本

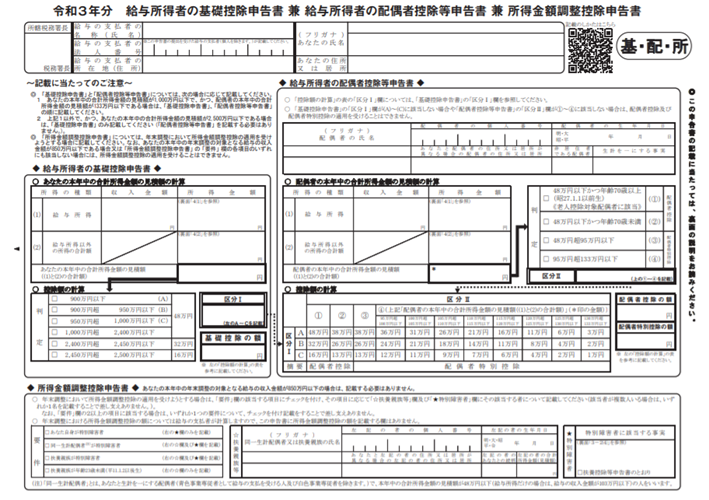

2020年(令和2年)の年末調整から、「基礎控除」「配偶者控除または配偶者特別控除」「所得金額調整控除」を受ける際に提出が必要となった、「基・配・所」控除申告書。

正式名称は「給与所得者の基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書」と、とても長いものです。

漢字が多くて難しそうな書類ですが、実は全部を記載しなければならない人は少なく、それほど大変な書類ではありません。

そこで本コラムでは、「基・配・所」控除申告書の基本について説明します。

【この記事のポイント】

- 令和2年から導入された「基・配・所」控除申告書は、基礎控除や配偶者控除、所得金額調整控除を申告する書類だが、年収や配偶者の有無によって記入不要な箇所が多く、見た目ほど複雑ではない。

- 所得金額調整控除は年収が850万円を超える世帯向けの制度であり、扶養控除と違って夫婦双方が年収要件を満たしていれば、同一の扶養親族を対象にして夫婦ともに控除の適用を受けられる。

- 基礎控除は所得額により段階的に減額され、配偶者控除等も本人の所得制限が設けられているため、申告の際は自分と配偶者それぞれの合計所得金額を正しく算出し、判定表に従って記入する。

配偶者の部分は、通称「まるふ」から分離

令和元年まで、配偶者の部分は「給与所得者の扶養控除等(異動)申告書」(通称まるふ)に組み込まれていたのですが、令和2年からは配偶者の部分は「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」(基・配・所)に記載します。

見た目はごちゃごちゃしているけれど、配偶者控除・配偶者特別控除を受けるにあたり、令和2年からは給与所得者本人の合計所得金額が1,000万円以下であることが要件となったこと、また、給与所得者本人の合計所得金額が2,400万円を超えると基礎控除が徐々に逓減し、最終的には消失することになったこと、さらに所得金額調整控除が創設されたため、「まるふ」に入りきらず、1枚増えることになりました。

この「基・配・所」はかなり見た目がごちゃごちゃしていて、読む気を失いかけるのですが、実は記入不要なところも多いのです。

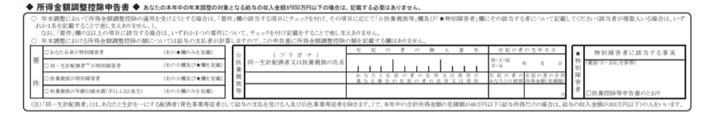

「基・配・所」の下段「所得金額調整控除申告書」は、所得金額調整控除は年収850万円未満の場合、記入する必要はありません。

また、配偶者がいない場合や、配偶者の所得が高くて配偶者控除等を受けられない場合は、右側の「給与所得者の配偶者控除等申告書」を記入する必要はありません。

このように、記載不要な場合があるため、全部を記載する必要がある人は限られていて、見た目ほど面倒な申告書ではないのでご安心ください。

「基・配・所」控除申告書の下にある「所得金額調整控除申告書」

「基・配・所」の一番下ですが、こちらは年収850万円以下の場合は記載不要ですので、年収850万円以下の方は次の「給与所得者の基礎控除申告書」へ進んでください。

年収850万円を超える方で、以下のいずれかの要件に該当する場合、「所得金額調整控除」を受けることができます。

- 本人が特別障害者に該当する

- 年齢23歳未満の扶養親族を有する

- 特別障害者である同一生計配偶者もしくは扶養親族を有する

「特別障害者」とは、次のいずれかに該当する人をいいます。

- 精神上の障害により事理を弁識する能力を欠く常況にある人

- 精神保健指定医などから重度の知的障害者と判定された人

- 精神障害者保健福祉手帳の交付を受けている人のうち、障害等級が1級の人

- 身体障害者手帳に身体上の障害がある者として記載されている人のうち、障害の程度が1級又は2級の人

- 戦傷病者手帳の交付を受けている人のうち、障害の程度が恩給法別表第1号表ノ2の特別項症から第三項症までの人

- 原子爆弾被爆者に対する援護に関する法律の規定による厚生労働大臣の認定を受けている人

- 常に就床を要し、複雑な介護を要する人

- 精神又は身体に障害のある年齢65歳以上(昭和32年1月1日以前生)の人で、その障害の程度が1、2又は4に該当する人と同程度である人として市町村長、特別区の区長や福祉事務所長の認定を受けている

所得金額調整控除が創設された理由

令和2年より、給与収入が850万円を超える場合の給与所得控除額が195万円に引き下げられました。

ただし、23歳未満の扶養親族や特別障害者控除の対象である扶養親族等を有する者の負担増が生じないようにするため、給与等の収入金額(その給与等の収入金額が1,000万円を超える場合には1,000万円)から850万円を控除した金額の10%相当額を給与所得の金額から控除する、所得金額調整控除が創設されました。

扶養と異なり、夫婦で受けられる

所得金額調整控除は、扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。

したがって、例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいるような場合には、その夫婦双方が、この控除の適用を受けることができます。

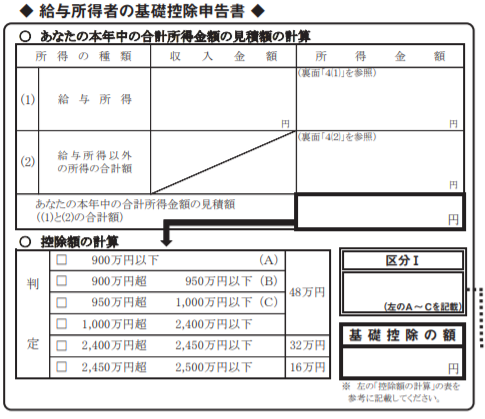

「基・配・所」控除申告書の左にある「給与所得者の基礎控除申告書」

次に「給与所得者の基礎控除申告書」を見ていきましょう。「基・配・所」の左側の部分にあります。

基礎控除とは、人が生きていくうえでの必要最低限の所得には課税しないようにするために設けられている控除です。

令和2年より、合計所得金額が2,400万円を超えると徐々に逓減し、2,500万円を超える場合、基礎控除は消失することになりました。

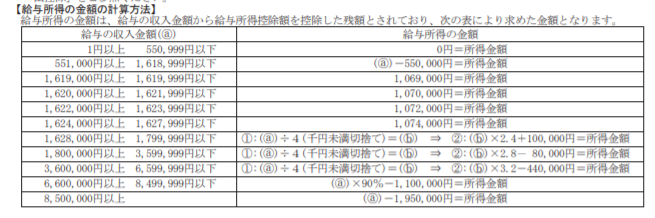

(1)の給与所得の所得金額は、以下の表から求めることもできますし、前々回のコラム「はじめてでも安心! 年末調整・保険料控除申告書記載時の注意点」にてご紹介している方法でも計算できます。

申告書の「判定」の部分の48万円、32万円、16万円のいずれかの該当する金額を右下の「基礎控除の額」に記入し、48万円となった人で(A)(B)(C)に該当する人は「区分Ⅰ」に(A)(B)(C)を記入します。

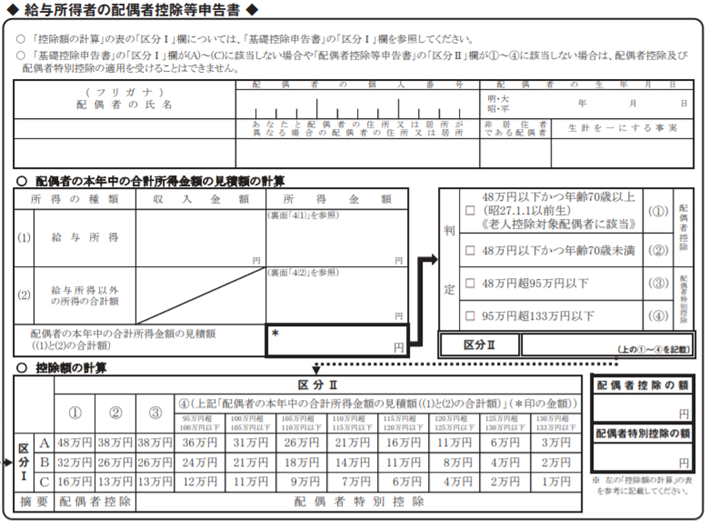

「基・配・所」控除申告書の右にある「給与所得者の配偶者控除等申告書」

(A)(B)(C)に該当しなかった方、配偶者のいない方、配偶者の所得が高いなどで配偶者控除・配偶者特別控除を受けない方はここまでとなり、以下の「給与所得者の配偶者控除等申告書」は記載不要となります。

配偶者の合計所得金額を計算します。先ほどの「給与所得者の基礎控除申告書」での計算方法で配偶者の分も計算し、その金額が右側の「判定」にて①②③④のどこに当てはまるかを確認します。

区分Ⅱに①②③④のいずれかの番号を記入したら、「控除額の計算」の欄に移ります。

区分Ⅰは「給与所得者の基礎控除申告書」で記載した(A)(B)(C)の該当する欄を見ます。

区分Ⅱと交差するところを見ますが、区分Ⅱが①と②の場合は「配偶者控除」、③と④の場合は「配偶者特別控除」となります。④の場合は配偶者の合計所得金額によって細かく分かれているので、注意してください。

初めて見たときに「うわ、大変そう」と感じた方も多いかと思いますが、そうでもないことがお分かりいただけたのではないでしょうか。落ち着いて矢印をたどっていけば書ける申告書ですので、安心してくださいね!