税効果会計とは? 導入によるメリットや手順・仕訳をわかりやすく解説

税効果会計は、主に上場企業で使用される会計手法です。

自社の経営状況を正確に把握できるなどのメリットがあり、一定の条件にあてはまる企業に適用義務があります。税効果会計の仕組みは少々複雑で、正しく処理するためには種類や処理手順を理解する必要があります。

この記事では、税効果会計の概要やメリット、手順、仕訳方法などをわかりやすく解説します。税効果会計を担当する方は、ぜひ参考にしてください。

税効果会計とは?

まずは、税効果会計の意味や目的といった概要を解説します。

税効果会計の意味と目的

税効果会計とは、「企業会計」と「税務会計」のズレを調整し、適切な期間損益計算を図るために行う手続きのことです。

会計にはいくつかの種類があり、企業会計は企業の業績を把握する目的で行われます。一方、税務会計とは公平な課税を目的として行われるものです。

同じ「損失」を表す用語であっても、企業会計では「費用」、税務会計では「損金」とされ、どこまでを費用や損金として計上するのかという点も異なります。そのため、企業会計上の利益と税務会計上の所得は一致しないことがあります。

税効果会計は、その差異を適切に期間配分することにより、法人税等を控除する前の当期純利益と法人税等を合理的に対応させる手続きです。

適用義務のある企業

税効果会計が適用される会社は次の通りです。

- 上場企業

- 金融商品取引法の適用を受けている非上場会社

- 会計監査人を設置している会社

非上場の中小企業に税効果会計の適用義務はありません。任意で実施することも可能ですが、多くの中小企業で行われている税務会計では企業会計と税務会計の差異がほとんどないため、税効果会計を適用する必要性が低いといえます。

企業が税効果会計を導入するメリット

ここでは、企業が税効果会計を導入するメリットを解説します。税効果会計は自社の経営状況を正確に把握できるだけでなく、外部への情報開示にも役立ちます。

自社の経営状況を正確に把握できる

税効果会計を実施する最大のメリットは、自社の経営状況を正確に把握できることです。

企業が実施した1年間の経営活動の最終的な成果を表す「当期純利益」は、税引前当期純利益から法人税等を差し引くことで求められます。税効果会計を実施すると、税引前当期純利益と法人税等の整合性が取れた損益計算書を作成できます。

銀行や投資家への情報開示に役立つ

税効果会計を実施し、繰延税金資産及び繰延税金負債を計上することで、税務申告書を確認しなくても将来の税負担額を把握することが可能になります。

一般的に、銀行や投資家といった外部の関係者が企業の経営状況を把握する際は、決算書を用います。貸借対照表及び損益計算書に税効果会計が適用されていれば、外部の関係者が財政状態及び経営成績を正確に判断するのに役立ちます。

帳簿上の資産を増やせる

税効果会計によって前払いした税金は、「繰延税金資産」として貸借対照表上の資産の部に計上が可能です。資産が増えることで帳簿上の自己資本比率が改善され、経営指標の向上が期待できます。

自己資本比率は企業の経営状態をはかる重要指標のひとつで、「自己資本比率が高いほど経営が安定している」といえます。

税効果会計に用いる一時差異と永久差異の違い

税効果会計で発生する差異には「一時差異」と「永久差異」があり、税効果会計の対象となるのは一時差異だけです。それぞれの違いを詳しく解説します。

一時差異とは?

一時差異とは、貸借対照表に計上されている資産及び負債の金額と課税所得計算上の資産及び負債の差額を指し、この会計と税務のズレが将来的に解消される見込みがあるものをいいます。

一時差異は、さらに次の2種類に分けられます。

- 将来減算一時差異:差異が解消されたタイミングで課税所得が減額する効果を持つもの

- 将来加算一時差異:差異が解消されたタイミングで課税所得が増額する効果を持つもの

将来減算一時差異の具体例として、減価償却超過額・貸倒引当金繰入超過額などがあげられます。差異が発生したタイミングで一時差異相当額が法人税等の内訳である法人税等調整額という科目で計上されます。また、差異が解消されると課税所得が減ることとなります。

なお、税務上の繰越欠損金は税効果会計上の一時差異ではありませんが、将来減算一時差異と同様の効果を有することから、一時差異に準ずるものとして取扱います。

一方、将来加算一時差異の具体例には、圧縮積立金・特別償却準備金などがあります。こちらは「将来減算一時差異」と逆の効果を有し、差異が発生したタイミングで一時差異相当額が税引前当期純利益から「減算」されるため、差異が解消されると課税所得が増えることになります。

永久差異とは?

永久差異とは、企業会計では収益及び費用となるものの、税務会計では益金及び損金にならないものを指します。一時差異とは異なり、将来的に解消される見込みがないため、税効果会計の適用の対象とはならないものです。

永久差異には、交際費等の損金算入額、受取配当金の益金不算入額、損金経理した延滞税などがあります。いずれも税引前当期純利益の計算時には費用や収益として計上されますが、課税所得の計算時には損金や益金に算入されません。

税効果会計の手順と仕訳例

ここでは、税効果会計の手順と仕訳例を具体的に解説します。

1. 一時差異の集計

企業会計上の収益及び費用と、税務会計上の益金及び損金のズレは、税務申告書上の別表四にて調整されますが、そのうち将来に差異が解消する、いわゆる「留保項目」については、別表五(一)に転記されます。

原則、税効果会計の対象となる一時差異は別表五(一)に記載されており、そちらをもとに集計します。

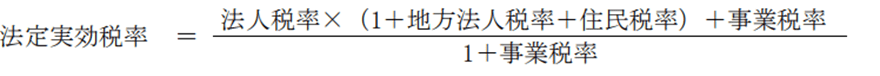

2. 法定実効税率の算出

集計された一時差異に法定実効税率をかけ合わせることで、計上すべき繰延税金資産及び繰延税金負債の金額が算定されます。

法定実効税率は、原則、次の算式により算定されます。

また、法定実効税率は、将来の会計期間において税金の支払いが増額、または減額される期における税率により計算されます。したがって、一時差異が解消される期間に応じた税率により、年度ごとに算定する必要がある点に留意が必要です。

3. 繰延税金資産・繰延税金負債の金額を算出

繰延税金資産及び繰延税金負債は、一時差異に法定実効税率をかけ合わせることで算定されます。

例えば、減価償却限度額の超過により、損金不算入となる額が1,000,000円、法定実効税率を30%と仮定した場合の繰延税金資産の計算は次の通りです。

1,000,000円(将来減算一時差異)× 30%(法定実効税率)= 300,000円(繰延税金資産)

4. 仕訳計上

上の例をもとに仕訳を計上する場合は、次の通りとなります。

(繰延税金資産)300,000 / (法人税等調整額)300,000

なお、上の例とは関係がありませんが、繰延税金負債が計上される場合の仕訳は次の通りとなります。

(法人税等調整額)300,000 / (繰延税金負債)300,000

5. 税効果会計の税務上の取扱い

繰延税金資産及び法人税等調整額(貸方残)が計上された場合、損益計算書上では法人税等調整額が法人税等控除され、当期純利益の算定上プラスに影響します。一方、法人税の計算上は益金不算入項目として減算(留保)し、別表五(一)にて利益積立金をマイナスします。

税効果会計についてのまとめ

税効果会計は、企業会計と税務会計の扱いの違いで生じた差異を調整する目的で行うものです。適用が義務となる企業と任意となる企業があるため、条件を今一度、確認しておきましょう。

本記事を通じて、税効果会計の種類や差異の分類について理解が深まれば幸いです。

【書式のテンプレートをお探しなら】